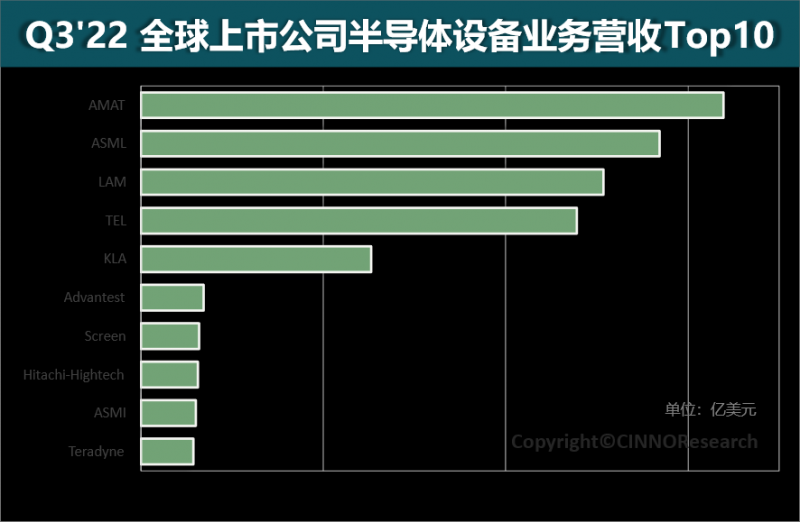

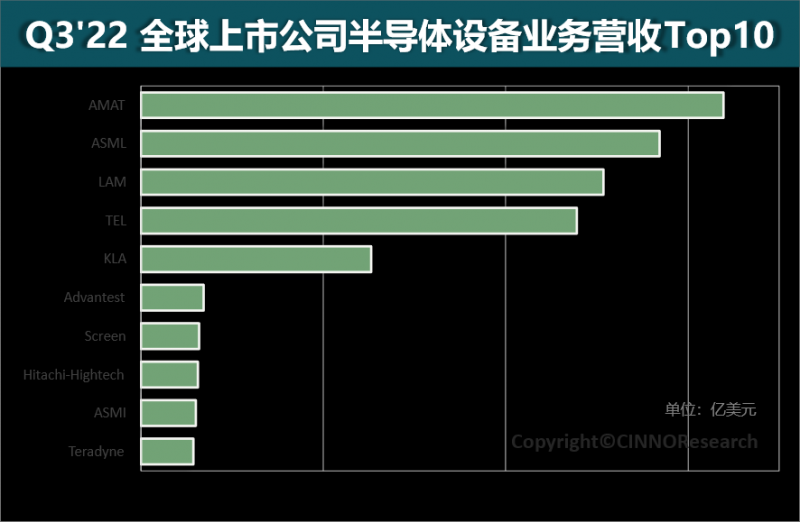

近日,调研机构CINNO Research发布了其对2022年第3季度全球半导体设备厂商营收排名统计结果。22全球上市公司半导体设备,第三季度前10排名营收合计达275亿美元,同比增长8.6%,环比增长14.9%。前三季度,全球上市公司半导体设备业务营收排名TOP10营收合计达749亿美元(约5400.29亿元人民币),同比营收合计增长5.2%。

美国公司应用材料(AMAT)Q3'22营收近64亿美元,仍然稳居第一,荷兰公司阿斯麦(ASML)排名第二,美国公司泛林(LAM)排名第三,日本公司Tokyo Electron(TEL)排名第四。从营收金额来看,前四大设备商的半导体业务在前三季度的营收合计均已超过125亿美元,且2022年第三季度单季营收均为今年最高季度营收。排名第五依然是美国科磊(KLA),第6-10名为,日本爱德万测试(Advantest)、日本迪恩士(Screen)、日本日立高新(Hitachi High-Tech)、荷兰ASM国际(ASMI)以及美国泰瑞达(Teradyne)。值得注意的是,半导体设备厂商营收排名前五名的位置没有变化,迪斯科(Disco)排名跌出前10,泰瑞达(Teradyne)重新入围,排名第十。

欧美企业占据最大的设备市场

在前10家全球半导体设备企业中,从企业所属国家和地区来看,有4家美国企业,2家荷兰企业,其余4家全是日本企业。

欧美企业虽然数量较少,但他们却主要集中在市场规模较大的设备领域,应用材料、AMSL、LAM和KLA这四家欧美设备制造商牢牢把握住了市场规模较大的领域的份额。从营业额体量来看,排在前五的第一梯队地位几乎无可撼动,前五名贡献了行业约75%的营收。受益于晶圆厂的大幅扩产、新建,前道设备的需求还将继续加大,设备制造商也在跟紧步伐进行扩产扩张中。制造设备巨头应用材料(AMAT)收购了芬兰原子层沉积(ALD)技术的先驱Picosun以拓宽的产品组合,后者研发的ALD技术被用于从逻辑和存储器到LED、微机械MEMS器件和电源芯片的芯片制造。在三季度财报中,AMAT 明确表示未来几个季度都会增加产出,持续解决积压订单。11月荷兰阿斯麦(ASML)宣布将投资超过2400亿韩元,在京畿道华城市打造半导体集群。该项目占地 1.6万平方米,包括光刻机等设备的再制造中心、培训与研发中心、教育及体验中心等,计划于16日举行开工仪式,2024 年全部建成。ASML明确宣布了光刻机产能提升计划,预计在2025-2026年实现年出货60台EUV和600台DUV,尤其是DUV的力度更大些。此外,日本Tokyo Electron(TEL)在11月25日在台南举行了其台南运营中心的奠基仪式。台南运营中心预计将于2024年下半年完工,面积约为35,000平方米,预计将容纳近1000名员工。

半导体设备零部件持续紧缺

半导体设备市场2022年增长15%。根据SEMI统计,全球半导体设备销售规模从2010年395亿美元增长到2021年的1026亿美元,其中中国大陆市场296亿美元。SEMI预计到2022年将进一步增长15%至1175亿美元。设备龙头企业应用材料(AMAT)预计2023年或未来三个季度设备需求仍然大于供给。长期来看,半导体和晶圆前道设备市场也将持续结构性走高。由于半导体设备的持续走高,零部件的短缺限制了设备公司大规模扩产,产品交付期延长。据悉,应用材料、KLA、Lam Research、ASML等半导体设备大厂都向客户发出警示,部分关键设备必须等待最多18个月才能交付。因为镜头、泵、阀门、微控制器、工程塑胶、电子模组等零件全都紧缺。科磊的部分检测设备的交期已经达到了20个月以上。据ET News二季度报道,半导体核心部件的交货期为6个月以上,之前的交货期通常仅为2-3个月,来自美国、日本和德国的零部件交货时间显著增加,主要短缺的产品有高级传感器、精密温度计、MCU和电力线通信(PLC)设备。因半导体零部件的持续性短缺,部分相关零部件厂商京瓷、Edwards等均有扩产计划,将有助于缓解半导体零部件短缺问题。

零部件国产化持续提升

笔者在国内半导体设备进口暴跌27% 一文中,曾分析过国产设备的现状,文中提到目前半导体设备国产化率约36%。其中,国内半导体设备业的进展中,最为突出的是:5项集成电路设备国产化率超过20%。众所周知,半导体设备本身结构复杂,导致精密零部件制造工序繁琐,品类管理难度大,不同零部件之间存在着一定的差异性和技术壁垒。目前,行业内多数企业只专注于个别生产工艺,或专注于特定精密零部件产品,整体行业相对分散。根据VLSI的数据,2020年全球半导体零部件领军供应商前十中,包括蔡司ZEISS(光学镜头),MKS仪器(MFC、射频电源、真空产品),爱德华Edwards(真空泵),Advanced Energy(射频电源),Horiba(MFC),VAT(真空阀件),Ichor(模块化气体输送系统以及其他组件),Ultra Clean Tech(密封系统)等。龙头厂商收入体量大多在几亿美元到十几亿美元的体量,2020年全球前十公司营收规模约为80亿美元,CR10低于20%。不同类型的零部件,技术难点各不相同,国产化率差异大。机械类零部件应用最广,主要产品技术已经实现突破和国产替代,但先进制程相关难突破。机电一体类和气液传输/真空系统零部件同样品类繁多,国内部分产品已实现技术突破,在产品稳定性和一致性与国外有差距。此次短缺同时也为零部件国产化加速提供了机遇。目前,我国半导体零部件产业尚处于起步期,但随着下游晶圆制造厂及设备厂商迎来高速发展期,且在外部环境不确定背景下各环节自主可控进程加速,未来三年会是替代高峰期。近几年,中国半导体设备市场规模扩大继续提速,近五年行业规模复合增速高达35%。随着下游晶圆厂订单和验证效率的提升,预计2022-2025将是半导体国产设备的放量期,高增速有望延续。

小结

中国半导体设备行业过去数年一直维持着较高的成长性,且周期性弱于全球。中国半导体设备市场的占比从2005年的4%提升到2021年的28.8%,17年间高速发展。

如今国内晶圆厂的扩产诉求和国产替代诉求愈加强烈,这对本土产业链的国产替代层面来说,设备厂商面对的产能存在更大增量空间。