疫情导致的供应链中断、代工厂产能短缺和库存积压导致平均销售价格 (ASP) 大幅上涨,从 2020 年的约 0.60 美元上涨至 2023 年的 0.93 美元。尽管供应链已恢复一定程度的稳定,并在 2023 年底恢复了即时订购,但整体 ASP 仍未恢复到疫情前的水平。

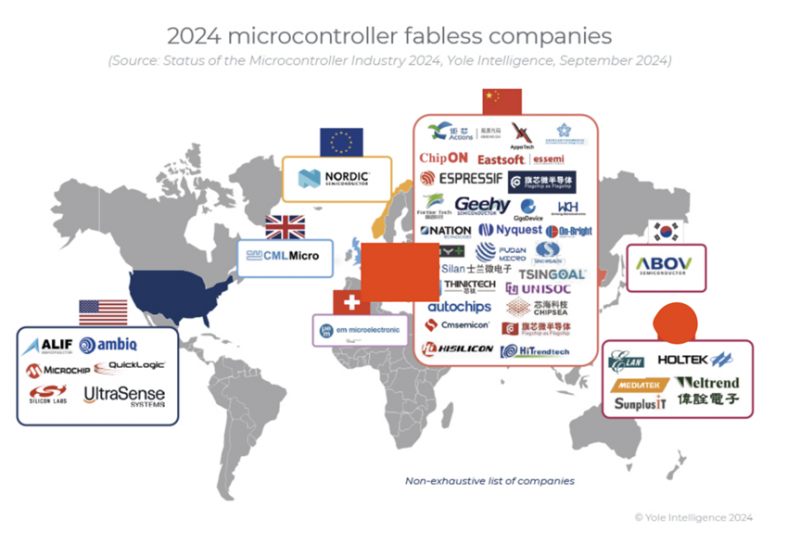

然而,过去几年新供应商的出现,尤其是在中国大陆,导致了政府的激励措施,引发了价格战。虽然这有助于扭转供应链中断导致的平均售价飙升的局面,但预计价格在可预见的未来不会降至疫情前的水平。价格居高不下的主要原因是产品替代。

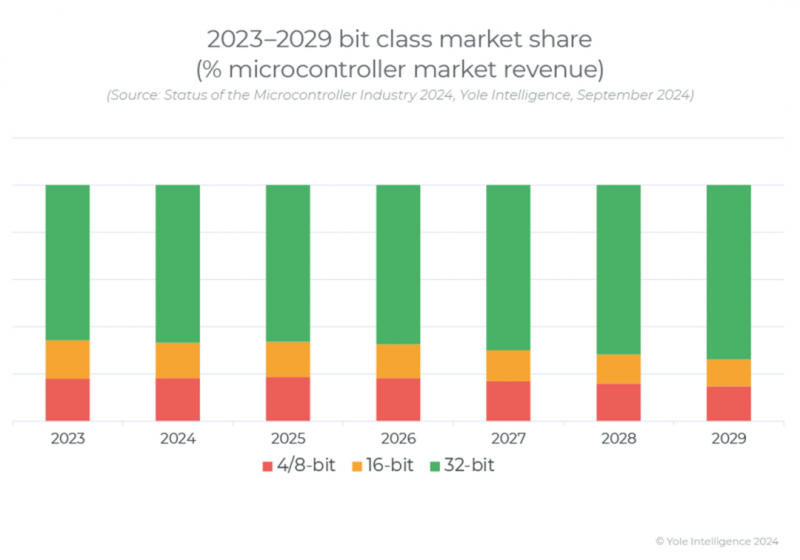

随着许多设计人员迁移到更强大、更标准化的 32 位 Arm 生态系统,更昂贵的 32 位 MCU 的增长趋势一直优于 16 位和 4/8 位 MCU。此外,最近 MCU 的性能提升(例如转向尖端工艺节点、用更复杂的嵌入式安全 MCU 取代低成本智能卡 MCU,以及高成本高可靠性级 MCU 相对于多市场 MCU 应用的强劲增长)进一步推动了价格的上涨。这些替代趋势阻止了价格的快速下跌。

话虽如此,价格正在逐渐下降,未来几年可能低至 0.88 美元。除了 MCU 市场的产品组合趋势外,全球通货膨胀也推动了所有市场的价格上涨。新兴供应商价格战、通货膨胀和产品替代的综合影响为 MCU ASP 带来了相对稳定的环境,预计到 2029 年,MCU ASP 将在 0.90 美元左右波动。

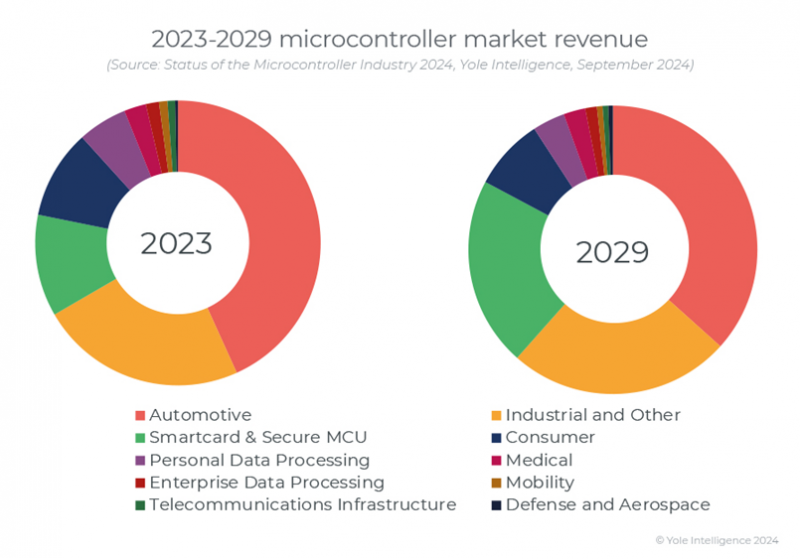

包括英飞凌、瑞萨和恩智浦在内的领先 MCU 设计公司竞争激烈,彼此之间差异很小。恩智浦继续在汽车 MCU 市场占据主导地位。随着 COVID-19 疫情进入地方性流行阶段,MCU 供应商一直在全球范围内调整战略。竞争格局保持稳定,小型供应商数量不断增加,尤其是在亚洲市场。中国主要 OEM 已进入半导体行业,特别专注于 MCU 制造。智能家居生态系统、汽车行业以及各种应用中采用人工智能的需求不断增长推动了它们的增长。这些公司积极参与芯片设计以改善供应链控制,而内部 MCU 开发正在实现更大的自给自足。这些公司已经投入大量资金来加强其地位。

边缘计算和物联网 (IoT) 的兴起导致对更强大的混合 MCU 的需求增加,以替代复杂的片上系统 (SoC) 和微处理器单元 (MPU)。多核处理器越来越普遍,高性能 MCU 目前占 MCU 市场收入的 30%。令人惊讶的是,尽管有预测称 4/8 位和 16 位 MCU 将被淘汰,但随着价格效率差距缩小,预计它们将继续与增长更快的 32 位 MCU 一起增长。这些更简单的 MCU 仍然很受欢迎,因为它们是特定应用中经济高效、低功耗的解决方案。

在对卓越性能、效率和集成度的需求推动下,MCU 正在向先进节点领域迈进。16 位 MCU 预计将保持稳定,介于适合 4/8 位 MCU 的低功耗需求和 32 位 MCU 满足的高性能需求之间。16 位 MCU 在节能系统仍需要一定程度的战略数学计算的情况下取得了平衡。

在非易失性存储器领域,28nm 以下的 eFlash(嵌入式闪存)出现了扩展挑战,从而带来了成本挑战。这促使人们探索替代嵌入式非易失性存储器 (eNVM),例如 PCM、RRAM 和 MRAM。这些 eNVM 有望实现更高的密度和效率,并被从 28/22nm 到 16nm 的领先企业采用,未来的路线图瞄准 10nm 以下的规模。

在核心架构的竞争格局中,2024 年是 RISC-V 核心架构市场的关键一年,因为瑞萨等领先的 MCU 制造商开始在其大众市场产品线中提供 RISC-V。RISC-V 市场份额的增长预计将加速,尽管它将主要与传统架构和专有解决方案竞争,然后才能在占主导地位的 Arm 生态系统中取得重大进展。

MCU 封装传统上以引线键合和倒装芯片等架构为主,只有一小部分过渡到晶圆级封装。随着 eNVM 集成度的增长,MCU 市场预计将加速向更尖端的工艺技术转变,从而带来更先进的封装技术,并缩小 MCU 和 SoC 之间的工艺代沟。