美国管控先进芯片出口、迫使中国积极投资非先进芯片领域,而在中国需求支撑下,提振全球9大半导体(芯片)制造设备商业绩在上季明显触底、中国市场营收占比超过4成。

日经新闻17日报导,因美国对先进芯片实施出口管制,迫使中国加强非先进领域产能、积极对非先进芯片进行投资,支撑全球9大芯片设备商业绩明显触底。上季(7-9月、部分为8-10月)全球9大芯片设备商中,高达8家营收、纯益高于前一季(2023年4-6月)水准,且本季(10- 12月、部分为2023年11月-2024年1月)预估将持续呈现缓和复苏。

据报导,上季全球9大芯片设备商于中国市场的营收合计约105亿美元、较去年同期暴增7成,其中荷兰阿斯麦(ASML Holding)中国市场营收较去年同期飙增约3倍。上季9大芯片设备商中国市场营收合计值占整体营收比重达44%、较去年同期的23%呈现大幅增长,其中Screen Holdings中国市场营收占比达55%、科林研发(Lam Research)达48%、应用材料(Applied Materials)达44%。

日本东京电子(TEL)社长河合利树指出,「(中国)新客户增加约20-30家」。关于中国需求的持续性,TEL指出,「已有订单,2024年上半年、(中国营收占比)将持续达约4成」。

TEL 11月10日公布财报资料指出,先进逻辑/晶圆代工厂投资虽出现延迟,不过在成熟世代部分、中国客户投资大幅加速,因此调高今年(2023年)全球芯片前段制程制造设备(晶圆厂设备、WFE)市场规模预估,其中上季(7-9月)中国市场占TEL整体营收比重首度冲破4成大关。

半导体设备,明年强势复苏

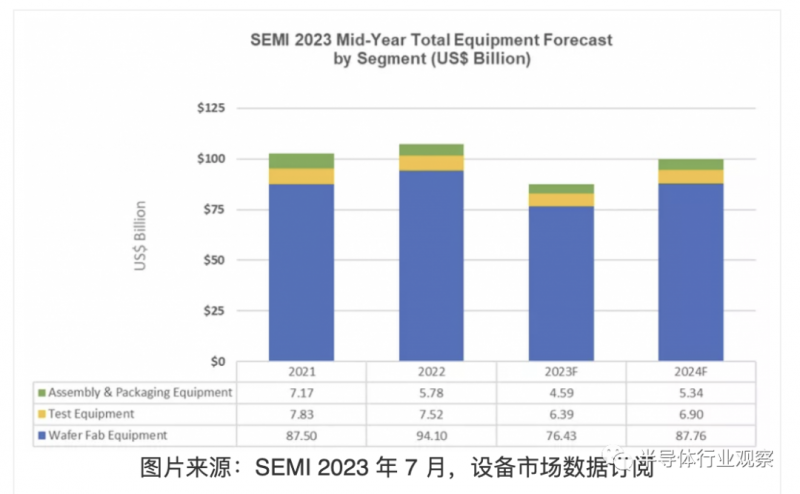

SEMI 宣布,继 2022 年创下 1,074 亿美元的行业纪录后,半导体设备在2023年的销售将下跌18.6%至 874 亿美元。展望明年,半导体设备的销售将强势复苏。SEMI预测,半导体设备2024 年的销售将达到 1000 亿美元,这将由前端和后端领域共同推动。

SEMI 总裁兼首席执行官阿吉特·马诺查 (Ajit Manocha) 表示:“尽管当前面临阻力,半导体设备市场在经历了历史性的多年运行后,在 2023 年进行了调整后,预计将在 2024 年出现强劲反弹。” “由高性能计算和无处不在的连接驱动的强劲长期增长的预测保持不变。”

首先,按照细分市场划分。

SEMI在报告中指出,晶圆厂设备(包括晶圆加工、晶圆厂设施和掩膜/光罩设备)的销售额预计到 2023 年将下降 18.8%至 764 亿美元,超过 SEMI 在 2022 年年底预测的 16.8% 降幅。预计到2024 年,晶圆厂设备领域将占复苏的大部分,达到 1000 亿美元,销售额达到 878 亿美元,增长 14.8%。

由于宏观经济条件充满挑战和半导体需求疲软,后端设备细分市场销售额 2022 年的下降预计将在 2023 年继续。到 2023 年,半导体测试设备市场销售额预计将萎缩 15%至 64 亿美元,而组装和封装设备销售额预计将下降 20.5%至 46 亿美元。然而,测试设备和组装及包装设备领域预计到 2024 年将分别增长 7.9% 和 16.4%。

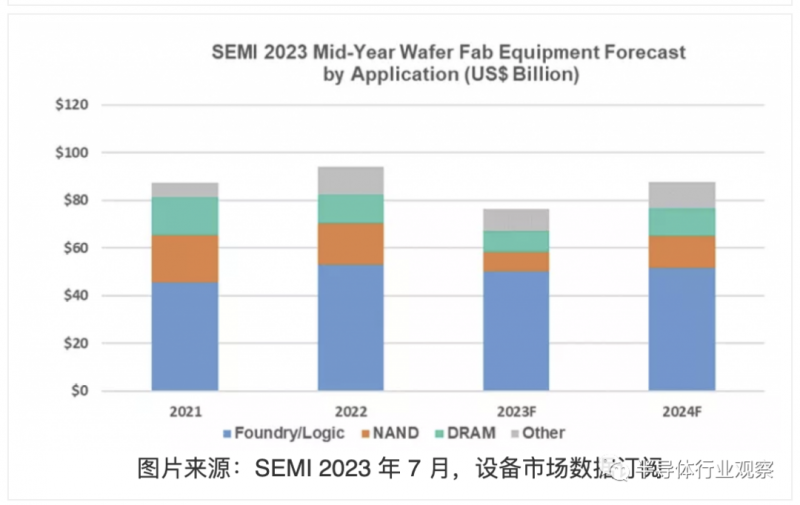

其次,按应用划分。

SEMI在报告中指出,代工和逻辑应用的设备销售额占晶圆厂设备总收入的一半以上,预计到 2023 年将同比下降 6%,至 501 亿美元,反映出终端市场状况疲软。预计 2023 年对领先代工和逻辑的需求将保持稳定,但成熟节点支出的增加抵消了轻微的疲软。预计 2024 年代工和逻辑投资将增长 3%。

由于消费者和企业对内存和存储的需求持续疲软,预计 2023 年 DRAM 设备销售额将下降 28%至 88 亿美元,但 2024 年将反弹 31%,至 116 亿美元。2023 年 NAND 设备销售额预计将下降 51%至 84 亿美元。这也让其成为了表现最差的半导体设备应用。到 2024 年将激增 59% 至 133 亿美元。

再以地区划分来看一下半导体设备的销售现状。

根据SEMI提供的数据,预计 2023 年和 2024 年,中国大陆、中国台湾和韩国仍将是设备支出的三大目的地。预计中国台湾将在 2023 年重新占据领先地位,而中国大陆预计将在 2024 年重回榜首位置。大多数地区的设备支出都受到追踪预计 2023 年将下降,然后在 2024 年恢复增长。

以下结果反映了按细分市场和应用划分的市场规模(以十亿美元为单位):