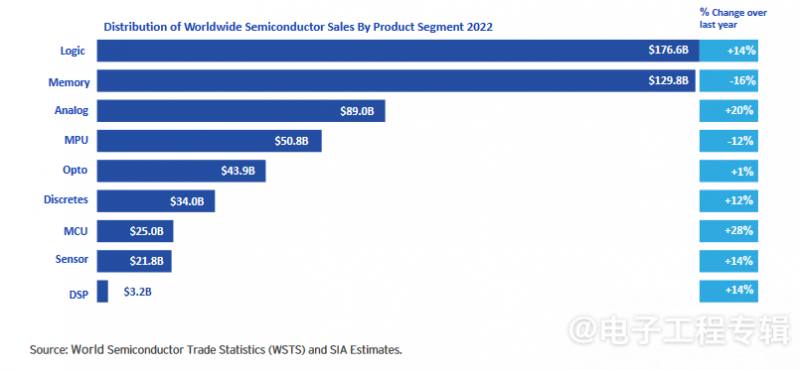

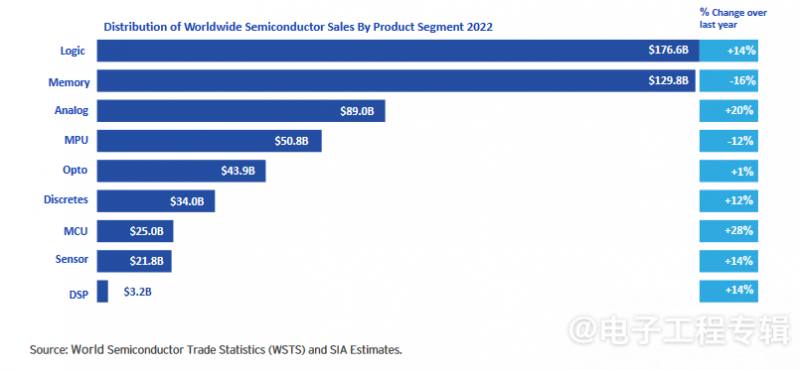

近日,美国半导体行业协会(SIA)发布2023年美国半导体产业概况《2023 SIA Factbook》指出,2022年总部位于美国的半导体公司销售额在全球市场占比48%,达到2750亿美元,2022 年全球半导体销售额达到 5740 亿美元。

上一篇:市场排名第一 | 维谛技术(Vertiv)冠军基因,助力客户顺利通过2025双碳能效大考

本文仅代表作者个人观点,与中自网无关。其原创性以及文中陈述文字和内容未经本站证实,对本文以及其中全部或者部分内容、文字的真实性、完整性、及时性本站不作任何保证或承诺,请读者仅作参考,并请自行核实相关内容!来源网络如有误有侵权则删。