01、中芯国际营收利润均创“新高”,多地扩产放量在即

3月28日,中芯国际发布2022年年报,其营收、净利均创下历史新高。其中营收实现495.16亿元,同比增长39%;归母净利润121.33亿元,同比增长13%;扣非净利润97.64亿元,同比增长83.4%。

△Source:中芯国际财报截图

报告期内,中芯国际实现主营业务收入人民币48,884.7百万元,同比增加39.3%,晶圆代工业务营收为452.933亿元,同比增长41.0%。对于营收的增长,中芯国际表示,主要是由于2022年销售晶圆的数量增加和平均售价上升所致。其中,2022年中芯国际总产量达751.1万片(折合8英寸晶圆约当量,下同),晶圆月产能为71.4万片。而销售晶圆的数量由上年674.7万片增加5.2%至709.8万片。平均售价由上年4763元上升至本年6381元。

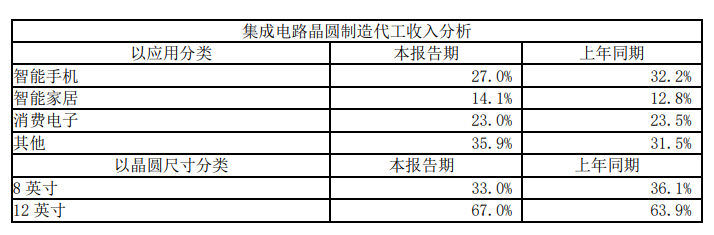

从各产品应用收入占比看,受到消费电子市场疲软影响,智能手机占比出现明显下降、消费电子微降其中智能手机27%(去年同期32.2%)、智能家居14.1%(去年同期12.8%)、消费电子23%(去年同期23.5%)、其他35.9%(去年同期31.5%)。

从在晶圆尺寸分类看,8英寸占比33.0%(去年同期36.1%),12英寸营收占比67.0%(去年同期63.9%),由此也可体现2022年成熟制程颇受市场青睐。

△Source:中芯国际财报截图

根据TrendForce集邦咨询报告,2022年全球晶圆代工产能年增约14%,8英寸产能因扩产较不符合成本效益,增幅远低于整体产业平均,年增约6%,而12英寸年增幅则为18%。其中,12英寸新增产能当中约65%为成熟制程(28nm及以上),该制程产能年增率达20%,显见2022年各晶圆代工厂多半将扩产重心放置于12英寸晶圆产能,且以成熟制程为主轴,而主要扩产动能来自于台积电、联电、中芯国际、华虹集团旗下HHGrace,以及合肥晶合集成。

受到下游消费电子市场需求下滑的影响,供应链中上游企业的库存压力持续上升,截至2022年底,中芯国际预付款项余额为7.20亿元,较期初增长160.7%;存货余额达到133.13亿元,较期初增长75.1%,主要原因均为生产备货;晶圆库存量为516724片,同比增长395.1%。

此外,中芯国际2022年四个季度的产能利用率也呈现出逐步下降的态势。2022年一季度至四季度,中芯国际付运晶圆(折合8英寸晶圆约当量)数量分别为184.02万片、188.65万片、179.77万片和157.41万片;产能利用率分别为100.4%、97.1%、92.1%和79.5%。

目前,中芯国际在发力扩产。中芯国际此前的公告称,至2022年底,中芯深圳进入投产阶段,中芯京城进入试生产阶段,中芯临港完成主体结构封顶,中芯西青开始土建。中芯京城因瓶颈设备交付延迟,量产时间预计推迟一到两个季度。预计到今年年底月产能增量与2022年相近。

面对挑战,中芯国际更加重视技术研发。中芯国际在财报中透露,其拥有全面一体的集成电路晶圆代工核心技术体系,可以有效地帮助客户降低成本,缩短产品上市时间。并且中芯国际成功开发了0.35微米至FinFET的多种技术节点,主要应用于逻辑工艺技术平台与特色工艺技术平台。

2022年,28纳米高压显示驱动工艺平台、55纳米BCD平台第一阶段、90纳米BCD工艺平台和0.11微米硅基 OLED 工艺平台已完成研发,进入小批量试产。另外,2022年,中芯国际多个平台项目开发按计划进行,包括28纳米HKD超低功耗平台项目、40纳米嵌入式存储工艺汽车平台项目、4X 纳米NOR Flash工艺平台项目等。

02、华虹半导体汽车电子业务同步增长74.1%

再看华虹半导体数据,3月30日,华虹半导体发布了2022财年年报,公司2022财年营收创历史新高为24.75亿美元,同比增长51.80%,归属母公司净利润4.50亿美元,同比增长72.07%。财报披露,华虹半导体2022财年毛利率为34.1%,同比上升6.4%主要由于平均销售价格上涨以及产品组合优化,部分被折旧费用增加所抵销。

从地区看,中国依旧是华虹半导体的最大营收来源,在2022年贡献了该公司73.2%的营收,同比增长50.3%。但同时,该公司北美地区客户的营收贡献同比增长了86.9%,虽然只贡献了华虹半导体12%的营收,但是增长率值得关注。

从技术分类上看,分立器件仍是华虹半导体的第一大业务板块贡献了公司31.3%的营收,同比增长38.9%。嵌入式非易失性存储器(eNVM)排名第二,占营收比例31%,主要包括智能卡芯片和微控制器两大类芯片应用。其中在微控制器方面,12英寸嵌入式闪存MCU进入量产,新产能的加入,确保了2022年公司微控制器产品线实现销售量、销售额双位数增长。

△Source:华虹半导体财报截图

另外值得注意的就是独立独立式非易失性存储器(sNVM)收入,其成为了华虹半导体2022年年度增长最快的技术,同比增长达到了134.4%。营收占比也从2021年的5.4%增加到8.4%。

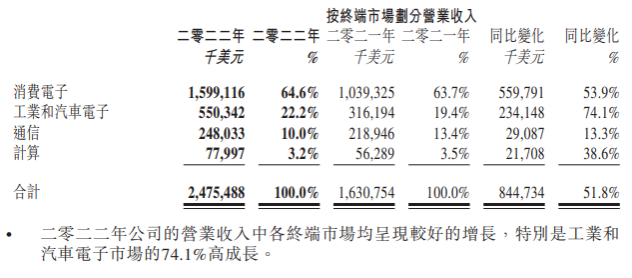

从终端应用看,消费电子是华虹半导体的主战场,营收贡献高达64.6%,同比增长73.9%;工业和汽车电子则排名第二,营收贡献22.2%,同步增长74.1%。其中汽车电子全年营收同比增长约100%,新产品导入数量不断增加。

△Source:华虹半导体财报截图

在工艺节点营收构成上,华虹半导体主要集中在55nm以下的成熟工艺代工。其中≥0.35微米的工艺为华虹半导体最大的营收贡献来源,占比高达39.1%;而55nm及65nm则是公司2022财年增长最快的技术节点,同比增长高达125%。

按照华虹公司的财报所说,展望2023年,全球经济复苏仍面临诸多不确定因素。全球经济增长放缓,传统消费类需求下滑或成为半导体产业新年度面临的共同挑战。在面对外需下降,内需加速转型升级的国内环境下,华虹半导体积极布局新兴市场如电动汽车、新能源等领域,加速匹配新的市场需求,顺应市场保持业务的持续健康发展。

具体到产品与技术提升方面,华虹全部晶圆厂均已覆盖IATF16949质量体系确认,2023年继续深化推动汽车电子产品线,抓住本土汽车市场供应链对半导体零部件需求爆发的市场机遇。公司将持续提升特色工艺技术能力,特别是嵌入式闪存与功率分立器件工艺平台,保持优势地位,助力公司长期持续发展。

在产能方面,华虹财报表露,截至2022年底,华虹半导体拥有三座8英寸晶圆厂和一座12英寸晶圆厂,近三年折合8英寸年产能分别为248.52万片、326.04万片、386.27万片,年均复合增长率为24.67%。在2022年内12英寸工厂以6.5万片的月产能高位运营。公司计划将在2023年内陆续释放其月产能至9.5万片;同时将适时启动12英寸新产线建设,持续提升制造产能和技术升级。

“公司12英寸生产平台将进一步提高自身竞争力,更加丰富、先进的特色工艺及与客户长期持续的战略合作和互相信任,成为新年度公司业绩保持发展的主要引擎。产能方面,为更好的满足半导体市场的长期需求,公司将发挥好「8英寸+12英寸」战略,保持现有8英寸平台优化及12英寸一期持续扩产,并适时启动无锡二期的产能建设。”华虹强调。