而汽车芯片的繁荣与其他赛道的急剧下滑形成鲜明对比,向电动化和智能化方向发展的汽车市场正涌现出对芯片的巨大需求。

纵观全球半导体头部大厂,近期财报都一定程度受到逆风环境所影响,但汽车业务均成为支撑业绩表现的主力。

在高通Q4业绩中,汽车业务是唯二实现增长、增幅最大的板块;英特尔汽车业务第四季度营收5.7亿美元,同比增长59%,增幅领跑英特尔旗下所有业务;Marvell近日也表示,尽管公司整体收入预计将萎缩,但本季度汽车相关收入应增长30%以上。

再看汽车芯片大厂,TI在业绩说明会上表示,去年Q4除汽车业务外,所有终端市场均表现疲软;恩智浦的汽车芯片销售额去年增长了25%,瑞萨的汽车业务去年增长了近40%,且都预计本季度将进一步增长。

英飞凌更是直言,汽车部门的产能在2023财年已全部售罄。

未来,汽车智能化、电动化的发展东风将继续带动汽车半导体含量及整体市场规模的持续提升。

在此形势下,英飞凌、德州仪器、瑞萨电子、恩智浦、意法半导体和安森美等传统汽车芯片大厂扩产消息接连不断。

汽车芯片大厂大举扩产

英飞凌:现史上最大单笔投资

英飞凌是全球最大的汽车半导体厂家,汽车业务大概占其收入的47%。

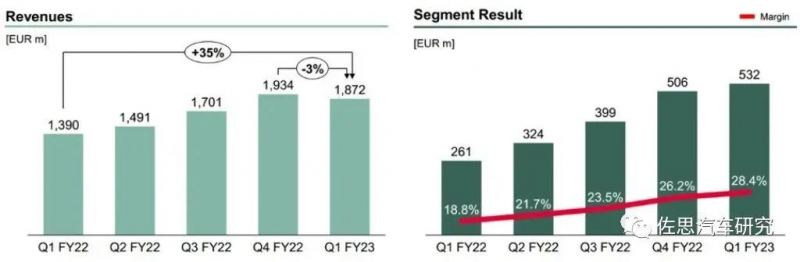

英飞凌2022财年Q1-2023财年Q1季度收入与营业利润率(图源:佐思汽车研究)

英飞凌最新发布的财报显示,2023财年第一财季盈利和营收均实现增长,汽车和工业芯片的强劲销售抵消了智能手机、电脑和数据中心需求的疲软。

随着汽车智能化和电气化水平提升,芯片需求增加的变化显著。英飞凌在汽车芯片里面一半的业务是功率半导体,其他包括MCU、存储和感知芯片。

2月16日,英飞凌宣布将投资50亿欧元,在德国德累斯顿建设一座12英寸晶圆厂,这是英飞凌史上最大单笔投资,将创造大约1000个高门槛工作岗位。据悉,该模拟/混合信号技术和功率半导体新工厂计划于2026年投产,其生产的模拟/混合信号零部件和功率半导体将主要应用于汽车和工业应用,例如汽车电机控制单元、节能充电系统等。

2023年,英飞凌将SiC、BMS、MCU当作重点开拓市场。SiC功率器件围绕汽车行业800V系统来展开,在充电机和电源里面也开始大量使用。其中,每辆电动汽车的BMS BOM成本大约是100美元,市场空间广阔。

MCU市场,随着汽车E/E架构的升级,英飞凌预计其MCU收入将大幅增长,英飞凌的MCU主打安全,主要用于安全、ADAS、底盘和动力总成领域,包括网关、气囊、EPS、EPB、ESP、主动悬挂、毫米波雷达。目前以TC3X/TC4X系列为主力。

此外,2023年英飞凌的MEMS镜AR HUD也是主推,还有MEMS麦克风、LED大灯的驱动IC以及各种大功率电机驱动IC。

德州仪器:大力扩产12英寸晶圆厂

德州仪器2022年车载业务收入达到50亿美元,其中在电源管理IC领域拥有绝对的压倒性优势,市场占有率估计超过60%。电动汽车对电源管理IC需求旺盛,推动德州仪器汽车业务飞速成长。同时,产能紧张也加速了德州仪器的扩产步伐。

德州仪器2022财年收入与营业利润(图源:佐思汽车研究)

几乎与英飞凌扩产消息同时,德州仪器2月16日宣布将投资110亿美元在美国犹他州的莱希建造第二座300mm晶圆制造厂,主要生产模拟和嵌入式处理芯片。预计将于2023年下半年开始建造,最早将于2026年投产。据悉,该工厂紧邻德州仪器位于该地区的现有12英寸晶圆制造厂LFAB,建成后这两个工厂将合并为一个晶圆制造厂进行运营。

2022年12月,德州仪器LFAB厂已开始生产模拟和嵌入式产品。犹他州李海晶圆厂源自2021年7月德州仪器9亿美元对美光12英寸晶圆厂的收购。该晶圆厂拥有超过约25548平方米的无尘室,高度先进的设施包括了约11265米的自动化高架传送系统,可在整个晶圆厂内快速运输晶圆。对李海晶圆厂的总投资将达到约30~40亿美元。LFAB有能力支持65纳米和45纳米技术。

其实早在2022年5月,德州仪器位于德克萨斯州谢尔曼的全新12英寸半导体晶圆制造基地已经正式破土动工。谢尔曼晶圆制造基地总投资300亿美元,首座工厂预计于2025年开始投产。

2022年9月,德州仪器位于美国德州理查森的最新12英寸晶圆厂开始了初步投产,连续几个月扩大规模,以满足电子产品未来增长的半导体需求。RFAB2与RFAB1相连,是德州仪器新增的六家12英寸晶圆制造厂之一。RFAB1在2009年投产,当时是世界上第一家12英寸模拟晶圆厂。

综合来看,德州仪器已开始加强自行生产规模,与许多其他IDM企业越来越依赖委外代工形成鲜明对比。

瑞萨电子:重启12英寸晶圆厂

瑞萨电子也在考虑扩产。

不久前,瑞萨电子CEO柴田英利在接受采访时表示,在日本建造和营运新厂面临着挑战,例如水电成本高,地震频发,人才有限,但瑞萨还是会扩产,瑞萨将考虑扩大日本以外地区的芯片产能,以降低未来对车厂和其他重要客户的供应链中断风险。

从2022年财报看,得益于汽车和工业市场的良好表现,2022年瑞萨电子实现销售总额达1.5万亿日元,同比增长51%,时隔多年再次站上1万亿日元的重要关口;净利润为2568亿日元,同比增长114.5%,连续三年实现翻倍增长。

据了解,瑞萨电子目前有六家晶圆工厂,七家封测工厂,其中两家封测工厂在北京和苏州。目前,瑞萨的晶圆工厂基本都在日本,传统瑞萨的产品大部分由自己工厂生产,但是40nm及以下先进制程产品会选择外包给台积电和联电生产。

其中,瑞萨电子的汽车MCU产品位列全球第一,积极扩产以满足下游旺盛的需求。

近年来,受益于新能源汽车的强劲需求,各种车规产品供不用求,MCU是主要的缺货品种之一。在早期的经营说明会上,瑞萨电子曾明确表示了增加产能的规划,计划从2021年开始将车用MCU的产能提高50%。若以8英寸晶圆换算高端MCU产量,每月产能将扩大1.5倍至约4万片,这部分产能主要依赖晶圆代工厂产线来进行;而低端MCU方面,计划每月提高至3万片,较现行增加70%,这部分产能主要将通过提高自有工厂产能来满足。

在功率半导体方面,瑞萨电子具有MOSFET和IGBT的技术和生产能力。

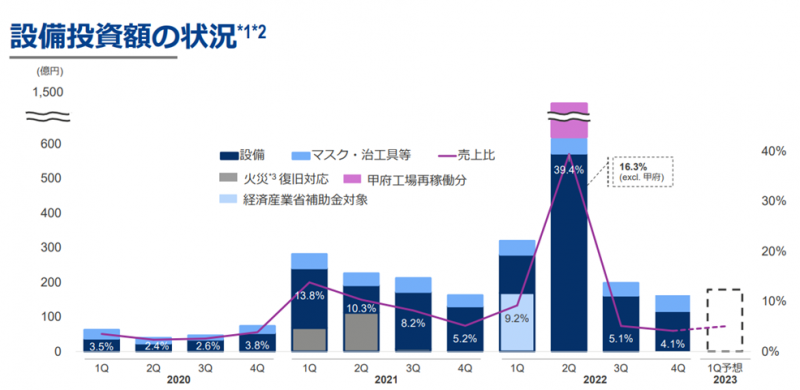

2022年5月,瑞萨电子宣布将向2014年10月关闭的甲府工厂投资900亿日元,目标在2024年恢复其300mm功率半导体生产线,以满足市场对MOSFET、IGBT等功率半导体产品日益增长的需求。据披露,甲府工厂恢复全面量产后,瑞萨电子的功率半导体产能将实现翻倍增长。

2022年8月,瑞萨电子宣布针对下一代电动汽车逆变器应用,AE5代IGBT产品将于2023年上半年在瑞萨位于日本那珂工厂的200mm和300mm晶圆线上开始批量生产。此外,瑞萨将从2024年上半年开始在其位于日本甲府的新功率半导体器件300mm晶圆厂加大生产,以满足市场对功率半导体产品日益增长的需求。

瑞萨电子2020-2022年资本支出情况(单位:亿日元;图源:瑞萨电子)

瑞萨电子在业绩说明会上表示,公司汽车业务的增长主要是由于每台汽车搭载半导体金额的增长以及产品组合的改善所致。随着新器件和产品即将投入量产,瑞萨将为未来有望快速增长的MCU、EV逆变器等市场打造理想的功能和性价比。

展望未来,瑞萨电子指出,到2025年公司营收要从现在的100多亿美元提高到超过200亿美元,并且将继续在公司两大核心业务上通过内生增长与外在并购的模式继续发力,以确保这一目标的实现。

意法半导体:持续看好汽车市场

受益于汽车市场的强劲需求,全球功率芯片巨头意法半导体(ST)的财报也显得乐观。

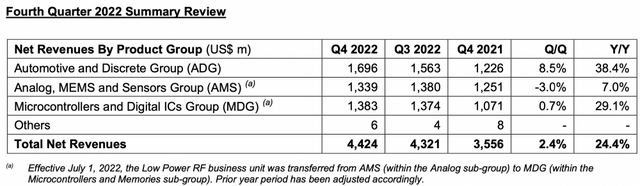

据财报披露,意法半导体2022年实现营收163亿美元,同比增长26.4%,毛利率为47.3%,全年业绩中的成长动力主要来自汽车和工业领域。其中,汽车所在的ADG事业部收入占ST总收入的37%,仅汽车业务就占了ST收入的23%。

意法半导体2022 Q4主要收入构成(图源:ST)

ST是全球第一大SiC厂家,特斯拉独家供应商。2022年ST的SiC业务收入约为7亿美元,预计2023年达10亿美元,其中75%来自汽车领域,25%来自工业领域。

作为汽车芯片领域的龙头公司,ST近年来都在积极进行扩产计划。据介绍2023年ST计划资本支出约40亿美元,其中主要用于对12英寸晶圆厂和碳化硅制造能力的扩大。

SiC产能扩张主要在意大利的Catania和新加坡,2023年将启用8英寸晶圆厂。其中,意大利的晶圆厂将成为欧洲第一家量产8英寸 SiC外延衬底的工厂。意大利政府将在国家复苏和恢复力计划的框架下,在五年内向该工厂投资7.3亿欧元。

2022年8月4日,ST还宣布与格芯合作,在ST位于法国Crolles的现有12英寸工厂附近建立一个新的联合运营的12英寸半导体制造工厂,主要是生产FD-SOI 或完全耗尽的绝缘体上硅的半导体制造技术的产品,预计2023年底投产。

展望2023年,ST预计汽车业务收入增长在10%以上。

安森美:押注SiC产能

2月11日,安森美正式接手了格芯一座在纽约的12英寸厂,并承诺为之投资13亿美元。安森美表示,该工厂将生产支持电动汽车、电动汽车充电和能源基础设施的芯片,将推动公司能够在汽车电气化、ADAS、能源基础设施和工厂自动化的大趋势中加速增长。

同时,在SiC领域,安森美首席执行官Hassane El-Khoury 指出,在未来三年内,安森美将为SiC提供40亿美元的承诺收入,2023年约为10亿美元,并可能在2024年和2025年增长约30%,达到17亿美元。

为了达成目标,安森美已经将生产SiC的晶圆厂产能翻了一番,并计划在2023年再次翻番,然后在2024年再次翻番。

恩智浦:汽车营收占比过半

受益于汽车领域需求持续强劲,恩智浦去年Q4汽车业务营收同比增长17%,在总营收占比高达55%,其总营收也实现了同比9%的增长。预期今年第1季度增长约15%。

据介绍,恩智浦汽车领域的主要收入动力来自77Hz毫米波雷达、电源管理解决方案、逆变器以及其他电车控制器。

对于汽车市场未来预期,恩智浦表示,芯片行业的大部分需求像落石般下坠,有库存过剩问题,但汽车和工业用芯片的需求仍具“韧性”。目前,恩智浦也正在考虑在德克萨斯州的扩张。

随着汽车行业的数字革命,汽车正日益成为消耗更多半导体的技术产品,恩智浦的管理团队估计,到2024年,创收线将增长20%-25%。

其他厂商相继入局

除了上面提到的几大车用芯片厂商外,还有其他汽车芯片厂商在积极布局。

由日本政府资助的芯片制造商Rapidus于2月16日表示,考虑在日本北海道设工厂。据悉,该工厂大概率用作车用芯片扩产。

2月17日,Microchip也宣布计划投资8.8亿美元,在未来几年内扩大其位于美国科罗拉多州斯普林斯生产基地的碳化硅和硅产能。据悉,该厂的产能主要用于汽车、电网基础设施、绿色能源、航空航天等领域。未来微芯科技还将增加8英寸晶圆产线。

Wolfspeed早前宣布,计划与德国汽车供应商采埃孚在德国萨尔州建设8英寸SiC晶圆厂和研发中心。此外,Tier1巨头博世的12英寸晶圆厂在2021年投产后宣布将追加投资扩产。

综合上述信息可以看出,全球主要的模拟/车规芯片厂商扩产计划较为密集,中国也有士兰微、闻泰科技、韦尔半导体等厂商开建12英寸线,如果建设顺利的话,大概也将在两三年后投产。

汽车芯片大厂扩产,呈现出什么趋势?

从以上汽车芯片大厂的扩产动态来看,向12英寸迈进以及布局SiC产能是行业巨头正在发力的方向。

12英寸晶圆竞争加剧

这其实不难理解,12英寸晶圆以面积取胜的背后,是成本降低、性能提高的双重加成。尽管12英寸晶圆的生产成本约比8英寸的晶圆成本高出50%,但芯片产出却接近于8英寸的3倍,分摊到每一个芯片上,成本约减少了30%。

未来随着制程工艺的成熟,良率的上升,12英寸晶圆的成本还有望进一步降低。所以,目前国际IDM正率先将高利润的汽车MOSFET和IGBT等功率器件从8英寸迁移至12英寸,以提高其在该领域的竞争力。

面对接下来更多新增产能开出的现实情况,12英寸晶圆的竞争将前所未有的激烈,特别是在成熟制程方面。

SiC成下一个押宝风口

上述大厂扩产的重心,以SiC增长势头最为猛烈。

由于SiC器件具有耐高温、低损耗、导热性良好、耐腐蚀、强度大、高纯度等优点,并且在禁带宽度、绝缘击穿场强、热导率以及功率密度等参数方面要远远优于传统硅基半导体,所以其在电动汽车、快充充电桩、电源管理等领域的应用在逐步扩大。

根据市场分析机构Yole预测,在未来5年内,SiC功率器件将很快占据整个功率器件市场的30%,预计到2027年,SiC行业的产值有望超过60亿美元。

这也可以解释各大原厂近两年在SiC半导体的研发和建设上都投入庞大资金的原因所在。

不仅国际大厂在快速布局,国内SiC行业也是火爆异常,据不完全统计,仅2022年一年,国内就发生了31起碳化硅企业融资案,合计超33亿元人民币。整个2022年,SiC领域的扩产和收并购动作,成为全球性现象。

另一方面,车企和SiC半导体厂家之间的深度合作也在紧锣密鼓的进行中,预计2023年将有越来越多的车企推出基于SiC器件的车型。

从各大厂商火热的投资扩产热情来看,2023年将是SiC行业迎来爆炸式增长的一年,或将是SiC爆发的元年。

写在最后

摩根士丹利指出,2018年全球车用电子市场约1500亿美元,预估2025年爆发成长至2870亿美元,主因电动汽车渗透率持续提升,加上ADAS使用率增加,预期2025年电动车材料成本当中,高达35%-45%为车用电子元件,是传统汽车的2.5倍,汽车芯片整体需求成长可期。

目前全球车用芯片供应有80%以上掌握在英飞凌、恩智浦、瑞萨电子、德州仪器、意法半导体、安森美等国际IDM手中。随着IDM厂商扩大自身产能,其自身车用芯片供应将更顺畅,车厂可以摆脱缺芯的阴霾,但这也将让近期以来加大车规芯片产能的委外代工厂承压。

而在巨大的市场规模面前,除了传统厂商寻找业务战略点,也有一众新晋者蜂拥而来。与此同时,车企为了缩短交期,特斯拉、比亚迪、长城汽车等主机厂也开始联合研发、甚至自研汽车芯片,以求提升自主率。

随着新玩家入局和商业新模式的出现,汽车芯片行业竞争加剧,挑战与机遇并存。而作为半导体企业的救命稻草,行业厂商正在力争拿下汽车市场这个增长的接力棒。