日本企业具有较强存在感的半导体制造设备全球市场2023年或将踩下刹车。对经济增速放缓的担忧预计将带来半导体需求减少,国际性半导体行业组织预测市场将迎来4年来首次萎缩。另一方面,美国就限制对华出口制造设备,要求日本、荷兰等国配合,引起相关企业的警惕。

半导体行业包括半导体、制造设备、材料及部件3个领域的厂商。在制造设备领域拥有技术优势的日本厂商较多,东京电子、爱德万测试等是其中的代表。

据行业组织SEMI透露,2023年全球的制造设备销售额预计将比上年减少约16%,为912亿美元。以数字化进程等为背景,该数额从2020年起连续3年增长,但2023年电脑及智能手机的半导体需求缩小将持续。

SEMI认为市场低迷是短期的,将在2024年复苏。这是基于数据中心建设及汽车电动化等长期需求扩大趋势的预测,但半导体行业在2023年以后仍面临地缘政治风险。

美国政府要求日本政府配合限制尖端半导体的制造设备出口,旨在延缓中国的研发进度。

日本的制造设备厂商中,也有企业在华销售额占比达2成左右。相关企业表示,一旦对华管制被敲定,“将不可避免地遭受打击”,自家设备即使没有成为管制对象,“如果中国的半导体制造陷入停滞,销售也会受到影响”。

半导体设备,将同比大跌16.8%

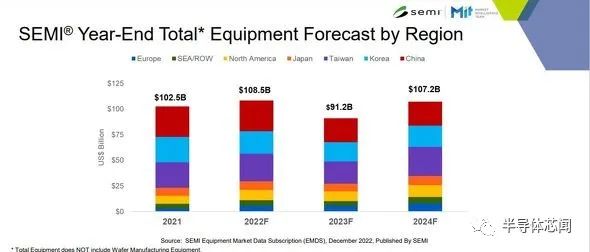

据SEMI市场研究和统计部门分析师 Inna Skvortsova 表示,到 2022 年底,半导体设备市场将达到 1085 亿美元,创下同比增长 5.9% 的新纪录,超过 2021 年 1025 亿美元的历史新高。她进一步指出,到 2023 年,半导体制造设备销售额预计将在前端和后端工艺中缩减至 912 亿美元,但这将在 2024 年恢复。”

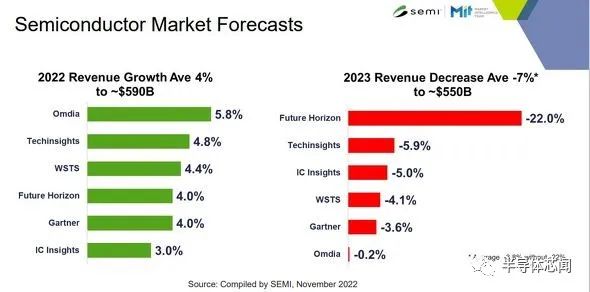

关于半导体市场,各研究公司认为在2022年的平均增长率为4%。2023年,大家预计平均萎缩7%,但Future Horizon预计萎缩22%,SEMI也预计将显著下降。

按地区划分,中国大陆、台湾地区和韩国预计在 2022 年仍将是资本指出前三名的国家和地区。2023年,中国大陆仍将保持第一,但2024年,中国台湾有望夺冠。预计 2022 年除韩国外所有地区的投资都将增加,但预计 2023 年大部分地区将下降,然后在 2024 年恢复。

从行业销售额来看,2022年晶圆厂设备行业将同比增长8.3%,达到948亿美元的历史新高。预计到 2023 年将下降 16.8% 至 788 亿美元,但到 2024 年将回升 17.2% 至 924 亿美元。

代工和逻辑部分占晶圆厂设备收入的一半以上,预计 2022 年将达到 530 亿美元,同比增长 16%,这主要得益于前沿和成熟工艺节点需求的增长,预计2023年收入将达到530亿美元,预计下降9%。

在内存和存储方面,由于商业和消费者需求疲软,预计 2022 年 DRAM 设备销售额将下降 10% 至 143 亿美元,2023 年将下降 25% 至 108 亿美元,而 NAND 设备销售额预计到 2022 年将下降。预计到 2020 年将下降 4% 至 190 亿美元,到 2023 年将下降 36% 至 122 亿美元。

在 2021 年实现 30% 的强劲增长后,半导体测试设备市场销售额预计到 2022 年将下降 2.6 个百分点至 76 亿美元。组装和封装设备领域的销售额在 2021 年增长了 87%,但预计 2022 年将下降 14.9% 至 61 亿美元,2023 年将下降 13.3% 至 53 亿美元。后端设备资本支出有望在 2024 年恢复,其中测试设备增长 15.8%,组装和封装设备增长 24.1%。

SEMI 总裁兼首席执行官 Ajit Manocha 在评论未来市场趋势时表示,“新半导体晶圆厂的创纪录数量(2021 年 23 座,2022 年 33 座)导致半导体制造设备的销售额增长超过 100 美元,实现连续第二年增长超过十亿美元。随着各个市场新应用的出现,预计未来十年半导体行业将有显着增长。半导体行业的长期前景看好。为此增加对半导体制造的投资至关重要,只有这样才能为各种新兴应用的持续增长奠定基础。”