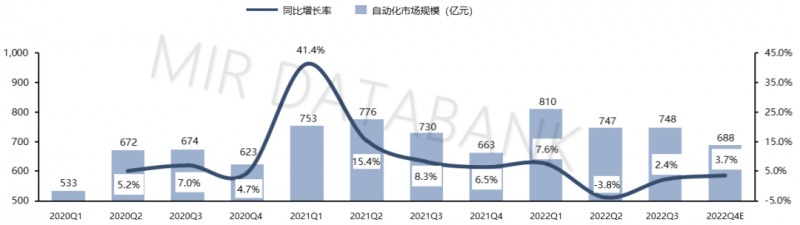

2022年第三季度,虽然中国经济在一段时间内受部分地区疫情反复、高温限电、房地产低迷等因素拖累而出现波动,但从整体来看,基本还是延续恢复态势。受此影响,三季度中国整体自动化市场规模达到748.12亿元,同比出现2.4%的微小增长。需要注意的是下游总体需求持续疲软,导致新增订单不足,四季度行业前景不甚乐观。MIR 睿工业预计2022年全年自动化市场增速会明显放缓。

2020-2022年各季度中国自动化整体市场规模

(数据来源:MIR DATABANK)

下游需求持续疲软,OEM行业下滑6%

项目型行业增长7.8%,依然是主要拉动力

从整体经济大环境来看,三季度中国GDP增速在3.9%左右,其中第二产业增加值同比增长5.2%,各地统筹疫情防控和经济发展成效显著,超七成地区工业生产回升。尽管整体经济账面上有向好的趋势,但也暴露出一些问题:

1, 现行“动态清零”防疫政策不会明显调整,消费和服务活动复苏可能持续承压;

2, 基建投资虽然依旧稳健,但房地产销售和建设活动仍在低位运行;

3,制造业景气度整体还是处于荣枯线之下,芯片等重要原材料供应问题虽有所缓解,但仍未完全解决;

4,北半球冬季即将来临,居民供暖和工业生产的能源消耗会大幅增长,对整体能源供给造成压力。

在上述问题的影响下,使得本就需求不振的自动化下游行业雪上加霜,这也进一步导致自动化产品增长动力不足。

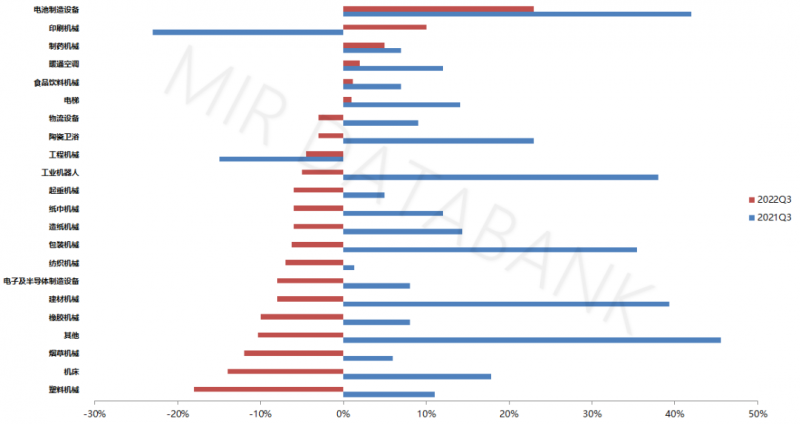

分行业看,2022年第三季度OEM自动化市场规模为265亿元,同比出现6%的下滑幅度。OEM自动化行业受市场需求疲软的影响较大,多个重要细分行业景气度无明显好转,除了电池制造、光伏设备有明显增长,另有印刷机械、制药机械、暖通空调、食品饮料机械、电梯有微小增长以外,其他OEM行业均处于下滑趋势。具体来看,在这些向好的OEM行业中,电池行业三季度同比增长23%;光伏设备行业三季度也保持了20%以上增长。但是从数据来看,仅有这些行业发挥仍不足以带动整个OEM行业的发展。

目前,中国整体OEM自动化市场,尚未出现明显恢复迹象,预计第四季度各OEM行业市场走势将出现结构性分化:传统OEM行业(橡胶、纺织等)虽出现降幅收窄,但仍较为低迷;与民生(食品饮料、制药等),智能装备相关(机器人等)的行业企稳回升;新能源相关(电池、光伏等)的行业,继续保持较快增速。

预计四季度,随着G20峰会,APEC会议的召开释放经济利好消息,国内疫情管控政策将有所缓和,国家产业投资加快等因素逐渐起作用,整体OEM自动化行业降幅将收窄。但是从全年来看,我们仍认为OEM自动化行业增速将下滑4%。未来,随着制造业供应链逐渐恢复正常、下游行业需求慢慢回升,期待在2023年自动化OEM行业会迎来拐点。

OEM行业2022年第三季度自动化产品同比增长情况

(数据来源:MIR DATABANK)

注:电子及半导体制造设备包含了电子制造、半导体、光伏、液晶等

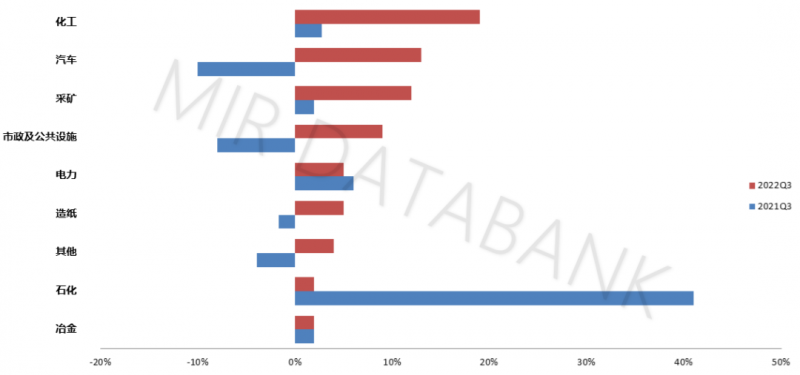

反观项目型行业,2022年第三季度项目型自动化市场规模为483亿元,同比增长7.8%。从2022年初延续至今的形式来看,项目型行业增速始终高于OEM型行业。

三季度以来,在国有资本投资的带动下,重工业(除钢铁行业之外)投资增速相对稳定,使得由国有企业主导的采矿、化工、电力、市政及公共设施等项目型行业自动化产品同比增长优势明显。

项目型行业2022年第三季度自动化产品同比增长情况

(数据来源:MIR DATABANK)

项目型行业之所以能够维持稳定的增长,一方面是由于全球大宗原材料的通货膨胀在一定程度上拉动了国内能源行业投资增长;另一方面,俄乌战争爆发带来的能源压力,也在一定程度上推动了国家能源储备计划的落实。因此,我们认为未来两年项目型行业自动化产品将随着能源储备计划的落实而持续增长。综上所述,MIR 睿工业预计项目型行业全年同比增速将达7%。

自动化各产品线表现结构性回升

各厂商对未来预期相对谨慎

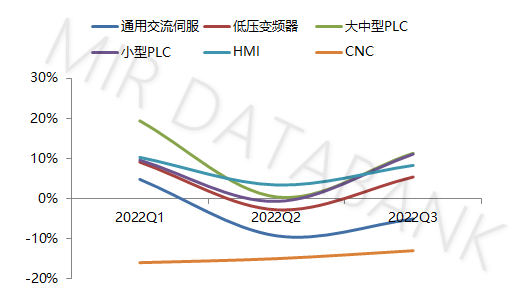

随着自动化供应链(芯片)危机有所缓解,延期的订单慢慢交付,加上新能源行业(电池制造、新能源汽车、光伏)发展势头依旧迅猛,三季度部分自动化产品线销售额回暖。

细拆各产品线三季度表现,除了伺服、CNC增长率为负,低压变频器、大中小型PLC、HMI均有一定程度的正增长,其中PLC整体表现相对亮眼,达到两位数以上的增长率。

2022Q1-2022Q3自动化市场主要产品同比增长情况(分季度)

(数据来源:MIR DATABANK)

伺服市场三季度同比下降5.1%,表现并不乐观,这主要是因为自动化下游市场消费需求下行、苹果订单转移至海外工厂生产,导致电子、半导体等新兴行业增长趋势显著放缓;纺织、包装等传统行业也受疫情影响,进出口形势并不乐观,增长呈现下滑趋势。

低压变频器市场三季度增速超过预期达到5.4%,这主要由于两方面的贡献:

一是,三季度项目型行业扛起了低压变频器下游市场增量大旗,其中,汽车、石化、化工等项目型行业三季度依然保持快速增长,需求拉动明显。

二是,三季度芯片缺货在一定程度上有所缓解,因此一些历史延期订单也在本期得到交付。

HMI和PLC三季度整体表现比较不错,分别贡献了8.3%和11%左右(大中型PLC增长11.3%,小型PLC增长11.1%)的正增长。HMI和PLC三季度的亮眼表现主要来源于两点:

一,交付历史订单:由于缺芯现象造成的PLC货期延长在三季度得到缓解,导致1-2季度部分签单在Q3交付,带来部分业绩增长。

二,代理商囤货也助推了三季度PLC与HMI业绩增长:部分厂商在三季度存在涨价及缺货现象,导致代理商在涨价压力以及货期较长的情况下进行了囤货,提高了HMI与PLC产品的销售额。

值得一提的是,三季度项目型行业(汽车、轨道交通、化工)依然是大中型PLC增长主要拉动力。OEM行业仅有新能源类(电池制造、光伏设备等)行业表现不错,其他OEM行业受外贸需求下降、国内生产因疫情反复等因素影响,需求较为乏力。小型PLC下游行业大多出现下滑趋势,仅有电池制造、光伏、半导体等少数OEM行业处于正增长。

一般认为三季度是数控系统(CNC)传统销售淡季,加上下游行业低迷的影响,增长率下滑13%,而这已经是连续第三个季度出现大幅下滑态势。虽然不乏有新能源行业发展势头依旧迅猛,但是仍旧无法带动整体行业增长。并且国产厂商无法拿到稳定的新能源订单,甚至一些行业头部厂商也都下滑严重。数控系统(CNC)再难以回到2021年上半年那种爆发式增长阶段,市场也只剩下一片唏嘘。

总体来看大部分产品线在三季度增长率都有或多或少的回升,但是在下游行业需求整体疲软的情况下,各产品线新增订单情况却并不乐观。市场期待二十大之后带来新一波政策支持,促进部分行业市场需求激生,可实际政策的效用也需要较长时间才能体现,短期内需求情况并不明显。

从供应链角度来看,特别对于部分外资厂商而言,预计到年底供应链的问题仍不能实现彻底缓解,一些依赖进口部件的厂商在生产及销售上依旧会存在一定问题。但相较于2022年上半年,整体情况已有好转。

面对越来越大的行业压力,许多自动化厂商尤其是外资企业,其下游传统行业增长乏力,订单不足,在历史订单慢慢得到交付之后,外资企业从长期来看将会面临较大的增长压力。而对于内资厂商来说,虽然压力同样存在,但内资厂商市场经过多年的技术提升,本土化供应链优势逐渐展现,市场份额有所提升,因此,行业的不景气周期对于一些有实力的内资厂商来说是一次迅速捉捕市场的时机。

面对行业环境与内资竞争对手的双重压力,一些外资企业也在求变。尤其是欧美企业对市场的反应速度相比其它外资厂商来说是更快的,比如一些厂商选择开拓新的战场,在工业软件、数据中心等领域加大布局;也有部分厂商砍掉一些边缘业务,轻装上阵,更从容面对市场压力;还有一部分厂商一方面积极寻找中国本土可替代零部件方案,并逐步推广,另一方面还加大在中国的投资,建立研发共创中心,打造适合中国本土市场的产品。

行业下行压力大,警惕市场由热变冷情况下

“牛鞭效应”对于下游需求过度悲观反馈

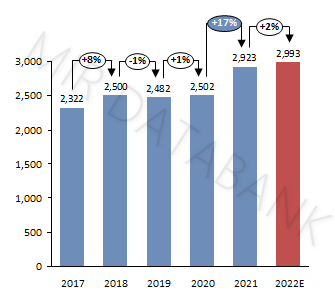

MIR 睿工业认为,虽然目前下游行业需求衰退已是不争的事实,但三季度的自动化市场已有回暖势头。市场预计四季度基建投资依然稳健,二十大之后保经济政策也会相继出台,但是短时间内市场内生增长动力将处于不足的状态。基于此,MIR 睿工业调低了2022年中国整体自动化市场增长预期,由之前的8.5%,降为2.4%。

中国整体自动化市场增长趋势(不含税,亿元)

(数据来源:MIR DATABANK)

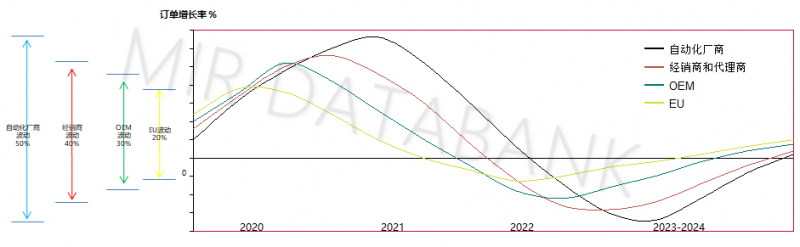

尽管自动化市场在不景气的环境中一片哀号,但仍需要警惕市场在不景气周期中出现的“牛鞭效应”。

在2022~2023年整体市场快速由热变冷的背景下,自动化市场多层结构中的供应链信息不对称对上游需求造成了严重扭曲和延迟,这导致快速增长阶段累积在供应链中的巨大泡沫(重叠订单及大量备库),以及下跌阶段下游各环节相关厂商的保守态度会让上游厂商的订单进一步减少。

自动化市场牛鞭效应示意图

(数据来源:MIR DATABANK)