全球市场对半导体芯片的需求极其旺盛,这对芯片制造企业,特别是晶圆代工厂的产能提出了更多需求。但在总体产能供不应求的情况下,如何分配现有产能,如何扩建新产能,就成为了一个很重要的话题,也可以说成为了一门学问。下面从产业(主要关注晶圆代工)已用产能,2022年的产能部署预期,以及在未来几年(2023~2025年)将释放出的新晶圆厂(现在已开始或即将建设)产能,简单了解一下芯片制造业的发展情况。

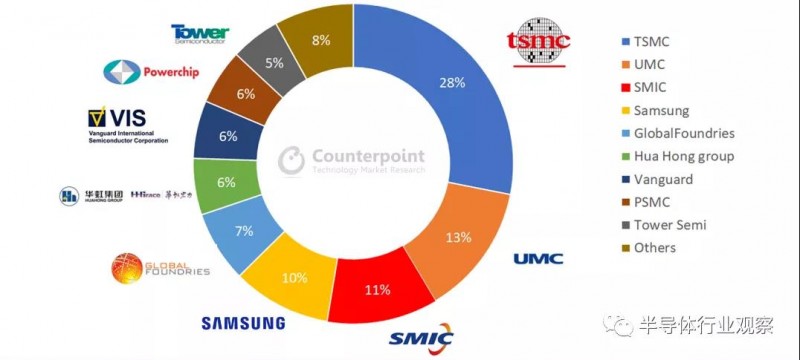

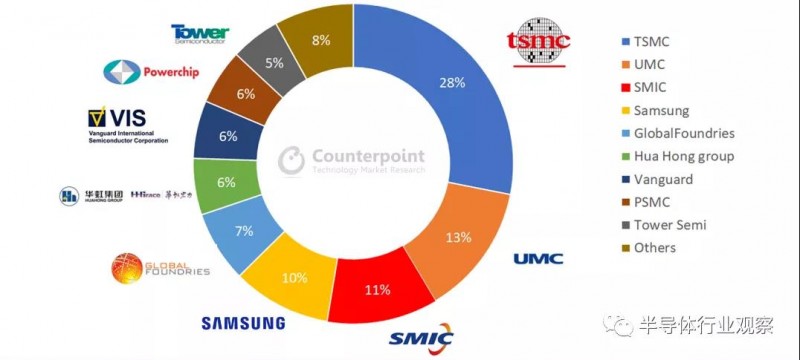

在晶圆代工市场,台积电和三星这两家的市场占有率之和就超过了70%,其中,台积电市场率达到了55%左右,处于绝对的统治地位,三星占17.3%,前五名中的另外三家分别为:联电占7.1%,GlobalFoundries(格芯)占5.5%,中芯国际占4.7%。因此,台积电的晶圆代工产能分布情况,在业界具有很强的代表性。台积电2021年第二季度财报显示,以制程来分,该公司第二季5nm制程出货占晶圆销售金额18%,7nm为31%,16nm为14%,28nm为11%。其它各制程的收入占比如下图所示。可以看出,台积电的主要营收来源是先进制程(16nm、7nm和5nm),占比之和达到63&,虽然比例与今年第一季度、以及去年同期相比,或增或减有所变化,但幅度不大,基本稳定。这种产能分配状况也是台积电近些年一直延续下来的,前提是不断在最先进制程方面保持足够的研发和晶圆厂投资,推进量产进程,从而保持对竞争者绝对的优势。这样,先进制程占总体营收比例不断提升,而次等先进制程,以及成熟制程(40nm以上)占总营收的比例有序下降,形成较为科学、且极具竞争力的产能分布。虽然台积电的营收主要来自于先进制程,但该公司的成熟制程水平也很高,且全球排名第一,Counterpoint Research给出了按成熟制程(节点≥40nm)产能排序的全球晶圆代工厂商Top榜单,如下图所示。可以看出,排名第一的厂商依然是台积电,市占率达到28%。成熟制程在2020年非常火爆,产能严重短缺,这给各大晶圆代工厂带来了巨大的商机。而从2021年的产业发展形势来看,这种短缺状况在近期内还难以缓解。对此,Counterpoint Research认为,2021年,排名靠前的代工厂的成熟制程仅会分配给特定应用。举例来说,即便8英寸晶圆需求强劲,联电(UMC)宣布,2021年8英寸晶圆产能仅扩充1%-3%。从各大平台应用来看,台积电第二季度增长主要来自高性能计算和汽车电子,营收分别增长12%,而智能手机、物联网分别衰退3%、2%,消费类电子则大幅衰退12%。这也充分体现了台积电制程产能分布的优势,先进制程主要用于高性能计算和智能手机,在手机需求疲软的情况下,高性能计算依然可以顶上去,保证先进制程的产能利用率。而在成熟制程方面,由于汽车芯片成为了近一年来的市场爆点,而该类芯片基本不需要先进制程,这就给了台积电成熟制程营收增长机会,况且,台积电在全球汽车芯片代工市场的占有率将近70%,这对其营收增长有很大的推动作用。可见,无论是先进制程,还是成熟制程,无论是高性能计算,还是手机、汽车等应用,台积电的产能都有较好的部署,使其能够应对各种技术和市场变化和需求。本周,TrendForce发布了2021年第二季度全球十大IC设计厂商的营收排名榜单,如下图所示。排在前5名的厂商顺序与今年第一季度相同,从图标中可以看出,除了博通,其它4家营收同比都呈现出大幅增长,最低的英伟达也达到了68.8%,最高的AMD达到了99.3%。可以看出,排在前5的厂商都是主攻处理器的(各种应用的CPU、GPU和基带芯片),而这些大都需要先进制程工艺,提供这些晶圆代工服务的则是台积电和三星这两家厂商。这样,5大IC设计厂商的营收总量和同比增长情况,也体现出了与之紧密相关的晶圆代工产能的营收及其增长情况。这与前文提到的台积电第二季度先进制程营收占比是相辅相成的。而从这份榜单的后5名来看,变化较之以前的排名变化较大,主要体现在Marvell和联咏这两家。其中Marvell收购了Inphi,营收大幅增长,使其排名自第一季度的第9名跃升至第二季度的第7名。而联咏上升到了第6位,这也是该公司少有的高排位,主要原因在于其显示面板驱动IC销售旺盛,第二季度营收同比增长了96%。联咏排名的窜升体现的是成熟制程芯片市场的火爆,特别是显示面板驱动芯片市场,在过去半年多时间内,需求一直很旺盛。这也给中国大陆相关IC设计和晶圆代工企业带来了良好的商机,在很大程度上弥补了先进制程短板的困扰,同时,相关专注于显示面板驱动芯片研发的本土IC设计厂商也少有的提升了芯片价格。

从目前的情况来看,2022年全球性芯片缺货的基本面不会改变。这样就必须未雨绸缪,特别是对于IC设计厂商来说,必须想方设法提前拿到明年的产能,才不会太焦虑。这样,晶圆代工厂依然是产业的焦点。以近一年来将业绩做得风生水起的联电为例,一周前,该公司总经理简山杰表示,第三季晶圆出货量将季增 1-2%,ASP 以美元计算将较上季增长 6%,毛利率估 34-36%,产能利用率维持 100%;法人估其第三季美元营收将季增 7-8%,续创新高。简山杰表示,今年产能已销售一空,现在谈的是明年产能,客户倾向谈长期合作。从目前额情况来看,联电2022上半年的产能大部分已经被预定了,对于成熟制程芯片设计厂商来说,可能明年下半年产能还有较大获得空间。台积电方面,不久前对客户通报了涨价决定,先进制程涨价5%~10%,成熟制程则涨价10%~20%。可见,台积电成熟制程的涨价空间较大,这一方面说明市场对成熟制程产能需求的迫切程度,另一方面,还有台积电近些年在先进制程方面投资较多,相对而言,以8英寸晶圆为主的成熟制程产能的增长有限,这就在一定程度上放大了成熟制程产能的紧缺状况。从联电和台积电的产能分配和涨价情况来看,2022年全球成熟制程芯片的热度很可能会有增无减。因为那时相关新产能不可能大规模释放出来,只有依靠现有的产能,而全球排名前10的晶圆代工厂产能利用率已到极限,而明年相关芯片的市场需求看不出有减弱态势。这样,抢产能的暗战恐怕会更加激烈,这就苦了众多中小规模IC设计厂商了。再来看一下中国大陆,由于全球半导体市场出现结构性产能短缺问题,芯片缺货情况愈发严重,已造成中国大陆许多系统厂及车厂因缺芯片而被迫减产。近期业界传出,中国官方为了解决芯片缺货及价格不合理飙涨问题,同时维持半导体供应链稳定供货,已要求相关晶圆代工厂,包括中芯、华虹等中国大陆晶圆代工厂明年产能将优先供应给中国当地IC设计厂及系统厂,中国大陆以外客户能够取得的产能与今年相较恐将明显缩减,业界评估手机芯片大厂高通所受冲击恐会最大,明年将持续面临电源管理IC(PMIC)供货不足难题。据悉,为了确保明年产能,部分中国台湾及美国IC设计厂于今年下半年已经开始将订单移转回台湾地区的晶圆代工厂,但台湾晶圆代工厂产能本来就供不应求,不仅无法取得足够产能,订单持续回流会导致产能短缺问题更为严重,面对今年下半年及明年晶圆代工价格调涨也只能接受。

由于芯片产能严重不足,近一年来,全球多地都在兴建晶圆厂。目前,全球正在新建,以及即将建设的晶圆厂,其产能最快也要到2023年才能释放出来。那么,未来几年全球的芯片产能会如何分布呢?IC Insights给出了一份统计数据,内容是按地理区域划分,2020年12月全球主要地区安装的晶圆产能。数据显示,中国台湾安装的晶圆产能全球领先,市场份额高达21.4%(8英寸约当晶圆),排在第二位的是韩国,占全球晶圆产能的20.4%,中国大陆占全球产能的15.3%,虽然排在第四,但与排在第三的日本(15.8%)几乎持平,预计2021年中国大陆装机容量将超过日本,排在第五位的是北美(12.6%),第六位是欧洲(5.7%)。IC Insights认为,在预测期内(2020-2025年),北美的产能份额预计将下降,因为该地区的大型无晶圆厂供应商行业继续依赖代工厂,主要是台湾地区的代工厂,预计欧洲的产能份额也将继续缓慢萎缩。而中国大陆情况正相反,IC Insights认为这里将是唯一一个在2020至2025年期间份额增加的地区(3.7个百分点)。虽然中国大陆主导的大型新DRAM和NAND晶圆厂的推出预期有所减弱,但未来几年,总部设在其他国家的IC制造商将有大量晶圆产能带入中国,同时,中国本土企业也在不断拓展晶圆产能。虽然这份数据只是2020年12月各地区晶圆产能的数据,但其充分体现了近几年全球晶圆产能的分布和变化情况:中国台湾、韩国和日本是传统三强地区,而排在第四的中国大陆成为了后起之秀,上升势头最为强劲,赶超日本不成问题。而排在第五、第六的北美和欧洲,并没有任由中国大陆不断扩大市场份额,特别是近一年以来,动作频频,新建晶圆产能的计划和势头可与中国大陆匹敌。显然,中国大陆将是今后几年芯片产能增长最为迅速的市场,或许正是因为如此,再加上当下全球芯片缺货状况,使得晶圆厂建设的市场属性比例下降,继中国之后,美国、韩国和欧洲政府都在本地兴建晶圆厂方面不断出手,先后出台相关的政策和资金扶持计划。这样,全球性的政府介入,给未来的新产能释放带来了诸多难以预测的因素。

虽然芯片产能紧缺,但目前全球范围内兴建晶圆厂之风甚大,而当下芯片短缺状况也有泡沫成分,那就是重复下单,以及囤货。在以上两方面的作用下,2023年以后是否会出现芯片产能过剩的局面呢?这也是业界时常提出的问题。本周,摩根士丹利表示,整体半导体需求可能被高估了,已看到智能手机、电视及计算机芯片需求转弱,LCD驱动IC、利基型内存及智能手机传感器库存会有问题,预计台积电及力积电等晶圆代工厂,最快今年第4季会发生订单遭到削减。摩根士丹利认为,全球芯片封测14%产能位于马来西亚,尤其是德州仪器(TI)、意法半导体(STM)、安森美(ON Semi)及英飞凌(Infineon)等来自美欧IDM厂的产能。受到新冠肺炎疫情影响,马来西亚封测工厂6月开始实施部分封锁,9月为止的产能利用率平均仅47%,导致下游厂商继续超额下订PMIC、MOSFET及MCU ,所以不断传出芯片短缺,一旦马来西亚解除封锁,全球汽车及服务器产能有望恢复。不过,摩根士丹利对半导体行业的预测经常被业内资深人士吐槽,因此,上述论述只是参考。但这种担忧不无道理,或许相关晶圆代工厂被砍单的情况不会发生在今年,但随着半导体周期的推进,以及新晶圆厂产能的爆发,未来几年还是有隐忧的。另外,2023年以后,新产能陆续释放后,对晶圆厂相关人才的需求量会大增,而半导体是技术高度密集型产业,今年产能不足,就引起了人才荒,而2023年以后,大量新晶圆厂需要更多的芯片制造人才,而两三年时间内是不可能培养出大批新人才的。到时候,全球半导体业人才内卷状况恐怕会很凸出。