全球碳化硅 (SiC) 市场的非凡崛起无疑是引人注目的,早在 2017 年为特斯拉 Model 3 配备时,就开启了功率半导体应用从硅向 SiC 的转变。2019 年,芯片制造商 Wolfspeed 选择了Marcy纽约州尤蒂卡附近的 Nanocenter 工厂将在美国本土建设全球首座 200 毫米 SiC 工厂,该工厂于 2022 年 4 月落成。

此后,美国的 SiC 淘金热已转变为全球投资热潮,主要推动力是电动汽车需求的增加(电动汽车)。虽然碳化硅显然是半导体未来的一项关键技术,但随着它进入电力电子主流,它是否面临着很快成为商品的风险?

在本文中,ATREG创始人兼首席执行官 Stephen Rothrock、Yole 集团总裁兼创始人 Jean-Christophe Eloy以及 Yole 集团旗下 Yole Intelligence 高级技术和市场分析师 Poshun Chiu概述了全球 SiC市场以及他们对革命性技术未来的预测。

创纪录的市场增长

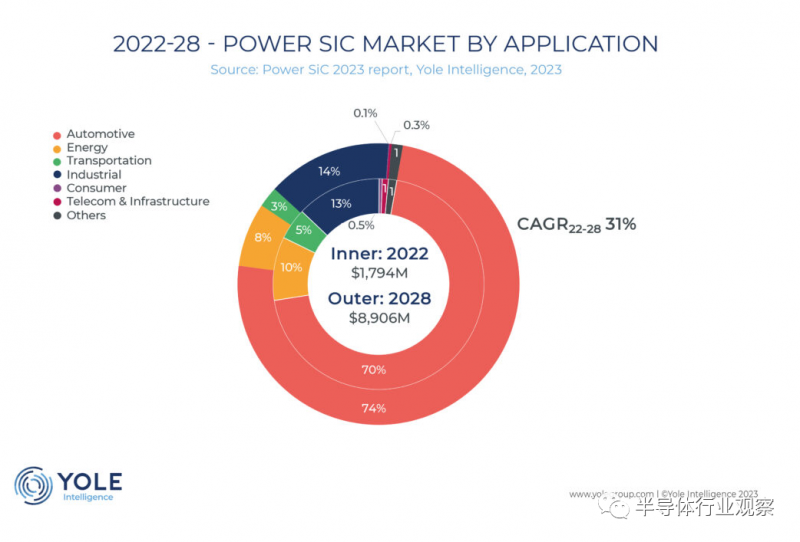

根据 Yole Intelligence 最新发布的 2023 年版功率 SiC 报告,预计到 2028 年,全球功率 SiC 器件市场将增长至近 90 亿美元,比 2022 年增长 31%。汽车应用在 SiC 市场中占据主导地位,占到 70%。到 2022 年,电力 SiC 市场以及各种工业应用,包括交通、能源和电信。

Stephen Rothrock表示,ATREG 跟踪全球半导体制造资产市场 25 年来,我们从未见过任何新技术发展得如此之快。尽管我们的行业目前正在经历低迷,但我们见证了 SiC 的强劲增长。借助 SiC 功率器件,全球主要 IDM 厂商都看到了增长的机会。

据 Yole Intelligence 称,过去几年,意法半导体在 SiC 器件收入方面一直处于领先地位。该公司2022年营收约为7亿美元,目前预计2023年营收为12亿美元。紧随全球电力电子领先企业英飞凌科技之后,该公司近两年营收呈现显着增长。

“Wolfspeed、Onsemi、ROHM 和 Bosch 被认为是实现收入增长的顶级厂商。截至 2023 年,领先公司已实施 IDM 业务模式,以加快这一快速增长且利润丰厚的 SiC 器件业务的上市时间。”Jean-Christophe Eloy接着说。

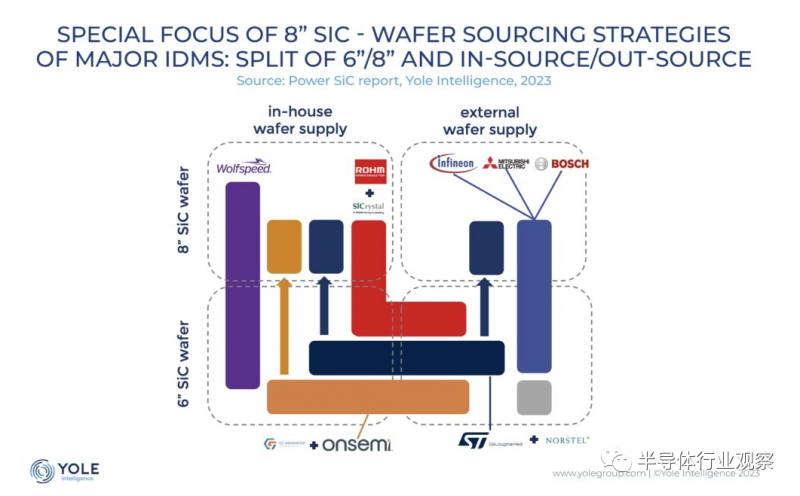

Yole Intelligence的研究还显示,150毫米SiC晶圆是目前器件制造的主要平台,公开市场上还没有8英寸晶圆的批量出货。对于当前或计划建设的 200mm SiC 晶圆厂,主要 IDM 正在根据其在半导体生态系统中的地位采用不同的采购策略。Wolfspeed 是目前唯一一家致力于提高其纽约州莫霍克谷工厂200mm SiC 产量的公司。其他厂商正在扩大内部 150mm 晶圆产能,并同时开发 200mm 晶圆。

“对于不打算转向 8 英寸的公司来说,最常见的方法是多次采购 150mm SiC 晶圆,” Chiu 指出。“2021年,Onsemi 收购了 SiC 晶圆公司 GT Advanced Technologies (GTAT),而 ROHM 则于 2009 年收购了 SiCrystal。不过,我们了解到这些公司也在从外部晶圆供应商处大量采购 150mm SiC 晶圆。”他补充说。

2019年,意法半导体收购了SiC晶圆公司Norstel,以发展内部晶圆产能。与此同时,该公司与 Soitec 合作开发工程基板,并与三安光电合作成立一家价值 32 亿美元的合资企业,供应 8 英寸 SiC 晶圆。英飞凌科技和三菱电机专注于200mm SiC平台的器件加工,并使用外部供应商的200mm晶圆。

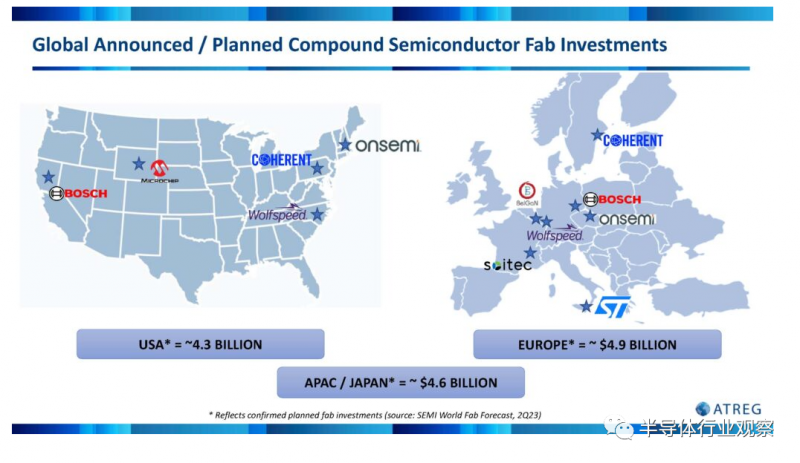

8 月 31日,博世宣布完成对 TSI Semiconductors 位于加利福尼亚州罗斯维尔运营的 200 毫米晶圆厂的收购,此项交易由 ATREG 促成。在 2026 年开始的重组阶段之后,该工厂将开始在 200 毫米晶圆上生产首批 SiC 芯片。将欧洲最大的制造商之一吸引到美国本土(该制造商仅在德国生产前端芯片)对美国半导体行业来说是一个巨大的胜利,因为博世计划在未来几年内在罗斯维尔工厂投资 15 亿美元。

尽管在功率 SiC 器件市场上相对较晚,Onsemi 的 2023 年第一季度业绩表明,该公司有望在 2023 年实现 10 亿美元的雄心勃勃的收入。作为特斯拉和其他汽车原始设备制造商的首选 SiC 器件供应商,该公司的收入在很大程度上得益于电动汽车出货量的深入参与。作为 2021 年宣布的未来十年在 SiC 领域投资 10 亿美元的一部分,Coherent加快了在瑞典和美国的 SiC 衬底和外延制造扩张计划,宾夕法尼亚州伊斯顿工厂的晶圆年产量预计将达到 100 万片到 2027 年,相当于 150mm 的基板,其中 200mm 已投入量产。

在欧洲,Wolfspeed 与 ZF 合作,在德国恩斯多夫建设先进的 200mm SiC 工厂,投资 30 亿美元,以支持德国汽车工业的巨大转型。采埃孚与意法半导体签署了碳化硅器件的多年供应协议,而意法半导体则从欧盟委员会获得了 292.5 欧元的资金,用于在西西里岛卡塔尼亚建设一座晶圆厂。

在亚洲,英飞凌最新宣布计划在马来西亚居林建造世界上最大的 200 毫米碳化硅功率工厂,到本十年末可能实现 70 亿欧元的收入。此外,瑞萨电子还与 Wolfspeed 合作执行晶圆供应协议,并支付 20 亿美元定金,以确保 Wolfspeed 做出 10 年的 SiC 裸片和外延晶圆供应承诺。

全球投资竞赛

全球芯片制造商都高度关注SiC衬底的尺寸转变。随着Wolfspeed率先启动8英寸产能,其他供应商也积极跟进,积极寻求与全球供应链上下游的主要参与者合作,以在市场中占据有利地位。随着大量投资公告的发布,晶圆级的全球产能正在快速增长。

目前,全球 80% 的 SiC 衬底是在美国本土生产的,这使该国在这一关键技术方面处于领先地位,并且希望尽可能长时间地保留这一地位。“根据我们迄今为止的计算,我们估计目前全球 SiC 晶圆厂投资总额接近 140 亿美元,而这仅仅是开始,”

“凭借位于北卡罗来纳州的新 John Palmour 材料工厂,Wolfspeed 将使其当前的 SiC 产能增加 10 倍,资本支出占收入的比例将达到 100%。这些数字令人震惊。”

供应链焦点的转变

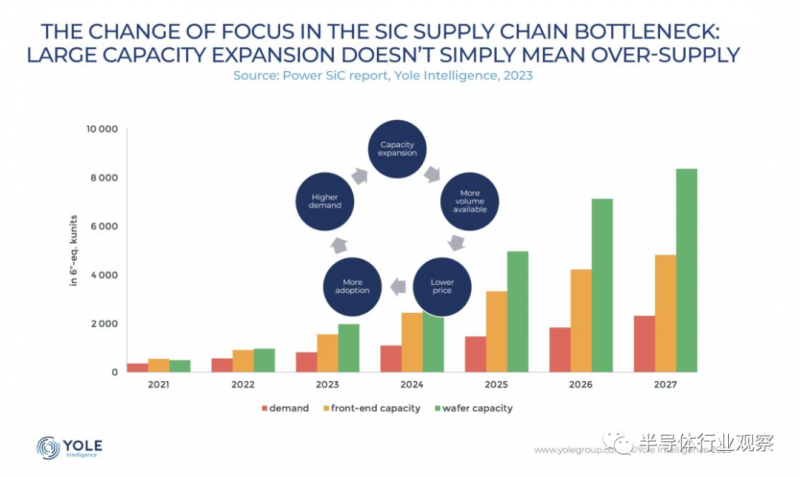

Yole Intelligence 的最新研究强调了 SiC 供应链瓶颈的焦点发生了变化。大规模产能扩张并不简单意味着供应过剩。

Yole Group 旗下 Yole Intelligence 的高级技术和市场分析师Poshun Chiu指出,2022年,SiC晶圆将出现大规模扩张超过需求的趋势。今天的最新数据讲述了一个不同的故事——人们对使用 SiC 器件的兴趣日益浓厚,引发了晶圆和器件的产能扩张。

由于电动汽车一直是 SiC 市场的主要驱动力,2021 年和 2022 年 SiC 晶圆供应短缺导致许多非汽车应用获得 SiC 晶圆的机会有限。SiC晶圆产能扩张将于2023年投入运营,促进SiC器件市场的增长。用于 MOSFET 和汽车应用的 SiC 晶圆受成本优化的影响将较小。然而,质量较低的玩家将需要降价以获得剩余的利用率。我们预计碳化硅二极管级晶圆的价格将会受到更高的侵蚀。中短期内,八英寸将主要保留供内部使用。

那么随着时间的推移,碳化硅是否会成为其自身成功的牺牲品呢?“我们可以与蓝色 LED 蓝宝石的情况进行比较,平均售价可能会下降,” Eloy 说。当时,随着2010年中期中国厂商大幅增加产能,蓝宝石价格大幅下跌。由于具有竞争力的价格和设备的可访问性,它加速了 LED 在显示器和照明领域的渗透。对于 SiC,生态系统将需要处理需求/供应和质量的差异。”

“在我们等待新的 CHIPS 法案资助的新建晶圆厂投产的同时,ATREG 预计更多传统 200mm 以及具有化合物半导体能力的制造资产将在未来几个月内转换为大批量 SiC 制造设施,以弥补短期的差距。到中期所需的能力,”Rothrock总结道。“我认为可以公平地说,碳化硅在未来一段时间内仍然拥有光明的前景。”