半导体设备厂商这几年无疑是受益最大的企业之一,各厂商的营收迎来了飞速发展的黄金时期。2021年半导体设备市场规模为1017.5亿美元,预计2027年将达到 1425.3 亿美元,预测期内复合年增长率为 4.08%。近日,我们对全球半导体设备供应商的营收进行了排名统计,并针对排名全盘分析了各国的实力情况,希望以此能够给读者以大局观。

鉴于汇率的变化,以及各设备厂商营收纷繁复杂,部分业务择不出,再加上个人经验和精力有限,可能不能详尽其实,本信息仅供大家参考。

如果从营业额体量来看,排在前四的第一梯队地位几乎无可撼动,受益于这几年半导体市场蓬勃发展,晶圆厂扩产新建,设备大厂的营收额逐年攀升,他们的营收额达到百亿美元的范畴。TOP4的门槛已经超过160亿美元,TOP5也需要80亿美元的营收,而TOP10的营收门槛大约要达到20亿美元。如果营收达到10亿美元,差不多可以进入TOP20行列。前五名半导体设备供应商贡献了行业约75%的营收。

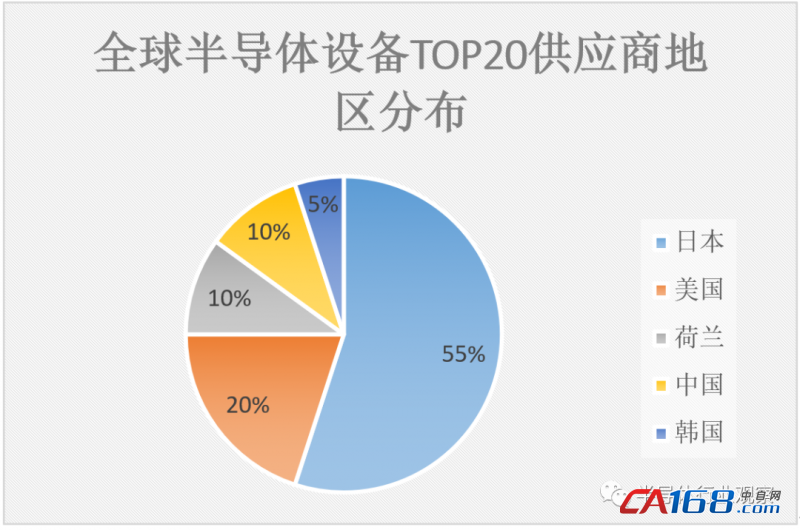

在前20家全球半导体设备企业中,从企业所属国家和地区来看,有4家美国企业,2家荷兰企业,1家韩国企业,中国大陆和香港各一家入围,其余全是日本企业。

据日本半导体制造设备协会7月份发布的预期,预计2022年日本的半导体设备销售额将达到4万亿日元,比去年增长17%,日本半导体设备的销售总额从1万亿日元到2万亿日元用了大约22年,而从3万亿日元增长到4万亿日元只用了4年。日本半导体设备市场代表了全球半导体设备大环境的一个缩影。

日本半导体设备厂商数量多,但有隐忧

日本企业在涂布显影设备(Coater & Developer,92%)、热处理设备(93%)、单片式清洗设备(63%)和批量式(Batch)清洗设备(86%)、测长SEM(80%)等设备领域具有较高的市场占有率。此外,日本在CMP设备领域也占有较高的市占,例如日本的Ebara在逻辑半导体方面占有30%的市占率。

如果分析日本这些占有率高的半导体设备类型,它们往往是用来处理液体、流体、粉末等形状不固定的设备,这些设备所需要优化的参数多且复杂,日本厂商经过多年的经验积累形成了一套自己的Know-how,将这些设备的零件优化到了极致,且不容易被轻易复制。因此成为日本设备高占有率的源泉。

虽然日本整体在上述这些半导体设备市场占有率高,但市场规模却不大,这点从上述的日本设备企业的营收中也可以看出,除了排在第三的TEL之外,其他日系设备厂商的营收规模普遍较小。

而且,日本企业在 “干(Dry)设备”方面的占比较低,主要包括两大类:一类是使用光、电子束(Beam)的设备,如检测设备和曝光设备;另一类是使用等离子(Plasma)的真空设备,如刻蚀设备、CVD设备、PVD设备等。此外,日本在“物理(而非化学)”相关的设备方面占比也较低。

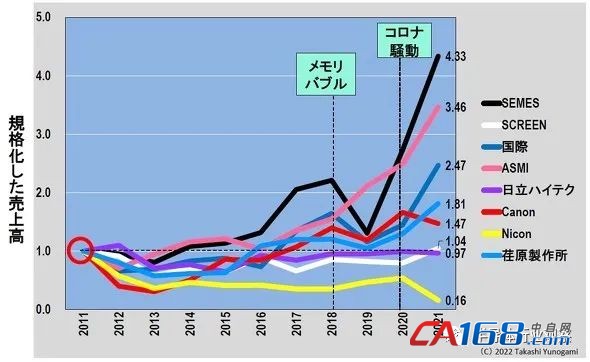

不仅如此,日本的半导体设备企业还有一大隐忧,那就是日本设备企业的增长潜力不大。日本设备制造商不仅没有显示出高增长潜力,相反,低增长的公司随处可见。日本分析师汤之上隆曾分析到,如下图所示,将每家公司在 2011 年的销售额标准化为“1”开始看,日本的Kokusai electric 2.47 倍,Ebara的增长率为1.81,佳能1.47倍、SCREEN 1.04倍、日立高新技术0.97倍、尼康0.16倍,而反观韩国的SEMES为4.33倍,欧洲的ASMI为3.46倍。增长率不高造成的后果就是,从2013年开始,整个日本在前端设备的份额就一直在下降。

资料来源:作者汤之上隆根据电子期刊《半导体制造设备数据手册》和野村证券数据制作

欧美企业牢牢“啃食”最大的设备市场

不同于日本设备企业,欧美企业虽然数量较少,但他们却主要集中在市场规模较大的设备领域,应用材料、AMSL、Lam Research和KLA这四家欧美设备制造商牢牢把握住了市场规模较大的领域的份额,这显示了西方公司独有的战略性质和集中度。

具体来看,在超过100亿美元的设备领域:ASML在164亿美元的光刻机设备市场中占据95%,Lam Research和应用材料合计占189亿美元的干法蚀刻设备的64.8%,约100亿美元。在价值104亿美元的外观检测设备中,KLA和 AMAT占据了73%的份额。在低于100亿美元的市场领域:AMAT在溅射设备44亿美元中占据86%的份额,在CMP设备28亿美元中占据68%,在图案检测领域占据35亿美元。

应用材料、ASML和KLA主要的收入是来自逻辑领域,Lam Research的大部分收入来自内存市场,所以Lam的收益往往会随着内存芯片周期而不是逻辑周期而波动。除了逻辑和存储这两大营收来源之外,其中值得一提的是,KLA在过程控制领域也拥有领先的市场份额,ASML在2021年的大部分收入来自“安装基础管理”,这显示了半导体设备公司的另一个收入驱动因素。

受益于晶圆厂的大幅扩产、新建,前道设备的需求还将继续加大。欧美设备厂商也已都纷纷表示出看好今年和明年的市场预期。例如,ASML预计2022年全年有望实现净销售额上升20%。此前曾表示,今年半导体设备出货量会比去年多,明年将比今年还多。该公司预计将产能大幅提高50%。

中国半导体设备企业蒸蒸日上

除了欧美日,国内半导体设备业这几年的发展蒸蒸日上,半导体设备国产替代的黄金浪潮开启。从国内半导体设备的整体类别而言,国产设备基本可以覆盖到半导体制造的各阶段所需,尤其在刻蚀、清洗、薄膜等设备方面表现突出。北方华创和中微公司是刻蚀设备领域的公司,中微公司的介质刻蚀已进入台积电5nm产线,北方华创在ICP(电感耦合等离子体)刻蚀领域较具优势,其14纳米等离子硅刻蚀机已成功进入主流项目产线。

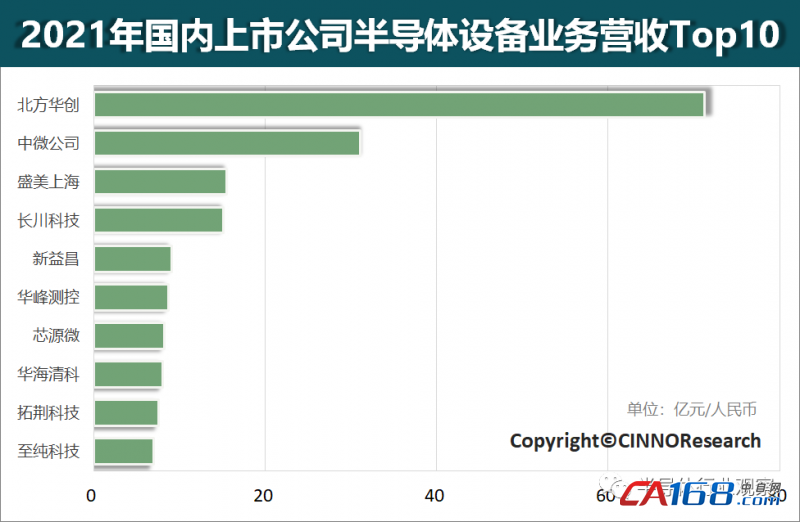

根据CINNO Research统计发布的2021年国内上市公司半导体设备业务营收排名Top10,如下图所示。2021年半导体设备龙头企业北方华创半导体设备营收71.2亿元,同比增长71%;半导体刻蚀设备和沉积设备供应商中微公司营收31.1亿元,同比增长37%;清洗设备供应商盛美半导体业务营收15.5亿元,同比增长59%;半导体测试设备厂商长川科技营收15.1亿元,同比增长88%;封装设备供应商新益昌固晶机业务营收9.1亿元,同比增长71%;半导体测试设备厂商华峰测控营收8.8亿元,同比增长121%;半导体晶圆制造中的湿制程设备供应商芯源微2021年营收8.3亿元,同比增长152%;主营化学机械抛光设备的华海清科2021年营收8.0亿元,同比增长109%;半导体薄膜沉积设备供应商拓荆科技2021年营收7.6亿元,同比增长74%;清洗设备供应商至纯科技2021年半导体设备业务营收7.0亿元,同比增长222%。

2021年国内上市公司半导体设备业务营收排名Top10

(图自:CINNO Research)

虽然,目前国内半导体设备厂商的整体营收与国际大厂仍有差距,但其销售额和利润正在快速增长,在创新层面也不断有新的产品进入产业化阶段。2021年很多国产半导体设备实现了0-1的跨越,2022年将逐步进入到1-N的放量过程,预计国产替代的进度将不断加快。

中国是全球最大的半导体设备市场,随着需求不断上升而推动的高代工资本支出、工艺的开发、存储芯片的开发、环保生产驱动的光伏需求、LED、MEMS、功率器件和先进封装的需求不断增长,未来10年,中国将成为全球半导体芯片制造的中心。预计国内设备企业的市场占比将在未来几年内稳步上升。

韩国低调崛起

在设备类型方面,韩国主要在用于沉积工艺的热处理设备上在全球市场具有竞争力,但在曝光设备、离子注入设备和测量分析设备技术上基础相对薄弱。

韩国的半导体设备行业比较有名的是SEMES,SEMES也是韩国最大的半导体设备制造商,2021年其设备净销售额达到2万亿韩元,已经连续六年进入世界设备行业的TOP10。SEMES主要有半导体清洗、刻蚀、光刻设备,其中刻蚀设备正在供应三星的半导体产线。此外,SEMES还研发了半导体制造和物流自动化的关键设备OHT,此前该设备主要从日本进口,SEMES研发成功后具有显著的进口替代效应。

除了SEMES之外,韩国还有很多小型的半导体设备企业正在慢慢崛起,并实现国产化。Wonik IPS主要提供等离子化学气相沉积(PECVD)设备,其CVD设备以向SK海力士供应;PSK主要生产用于半导体蚀刻工艺的光刻胶去除设备(PRStrip)和氧化膜去除设备(干洗);Jusung Engineering 提供原子层沉积设备 (ALD);HANMI主要生产“视觉贴装设备”,在后道工序中切割和检查晶圆;此外还有半导体激光设备供应商EO Technics、检测设备Intek Plus等等。

据韩国相关研究机构的统计,韩国的设备国产化率大约是20%,韩国设备企业在世界半导体设备市场的份额估计只有4%。再加上,日本对韩国实行了一定的出口管制,因此,韩国这几年对设备业的重视程度逐渐提高,在政策方面,2019年8月,韩国政府公布了《加强材料、零部件和设备竞争力的措施》,以摆脱依赖外部的产业结构。近日,韩国政府又计划在未来5年对芯片行业投资340万亿韩元,计划到2030年在关键材料、零部件和设备国产化方面实现50%的自给率。

与此同时,作为韩国最大的半导体厂商,三星投资了多家半导体设备企业,如对晶圆抛光系统开发商KC Tech投资了207亿韩元,向刻蚀材料公司DNF投资了210亿韩元,此外还有半导体测试设备厂商YIK Corporation、真空泵设备厂商LOT Vacuum、晶圆清洗相关设备厂商New Power Plasma等等。SK集团的半导体子公司SK海力士计划在美国建设存储器半导体尖端封装制造设备和研发(R&D)中心。

晶圆代工被视为韩国半导体产业未来发展的重点领域之一,三星、SK海力士等韩国半导体企业也纷纷加码扩产,在发展晶圆代工业务的同时,相关的半导体设备市场也迎来了春天。

结语

当下,半导体产业受地缘政治、疫情等各种因素的影响,再加上处于半导体产业百年未遇之大变革时代,各国纷纷加强自主可控的意识,整个半导体设备市场也在暗流涌动。