国内工业机器人经历了近20年的高速增长后开始放缓,但基于国内工业机器人密度依然偏低、高端制造未来需求依然巨大等因素,国产工业机器人市场依然可观。

虽然拥有较为全面的产业链,但核心零部件依然是国产工业机器人的劣势,国内企业需要不断攻克核心技术,增强自身竞争力。

增长放缓,但市场仍然巨大

作为智能制造和高端制造的关键,以工业机器人为代表的智能装备成为通向工业4.0的突破口。工业机器人旨在提高制造业效率、提高产品质量,从而降低制造业生产成本,加速制造业转型升级。

“机器换人”过程中,工业机器人对企业的积极影响显著。纵观发达国家工业化进程,自动化设备作为提高生产效率的关键手段,其与工业制造技术相结合,在传统装备制造业生产方式的革命性变革进程中起到至关重要的作用。我国作为工业大国,工业机器人对国家制造业竞争力的重要性不言而喻。

根据IFR(国际机器人联合会)公布的数据,2018年中国工业机器人销量达15.4万台。我国工业机器人市场从2001年起步,2012年开始高速增长,数量从2001年的700台,到2012年的22978台,再到2018年的15.4万台,年均复合增长率达37.3%。

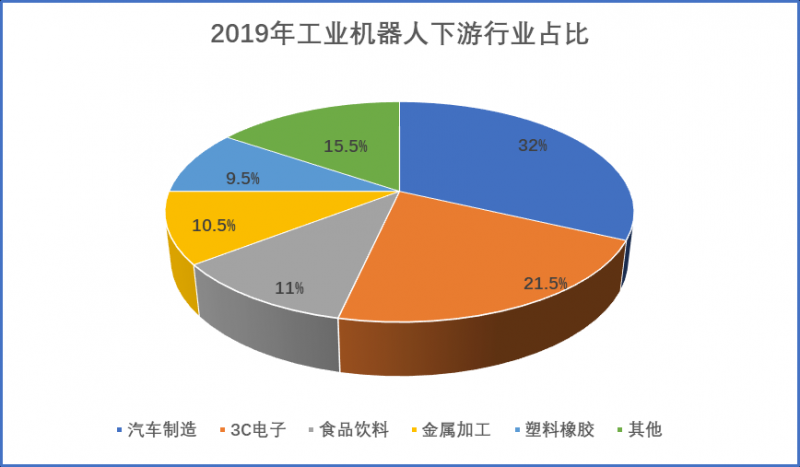

值得注意的是,2018年是国内工业机器人销量出现首次下滑的一年,同比下滑1.37%。一方面是中美贸易摩擦所致,同时也是经济下行的原因。2018年国内汽车销量出现29年来的首次下滑,智能手机出货量继2017年后再次下滑,而汽车和3C电子是工业机器人最大的服务市场,其余是食品饮料、金属加工等。

数据来源:CRIA

虽然出现略微下滑,但中国仍然是全球工业机器人销量第一大国。lFR数据显示,中国自2013年开始成为全球工业机器人最大市场,并持续稳坐,2018年15.4万台的销量占全球比重达36%。

而从中国工业机器人使用密度来看,短暂的下行趋势不会影响中国工业机器人市场的强劲。

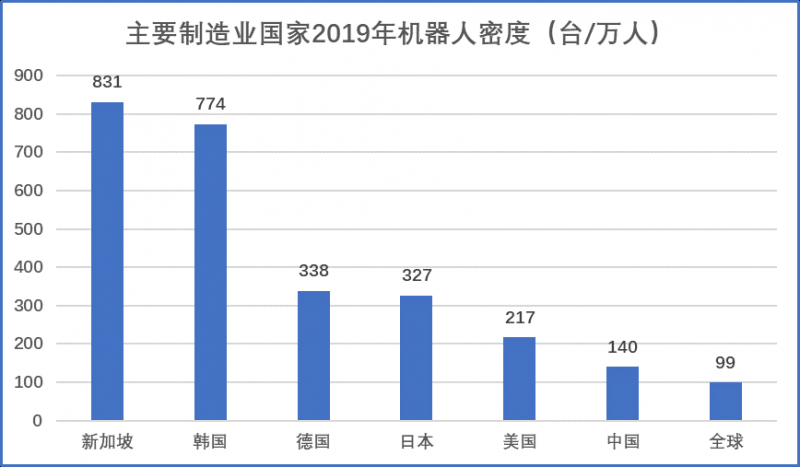

按照机器人使用密度(平均每万名制造业工人所使用的工业机器人数量)为标准,中国的工业机器人密度为140台/万人,虽然已经超过全球平均水平台99台/万人,但仍然远低于美国(217台/万人)、德国(338台/万人)、韩国(774台/万人)、日本(327台/万人)等制造业强国。作为制造业大国,对标其他发达国家,我国工业机器人密度还有非常大的提升空间。随着《中国制造2025》国家战略的稳步实施,国内制造业转型升级步伐将逐步加快,机器人密度将大幅增加,未来我国工业机器人市场潜力巨大。

数据来源:IFR

而新能源汽车的爆发和5G技术引领的智能手机换代潮来临也会将汽车和手机从下滑中恢复过来。同时,食品医疗、仓储物流等行业对于工业机器人需求快速提升,2018年食品医疗和仓储物流等行业工业机器人市场规模增速都在30%以上。

核心零件国产化依然有待提升

市场仍然巨大的同时,核心技术的缺失则是我们需要不断提醒自己的事。

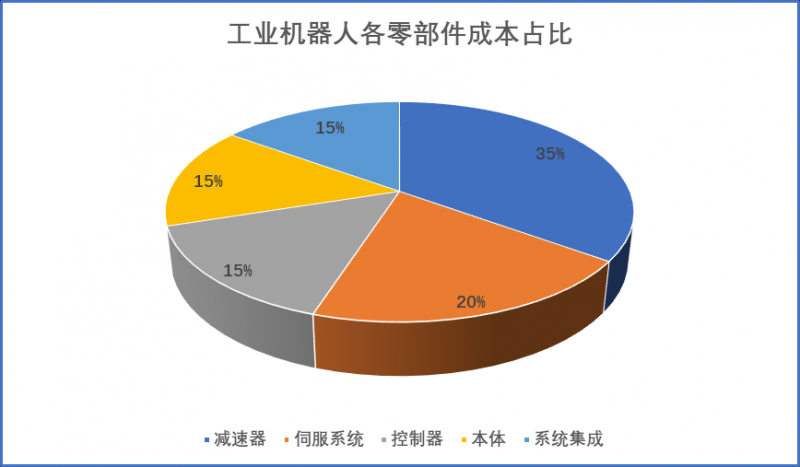

工业机器人产业链包括上游核心零部件、中游机器人本体和下游集成应用三部分。上游是控制器、伺服电机、减速器、末端执行器等零部件的生产厂商,控制器、伺服电机和减速器是工业机器人三大核心零部件;中游是本体生产商,负责工业机器人本体的组装和集成;下游是集成应用商,负责根据不同的应用场景和用途对工业机器人进行有针对性地系统集成和软件二次开发。

其中,工业机器人产业链的关键环节为上游核心零部件,占据了工业机器人整机大部分的成本和利润,也是技术上的核心和难点,是影响机器人性能最重要的部分。

数据来源:CRIA

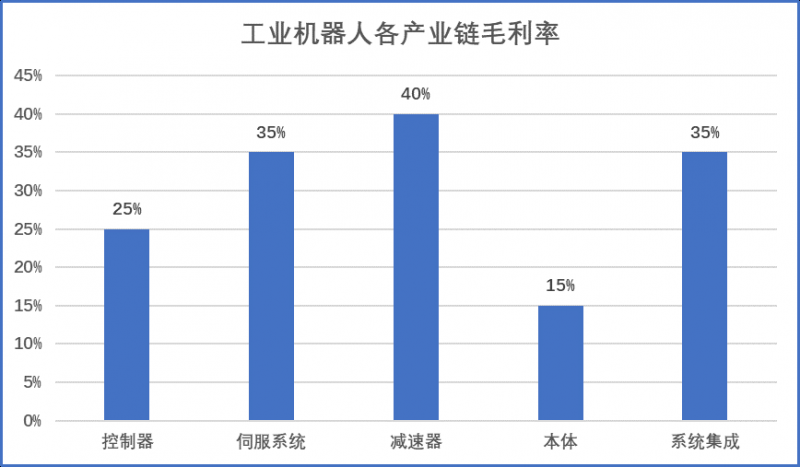

控制器、伺服电机、减速器三大核心零部件的成本占工业机器人总成本约70%,其中减速器占整机成本约35%,伺服占整机成本约20%,控制器占整机约15%,而本体和其他部分仅占整机分别为15%、15%。在所有核心零部件中,减速器的毛利率最高,达到40%,伺服电机和控制器毛利率分别为35%和25%。

数据来源:CRIA

三大核心零部件的技术水平决定了工业机器人的工作精度、负载、寿命,以及稳定性和可靠性等重要性能指标,掌握了三大核心零部件的技术和能力,就占领了工业机器人产业链的制高点。

虽然我国机器人产业已经取得了长足进步,但与工业发达国家相比,还存在较大差距,机器人产业链关键环节缺失,核心技术创新能力薄弱。

目前我国工业机器人市场上游核心零部件的供应大部分被国外厂商所占据,国内厂商大多集中在中游的机器人本体组装和下游的系统集成,承担系统二次开发、定制部件和售后服务等附加值低的工作,使得国内机器人市场的巨大潜力带来的产业红利被国外厂商占据。

国内涉及减速器研发的企业有10家左右,具备量产出货能力的仅5-6家,市场几乎被日企所垄断。控制伺服系统方面,国内企业有一定的自主配套能力,国产品牌市场份额在15%左右,高精度减速器、伺服电机和控制器等核心零部件依赖进口导致我国高端机器人产品质量可靠性低,机器人推广应用难,市场占有率低,产业竞争力缺乏。

国产企业奋力追赶

在巨大的市场和差距面前,中国企业也在奋力追赶。

今年7月,埃斯顿发布《2020年度非公开发行A股股票预案》,计划向中国通用技术集团、国家制造业转型升级基金、小米长江产业基金在内的三名特定对象,发行股份不超过8605万股,拟募集资金不超过10亿元。

此次募资将分别投入到标准化焊接机器人工作站研发及产业化项目、机器人激光焊接和激光3D打印研制项目、工业和服务智能协作机器人及核心部件研制项目、新一代智能化控制平台和应用软件研制项目、医疗和手术的专用协作机器人研制项目等五大募投项目及补充流动资金。

多年的技术积累和海外并购是埃斯顿得到国家制造业产业基金和制造业企业青睐的原因。

自身技术上,从早期研究金属成形机床数控系统,然后进入电液伺服系统和交流伺服系统,目前在国内金属成形机床数控系统、电液伺服系统市场位于领导地位。

海外并购则让埃斯顿在工业机器人产业链上下游得到更多布局,包括意大利机器视觉企业EuclidLabsSRL、英国运动控制技术全球领先企业TRIO、美国机器人企业BARRETT和顶级焊接机器人企业CLOOS。同时,近两年打造三大研发中心,持续10%收入占比的研发投入,进一步增强技术实力。

今年上半年,埃斯顿经营业绩由降转增,公司实现营业收入11.73亿元,同比增长72.08%;净利润0.62亿元,同比增长8.72%。

除了工业机器人系统集成企业,核心零部件也有企业崭露头角。

8月27日,绿的谐波登陆科创板,开盘价为65元,较发行价上涨85.4%。截至目前,其股价为75.1元,市值超90亿元。

绿的谐波主营业务为精密传动装置研发、设计、生产和销售,公司核心产品是精密谐波减速器,其最大的下游应用领域便为工业机器人。

从早期做精密仪器代工,到2013年量产国内首台谐波减速器,绿的谐波从一家小的机械加工厂逐渐成长为给ABB、通用电气等国际高端装备制造商供货的优秀企业,全球出货量仅次于日本哈默纳科,国内市场份额则达到70%以上。2017年至2019年,绿的谐波海外收入从3577万增至5748万,年均复合增长26.78%,远超其营收2.86%的年均复合增速。

其他像在工业机器人深耕多年的新松机器人、新时达,登陆科创板的系统集成商瑞松科技等,近年来也不断发展,国产自主品牌竞争力逐步提升。

中国正处于制造业转型升级的历史机遇期,半导体、消费电子、新能源等高端制造业产能稳步扩张,其对自动化、智能化生产所产生的工业机器人多元化需求将提高中国制造业整体工业机器人密度,中国工业机器人市场有望进一步扩容。激烈的市场竞争将会促使企业加快提高生产自动化程度,各行各业的工业企业必将通过大量运用自动化、智能化装备,来提高生产效率和市场竞争力。