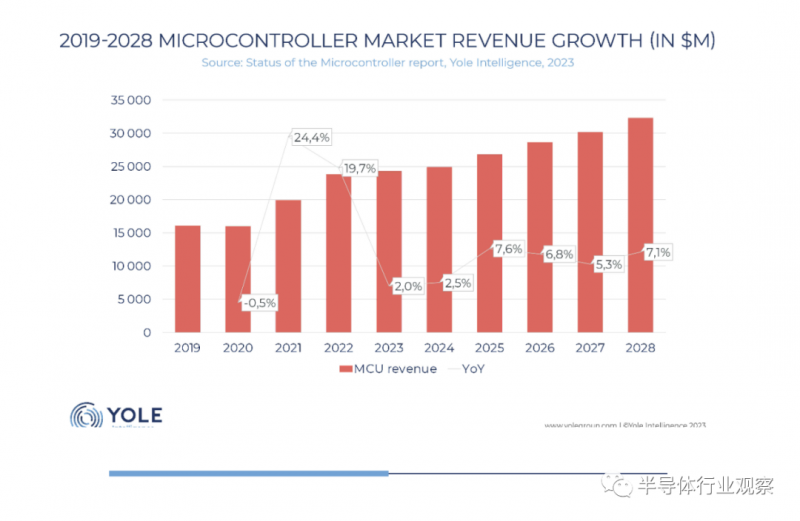

据Yole报道,尽管 MCU 市场在 2022 年年底表现强劲,但预计 2023 年上半年将出现下滑,下半年将逐渐恢复,更换周期与大流行驱动的峰值有关。通货膨胀和全球冲突持续存在,但潜在衰退的迹象正在减弱。

Yole预计,2023 年 MCU 收入将小幅下降至 229 亿美元,复合年增长率预计为 5.3%(2022-2028 年)。尽管 2023 年将面临挑战,但通货膨胀和被压抑需求的减少预计将刺激增长,到 2028 年将达到约 320 亿美元。预计 2023 年平均售价将小幅增长,全年保持历史最高水平,然后逐渐下降2024 年和 2022-2028 年平均售价复合年增长率为 2.3%。

Yole表示,全球MCU出货量受益于2023年下半年的强劲增长,但上半年的疲软预计将导致下降至265亿颗。2022年至2028年的短期MCU市场因全球地缘政治而面临不确定性,而在自动化和连接性的推动下,MCU的长期需求依然强劲,预计到2028年将增长至超过367亿颗。

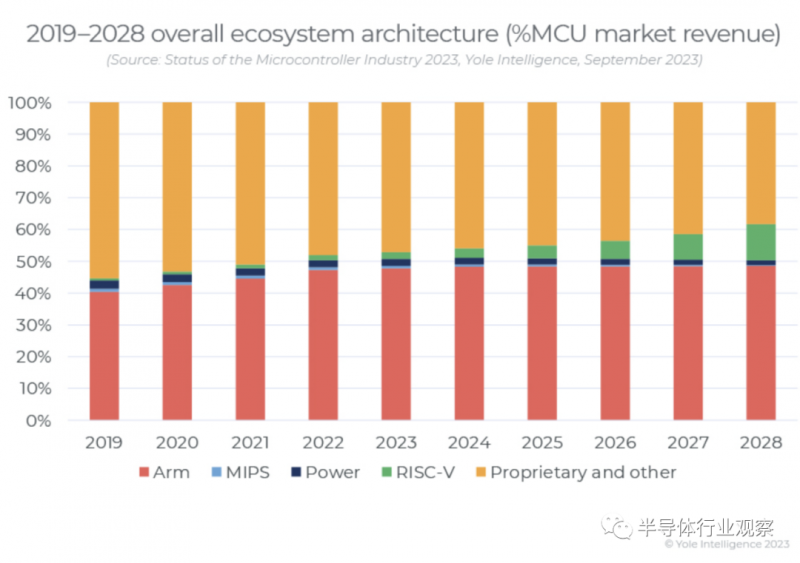

Yole提供的数据指出,2023年,MCU平均售价预计将小幅上涨,并全年保持在历史高位。由于供应链中断而转向价格更高的 MCU 可能会成为新常态。4/8/16 位市场份额的下降速度比预期更快,在 RISC-V 架构和对高级功能的需求的推动下,大部分增长发生在 32 位领域。到 2028 年,按收入计算,4/8/16 位市场份额预计将降至 33% 以下。

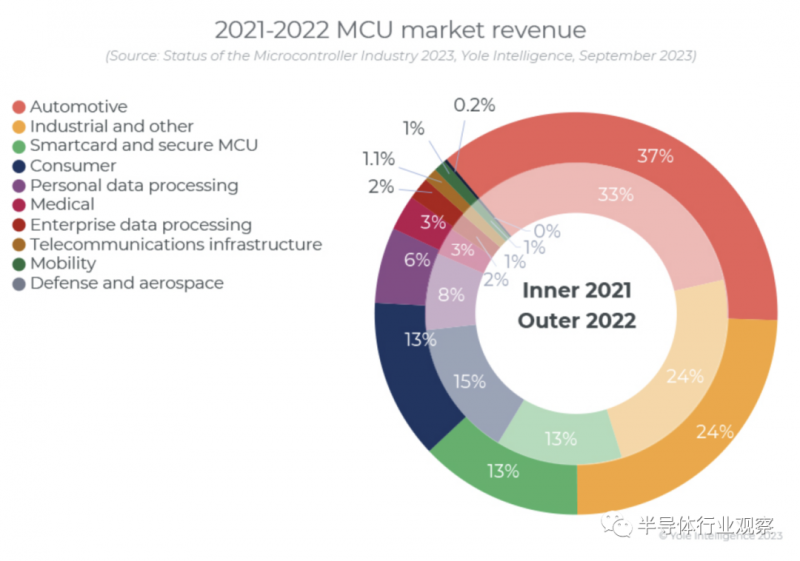

在排名前五的 MCU 细分市场中,按收入计算,汽车预计到 2023 年将占 MCU 市场的近 39%,而工业和其他领域仍保持在 24%。与此同时,由于强劲的嵌入式安全趋势,智能卡/安全 MCU 预计将达到 14%。另一方面,由于设备更换率较低,消费者细分市场预计将下降至略高于 11%,个人数据处理比例将下降至 5%。

总结而言,2023 年,汽车行业将继续成为 MCU 收入的重要推动力,从而带动整体 ASP 的增长。与此同时,工业和其他应用将保持稳定的份额,而智能卡/安全 MCU 预计将在强劲的嵌入式安全趋势的推动下增长。然而,消费者细分市场将略有下降,个人数据处理也将减少,这主要是由于设备更换率有限。此外,MCU市场之前的供应链挑战似乎已经得到解决。

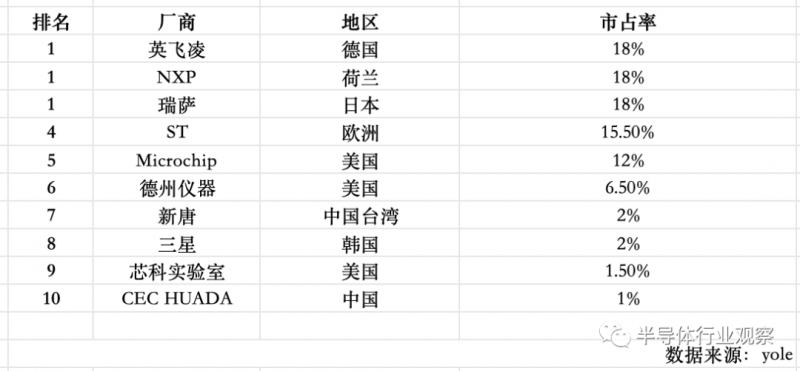

EMEA MCU 供应商主导市场,但中国大陆增长强劲

领先的 MCU 设计商,包括英飞凌、瑞萨和恩智浦,展开了激烈的竞争,彼此之间的差异微乎其微。恩智浦继续保持其在汽车MCU市场的主导地位。随着 COVID-19 大流行过渡到流行阶段,MCU 供应商一直在全球范围内调整其策略。竞争格局保持稳定,小型供应商数量不断增加,尤其是在亚洲市场。

中国主要OEM厂商已进入半导体行业,特别关注MCU制造。它们的增长是由智能家居生态系统、汽车行业的需求不断增长以及人工智能在各种应用中的采用推动的。这些公司积极参与芯片设计,以加强供应链控制。此外,内部 MCU 开发可实现自给自足。为了巩固这些公司的地位,这些中国公司进行了大量投资。

能源效率仍然是主要特征,同时也追求高性能

边缘计算和物联网 (IoT) 的兴起导致对功能更强大的混合 MCU 作为复杂片上系统 (SoC) 和微处理器单元 (MPU) 替代品的需求增加。多核处理器变得越来越普遍,高性能MCU占MCU市场收入的30%。

令人惊讶的是,尽管预测会过时,但随着价格效率差距的缩小,4/8/16 位 MCU 预计将与增长更快的 32 位 MCU 一起继续增长。这些更简单的 MCU 在特定应用中作为经济高效、低功耗的解决方案仍然很受欢迎。

在对卓越性能、效率和集成的需求的推动下,MCU 正在进入高级节点领域。这种转变提供了微处理器和 MCU 之间的选择,使能源效率与先进节点保持一致,以满足新兴技术的需求。

在非易失性存储器领域,28nm以下的eFlash(嵌入式闪存)出现了缩放挑战,从而带来了成本挑战。这促使人们探索替代嵌入式非易失性存储器 (eNVM),例如 PCM、RRAM 和 MRAM。这些 eNVM 有望实现更高的密度和效率,并被从 28/22nm 一直到 16nm 的领先厂商所采用,未来的路线图目标是 10nm 以下的尺寸。

MCU 封装传统上以引线键合和倒装芯片等架构为主,只有一小部分过渡到晶圆级封装。

在开源架构领域,RISC-V正在挑战ARM在嵌入式核心IP领域的主导地位。未来五年,RISC-V 预计将快速增长,虽然它可能不会取代 ARM,但它将减缓 ARM 的增长,特别是首先影响成熟或遗留技术。向 RISC-V 的过渡会带来成本,例如开发新技能和管理第三方依赖项。