据TrendForce研究显示,智能手机面板出货规模在2018年达到高峰19.5亿片后,整体出货量便逐年缓步下降。2020年后又因新冠肺炎疫情冲击,导致出货量大幅下滑至17.96亿片。2021年随着疫情延续,以及整体零组件出现严重缺货等问题,下游客户为规避可能的缺货风险而持续积极备货,带动面板出货规模再次拉高至18.88亿片。

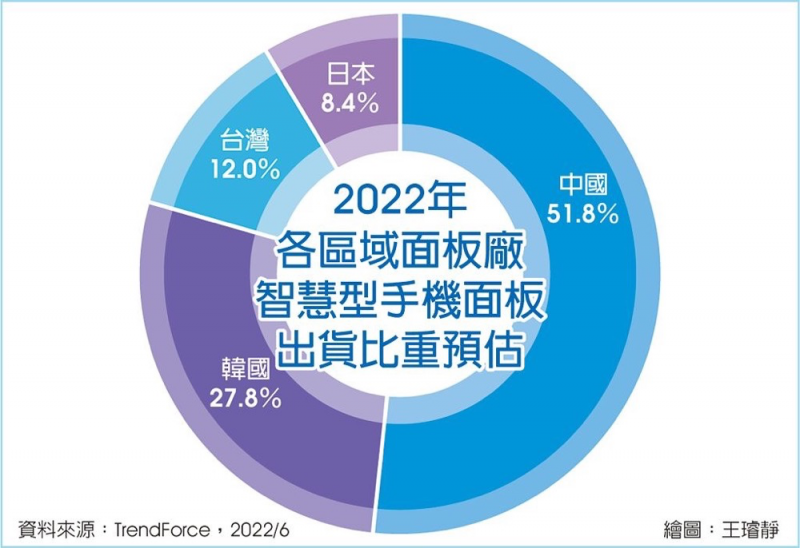

2022年各区域面板厂智能手机面板出货比重预估资料来源:TrendForce

2022年后,受到通膨等不利因素影响,预期手机市场出货动能不振下,整体智能手机面板出货可能下滑至约18.03亿片,约衰退约4.5%。

以各主要面板厂的出货规模来看,京东方已跃居全球智能手机面板出货龙头,2021年首度突破5亿片,达5.24亿片,预期2022年将下滑至4.91亿片规模;SDC则排名第二,2021年出货规模约4.43亿片,2022年预期将微幅成长至4.49亿片水准,且这当中完全是来自AMOLED面板的出货;排名第三的天马微电子2021年出货规模达1.9亿片,2022年则预期落于1.63亿片水准,接续为群创光电、华星光电。

全球主要小尺寸面板厂出货排名(图源:美联社)

TrendForce表示,前五大厂商中,光是中国三大面板厂,就贡献全球智能手机面板出货约41%,整体中国大陆的面板厂也贡献52%出货比重,此意味着中国大陆已成为手机相关零组件生产与整机组装的重要据点。紧接着是韩国面板厂占27.8%,以及中国台湾面板厂12.0%、日本面板厂8.4%。

2022年各显示技术类别看面板厂出货排名预估

(一)AMOLED面板出货现况

随着产能不断扩大和技术逐渐成熟,AMOLED面板慢慢成为手机品牌客户积极采用的显示面板规格;其中,Apple的态度最为关键,从早期率先大量采用LTPS LCD面板于iPhone,到2017年后正式采用AMOLED面板,都带动市场发展趋势,让其他品牌客户也积极开始采用,整体手机面板规格跟着提升。

以出货规模来看,SDC因发展AMOLED技术最久,加上拥有自家品牌的出海口支援,在技术领先的优势和出货规模都遥遥领先其他竞争对手,预计2022年可达4.49亿片水准;排名第二的京东方在过去几年积极扩大AMOLED面板产能投资,加速技术开发,有逐渐迎头赶上趋势,预计2022年将达0.8亿片水准;LGD近年AMOLED出货主要锁定Apple,在产能扩充有限下,整体出货规模仅小幅增加,预估2022年约0.50亿片。

其他中国面板厂包括天马微电子、华星光电、维信诺与和辉光电,产能虽也都持续提升,但受制于技术与产品品质,目前出货规模都仅呈现小幅成长,仍需要时间与资源投入改善和提升出货规模;此外,目前台湾面板厂在AMOLED面板的资源投入几乎都缴白卷,看不到针对智能手机的AMOLED面板有任何积极投资,仅有友达光电用小规模产能生产穿戴装置。

以AMOLED技术趋势来看,因应手机规格变动,目前朝省电、折叠设计等方向发展,因此包括像LTPO背板技术、COE技术等,都是现阶段几个主要面板厂重点投注发展方向,当中除了SDC技术仍维持一定领先优势,是其他面板厂标竿外,同时品牌客户如Apple对iPhone的面板规格要求,也会对AMOLED面板规格发展方向带来明显影响。

(二)LTPS LCD面板出货现况

LTPS面板过去主要是日系面板厂的天下,早期因得利于与Apple有密切合作,主要用在中高阶智能手机机种,也带动一波LTPS LCD产线扩充风潮;但随着技术越发成熟,加上中国面板厂陆续崛起,配合中国手机品牌日渐壮大,整个LTPS LCD供给主力面板厂商逐渐从日系转换到中国面板厂,在售价与成本也不断改善与下滑。

以现在LTPS面板出货来看,主要面板供应商来自中国,天马微电子在LTPS LCD面板的投入很早,目前已是全球LTPS LCD出货龙头,2022年预计出货也可维持在1.19亿片水准,仍维持第一;京东方则维持第二,2022年出货规模约在0.94亿片,而华星光电2022年出货规模预期约为0.60亿片水准。

日系面板厂包括JDI与Sharp,2022年出货规模仍可维持在0.73亿片和0.68亿片水准,不过当中有一定比例是交给Apple的TFT-LCD iPhone使用,包括SE系列4.7吋和11系列6.1吋。台系面板厂虽也有LTPS LCD产线,但在产品与价格竞争力已逐渐流失优势,整体出货规模也在下滑,友达光电预计2022年出货0.18亿片,群创光电预计约0.34亿片。

LTPS LCD近年受到AMOLED面板的挤压,已逐渐流失手机市场中高阶机种的地位,一部分产能在过去2年因HD TDDI缺货影响,降规成LTPS HD规格,往中低阶市场扩展,稍稍舒缓产能过多压力,但随着a-Si LCD产能再度过剩,以及HD TDDI也出现供过于求,LTPS LCD在中低阶市场的竞争压力也开始增加。

以LTPS LCD规格原本定位的中高阶市场来看,日系面板厂很早就意识到无法在手机市场与中国面板厂竞争,因此积极规划转型,将产能移转朝车用面板市场发展;台系面板厂也逐渐面临类似困境,因此逐步将产能移转到笔记型电脑面板和车用面板市场;中国面板厂在AMOLED面板产能逐渐扩大下,LTPS LCD产能也浮现类似问题,因此也都开始往中尺寸应用扩展的计画。

如上述,可观察到手机市场LTPS LCD机种比重虽逐步受挤压,但各面板厂LTPS LCD产线稼动率仍维持在相对稳定水准,平均可维持在约80%,正是面板厂不断降低手机市场需求变动的影响;这当中以日系、韩系与台系面板厂布局相对较快,在车用面板市场和笔记型电脑面板市场已有一定生产规模。

(三)a-Si LCD面板出货现况

a-Si LCD面板在整个智能手机面板市场发展中,是很重要的基础,不过随着LTPS LCD崛起,以及后续AMOLED面板产能增加下,a-Si面板逐渐退守到低阶入门的手机市场,主要以HD解析度为主。由于产能庞大,因此面板价格竞争也非常激烈,大概只有在2020~2021年因新冠肺炎疫情导致的缺料潮,带动一波面板的备货风潮,将a-Si LCD面板价格持续推升至高点,不过随着疫情趋缓,客户库存开始推高,面板价格也开始顺势滑落。

以a-Si LCD面板供货来看,目前主要供应仍是来自中国面板厂居多,其中京东方是最主要的面板供应商,2022年预计出货也有望达3.16亿片水准,仍维持在第一,接续为群创光电的0.99亿片以及龙腾光电的0.52亿片。

此外,值得关注的是后起之秀惠科,过去惠科主要是以供应大尺寸面板产品为主,不过随着H4绵阳G8.6代线完成后,智能手机面板开始成为面板供应计画一部分。从2021下半年开始,惠科便正式开始供应智能手机面板,2022年预计可达0.5亿片,有机会追上龙腾光电。

因低阶手机面板市场竞争激烈,其实可发现大部分日韩面板厂都陆续减少对a-Si面板供应,台系面板厂中,友达光电也持续减少a-Si面板供货。过去2年因笔记型电脑面板供货也吃紧,因此一部分产能移转给笔记型电脑面板做使用,但随着笔记型电脑面板拉货动能开始放缓下,供过于求问题又开始浮现,产能又有回流至手机面板的压力,因此预期手机面板价格竞争将更趋激烈。

智能手机面板出货未来变动方向

2022年总体经济变动剧烈,全球新冠肺炎疫情虽有趋缓趋势,但中国疫情有复燃迹象,被迫执行一连串封控措施,预期将对整体供应链带来一定程度冲击,同时对中国经济发展和需求的带动将出现较不利影响。

此外,俄乌战事延长仍未见止歇,已对欧洲市场带来一定程度冲击,并加剧通膨恶化情形,影响程度势必扩大到全球其他区域市场,恐将不利于新冠肺炎疫情后全球经济的复苏速度,而全球手机市场需求也势必笼罩在此阴霾下,不排除将持续影响手机市场需求向下修正,甚至2022年表现将劣于2021年。

在手机整机市场表现差强人意下,意味手机面板出货动能也将受波及,由于品牌客户在过去几季因零组件缺货等问题,刻意增加零组件下单量,同时拉高库存水位,但手机市场从2021年以来的销售表现就不甚理想,2021年底到2022年初的一些节庆销售状况差强人意,品牌客户的库存水位仍高,加上2022年初爆发俄乌冲突,中国新冠肺炎疫情也未见止歇,因此导致品牌客户库存水位仍高,在零组件备货动能逐步转趋保守,整体智能手机面板出货动能也有可能因而出现下修空间。

若以不同显示规格的面板查看出货动能可能调整之方向,可观察到a-Si LCD面板仍有一定基本盘需求,特别是部分新兴市场,2021年因新冠肺炎疫情冲击导致需求疲弱,2022年应有机会看到需求回稳,这将维持低阶机种规格的需求稳定;一方面部分因新兴市场在功能型手机汰换到智能手机趋势下,一定会先选用低阶入门款的智能手机,另一方面在大部分半导体零组件成本仍高昂下,低阶入门款机种的整体成本与价格较为亲民,需求动能反而较有机会维持热络。

此外,以中高阶市场为主的AMOLED面板,原先认为在整体手机市场需求动能成长下,AMOLED面板需求将持续增加,但随着整体市场需求放缓,加上高阶手机价格昂贵,消费者有可能却步下,反而让AMOLED面板需求出现修正。至于位于AMOLED面板与a-Si LCD面板间的LTPS LCD面板需求,则可能因AMOLED面板需求下调而稍稍得到舒缓空间,甚至不排除在需求动能上较原先预期更乐观一些。