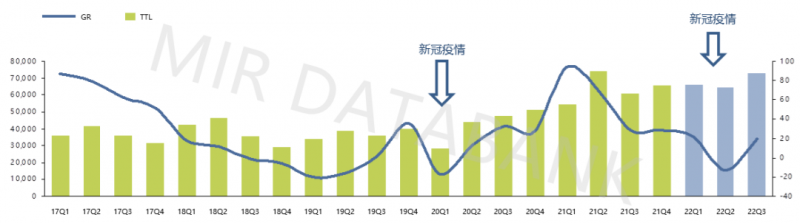

三季度工业机器人市场由负转正,根据MIR DATABANK数据显示,2022年三季度中国工业机器人市场出货量超7万台,同比增长达19.3%。但相比我们此前预期的三季度工业机器人市场25%左右的增长仍有一定差距。前三季度来看,工业机器人出货量累计超20万台,同比增长7.2%。

2017-2022年工业机器人分季度市场规模(出货量/台)

(数据来源:MIR DATABANK)

*总出货量计数包括:≤20kg 6-axis、>20kg 6-axis、SCARA、Cobots、Delta

2022年比较意外的是疫情再一次严重反复,并且主要爆发地区位于上海及其周边的长三角地区,给了制造业企业当头一棒,发展或多或少都受到了限制。

一季度时工业机器人下游市场需求依然强劲,多数机器人厂商在手订单充足,忙于交付上年末订单,直到3月新一轮疫情有反复势头,工业机器人市场受到影响,增速开始放缓。

4、5月份是国内疫情最严重的时期,供需两端持续受到影响,海外市场发展也不理想,市场明显走弱,加之去年二季度基数较大,市场出现近9个季度以来的首次下滑。

三季度疫情消退,一二季度因疫情而导致延迟交付的订单,在三季度得到释放,市场开始有序恢复,新能源相关产业呈现逆周期增长的趋势虽也拉动了机器人市场增长,但整体增速仍不及预期。

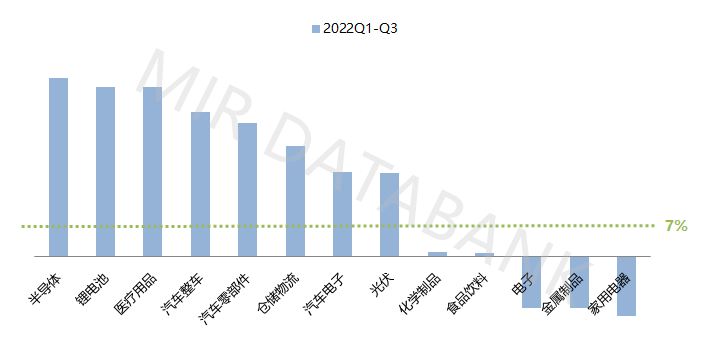

行业景气度差异化明显

新能源、锂电、光伏、医疗发展加速

分行业来看,工业机器人市场主要受新能源汽车、锂电、光伏、医疗等新兴行业需求拉动;3C电子需求较大幅度萎缩;一般工业开始复苏但不及预期。

2022Q1-Q3工业机器人下游行业出货情况(同比增速,%)

(数据来源:MIR DATABANK)

新能源汽车、动力电池:近几年新能源汽车产销两旺,2022年以来以比亚迪为首的新能源车企加速扩产,“蔚小理”为代表的造车新势力月度销量也均突破了万辆规模,同比增幅普遍超过一倍。汽车电动化、网联化、轻量化需求加速机器人在汽车整车&汽车零部件&汽车电子等领域应用。同时新能源汽车的发展也拉动了动力电池产业的强劲需求。

3C电子、可穿戴设备、元宇宙:疫情爆发之初,3C电子行业可谓吃尽红利,随着疫情常态化以及电子产品的创新性不强,消费端需求低迷,市场尽显疲态,智能手机厂商库存量处于高位且频频被砍单;可穿戴设备市场逐渐进入成熟期,无线耳机等新品创新不足,市场增速开始回落且新一代元宇宙产品尚未落地,3C市场增长更加后劲不足。

半导体、光伏、医疗等新兴行业:光伏行业受“碳中和”等政策驱动以及海内外下游市场需求拉动,持续高景气度。半导体、医疗、物流运输等“热门”市场,维持高速增长。

一般工业:金属加工等行业受疫情、宏观经济低迷及大宗商品涨价、出口受阻等冲击较大,下游市场复苏不及预期。

总的看来前三季度市场主要受新能源汽车及新兴行业需求拉动,MIR 睿工业预计2022年新能源汽车和新兴行业机器人的出货量有望占到工业机器人整体市场出货量的40%以上。

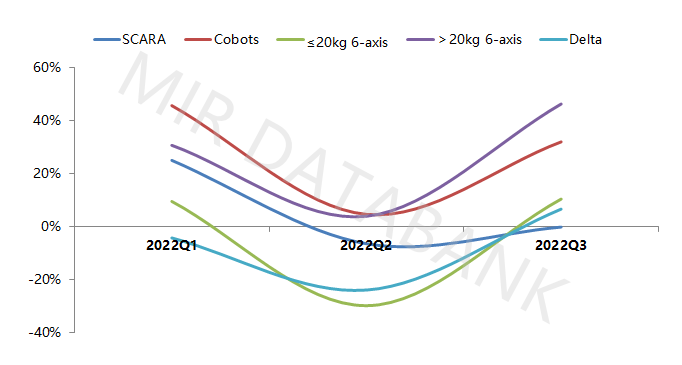

五种机型增长基本回归正轨

SCARA受累出现负增长

分机型来看,2022年三季度除SCARA出现负增长以外,其余机型全部处于正增长态势,>20kg 6-axis和Cobots增速较快。

2022Q1-Q3工业机器人细分机型出货量同比增长情况

(数据来源:MIR DATABANK)

受光伏、锂电、医疗等新兴行业的带动,三季度SCARA在这几个领域的需求高速扩张,但由于3C电子行业需求疲软,大幅拖累了SCARA整体市场的发展,三季度增速同比下降0.1%。

Cobots主要在汽车零部件及汽车电子、医疗、金属制品、半导体等工业市场大幅出货,非工业市场如餐饮、新零售、教育等受到疫情较大影响。

三季度为Delta机器人旺季,食品饮料及日化、医疗领域需求有所回温拉动Delta机器人需求。

>20kg 6-axis高速增长,主要系新能源汽车整车及零部件、动力电池、物流等领域应用增多。≤20kg 6-axis受到一般工业复苏拉动,需求有所回温。

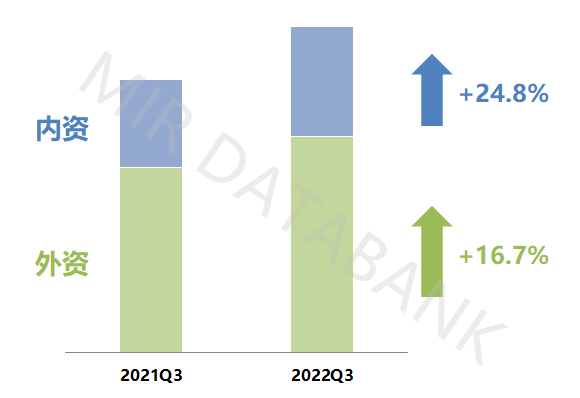

外资重回正增长

内资增速超过市场平均增速

分厂商来看,三季度内外资市场均有所增长,由于货期有所好转,生产和交付逐步恢复,二季度因疫情等因素而延迟交付的订单在三季度持续落地,拉动市场。

2022年Q3工业机器人市场内外资厂商同比增长情况

(数据来源:MIR DATABANK)

从环比来看,第三季度外资市场占有率上升,国产品牌市场份额有所下滑。

由于二季度疫情严重,外资厂商此前未交付的订单在三季度大量出货,此外,疫情的契机并未使得国产厂商一举完成国产替代。

虽然外资机器人第一梯队的“四大家”缺货严重,但外资第二梯队也借此机遇顺势崛起,例如那智、川崎等在汽车、锂电领域拿到了比亚迪的大订单。

同时受到行业景气度的影响,三季度新能源汽车、锂电和光伏行业增长加快,这几个细分行业相对来说外资厂商布局较早更占优势;内资品牌的下游行业则相对来说比较分散,拥有优势的一般工业市场三季度发展也并不理想。

再者,内资厂商的表现出现两极分化,疫情之下国内头部厂商凭借供应链及灵活的价格策略优势,在锂电、新能源汽车零部件、光伏等领域持续渗透,份额有较大提升,例如埃斯顿、埃夫特抓住机会有较大出货。而部分中小厂商在面临市场压力时,竞争力不足从而份额萎缩。

但是2022年前三季度同比而言,内资厂商的市场份额仍在提升,国产替代的趋势未曾更改。