半导体设备和材料是半导体产业链中的关键组成部分。半导体设备包括制造设备和封测设备,如用于晶圆制造环节的退火炉、光刻机、刻蚀机、离子注入机、薄膜沉积设备、CMP(化学机械抛光)设备、清洗设备等;用于封测环节的划片机、裂片机、引线键合机、测试机、探针台、分选机等。

半导体材料主要有制造材料和封装材料,包括制造环节用到的硅片、光刻胶及配套试剂、高纯试剂、电子气体、抛光材料、靶材、掩模板等;封装环节用到的引线框架、封装基板、陶瓷基板、键合丝、包装材料及芯片粘接材料等。半导体行业市场的周期性变化,在上游的半导体设备和材料上也会有非常明显的体现。

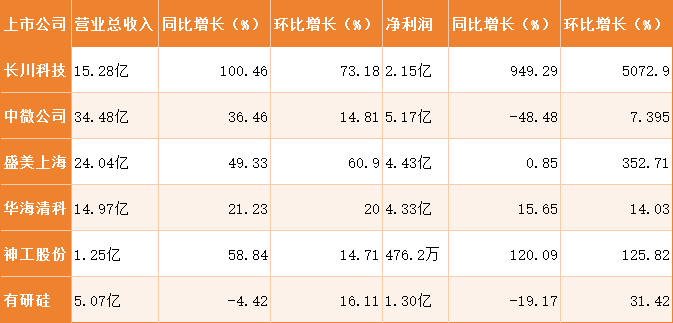

近日,上市公司陆续公布2024年半年度报告,多家半导体设备和材料企业的业绩表现亮眼,这也说明半导体行业市场整体需求回暖,带动半导体设备和材料需求增长,从而带来业绩增长。

长川科技:净利润同比上升949.29%

长川科技主要为集成电路封装测试企业、晶圆制造企业、芯片设计企业等提供测试设备,目前公司主要销售产品为测试机、分选机、自动化设备及 AOI 光学检测设备等。

该公司2024年上半年业绩大好,根据其公布的财报信息,公司实现营业收入152,811.34万元,同比上升 100.46%;归属于上市公司股东的净利润 21,488.04 万元,同比上升 949.29%。公司业绩大幅提升的原因,其一在于中国大陆市场集成电路行业总体温和复苏,细分领域客户需求提升显著;其二在于公司研发项目不断加大投入,应用于集成电路测试领域的产品覆盖不断拓宽,市场占有率持续稳步攀升,因此,营业收入较上年同期有较大幅度的增长。

另外,长川科技于2023年完成了发行股份购买资产收购长奕科技(马来西亚 Exis)。EXIS 主要从事集成电路分选设备的研发、生产和销售,核心产品主要为转塔式分选机,EXIS 在转塔式分选机细分领域积累了丰富的经验。完成对EXIS 的收购,使公司产品类型更为丰富,实现重力式分选机、平移式分选机、转塔式分选机的产品全覆盖,盈利能力得到进一步提升。

中微公司:刻蚀设备带来收入增长

中微公司主要从事高端半导体设备及泛半导体设备的研发、生产和销售。其等离子体刻蚀设备已批量应用在国内外一线客户从 65 纳米到 14 纳米、7 纳米和 5 纳米及更先进的集成电路加工制造生产线及先进封装生产线。

公司薄膜沉积设备已付运客户端验证评估,并如期完成多道工艺验证,目前更多应用正在验证当中,部分产品已收到客户重复订单。公司 MOCVD 设备在行业领先客户的生产线上大规模投入量产。中微公司2024年上半年营业收入增长明显,不过净利润有所下降。根据其公布的财报数据,2024 年上半年度公司营业收入为34.48 亿元,同比增长36.46%,归属于上市公司股东净利润为 5.17 亿元,同比减少约48.48%。

其营业收入的提升得益于公司等离子体刻蚀设备在国内外持续获得更多客户的认可,针对先进逻辑和存储器件制造中关键刻蚀工艺的高端产品新增付运量显著提升,CCP 和 ICP 刻蚀设备的销售增长和在国内主要客户芯片生产线上市占率均大幅提升。2024上半年公司刻蚀设备收入为 26.98 亿元,较上年同期增长约56.68%,刻蚀设备占营业收入的比重由上年同期的68.16%提升至本期的78.26%。归属于上市公司股东净利润同比下滑,在于2023年公司出售了持有的部分拓荆科技股份有限公司股票,产生税后净收益约4.06亿元,而2024年公司并无该项股权处置收益。

盛美上海:新产品将带来市场规模增长

盛美上海致力于为全球集成电路行业提供领先的设备及工艺解决方案,凭借丰富的技术和工艺积累,形成了具有国际领先的前道半导体工艺设备,包括清洗设备(包括单片、槽式、单片槽式组合、超临界 CO2 干燥清洗、边缘和背面刷洗)、半导体电镀设备、立式炉管系列设备(包括氧化、扩散、真空回火、LPCVD、ALD)、前道涂胶显影 Track 设备、等离子体增强化学气相沉积 PECVD 设备、无应力抛光设备;后道先进封装工艺设备以及硅材料衬底制造工艺设备等。2024年上半年该公司实现营业收入24.04 亿元,同比增长49.33%。

业绩增长的原因在于,中国半导体行业设备需求持续旺盛,同时,公司在新客户拓展和新市场开发方面取得了显著成效,成功打开新市场并开发了多个新客户,提升了整体营业收入。盛美上海在产能、核心技术方面持续创新,近年来推出了多款拥有自主知识产权的新设备、新工艺。其中 Ultra PmaxTM 等离子体增强化学气相沉积(PECVD)设备,即将向中国的一家集成电路客户交付其首台 PECVD 设备。该设备及前道涂胶显影设备 Ultra Lith 两个全新的产品系列将使公司全球可服务市场规模翻倍增加。

华海清科:AI高性能计算带来发展机遇

华海清科是一家拥有核心自主知识产权的高端半导体装备供应商,在纳米级抛光、纳米精度膜厚在线检测、纳米颗粒超洁净清洗、大数据分析及智能化控制等关键技术层面取得了有效突破和系统布局,开发出了CMP装备、减薄装备、划切装备、湿法装备、晶圆再生、关键耗材与维保服务等,初步实现了“装备+服务”的平台化战略布局。

公司主要产品及服务已广泛应用于集成电路、先进封装、大硅片、第三代半导体、MEMS、MicroLED等制造工艺。2024年上半年公司营业收入和净利润都有所增长。根据其公布的财报信息,2024上半年公司实现收入14.97亿元,同比增长21.23%;实现归母净利润4.33亿元,同比增长15.65%。

2024年,全球半导体市场普遍呈现出回暖态势,随着消费电子市场的持续复苏以及人工智能(AI)应用领域的加快落地,行业逐步走出景气底部区间,有望迎来新一轮的增长周期。

同时随着 AI、高性能计算等领域的快速发展,对芯片性能和功耗的要求不断提高,通过内部互联技术实现多个模块芯片与底层基础芯片封装的 Chiplet 和基于 2.5D/3D 封装技术将 DRAM Die 垂直堆叠的高带宽存储器(HBM)等先进封装技术和工艺成为未来发展的重要方向。华海清科主打产品 CMP 装备、减薄装备均是芯片堆叠技术、先进封装技术的关键核心装备,将获得更加广泛的应用,也是公司未来长期高速发展的重要机遇。

神工股份:大直径硅材料产品供给国际大厂

神工股份一直专注于大直径硅材料及其应用产品的研发、生产与销售。根据其最新报告,受益于半导体行业周期回暖带动,公司订单增加,2024上半年实现营业收入12,521.99 万元,相比去年同期增加58.84%,归属于上市公司股东的净利润 476.21 万元,实现扭亏为盈。公司的大直径硅材料产品,直接销售给日本、韩国等国硅零部件厂商,后者的产品销售给国际知名刻蚀机设备厂商,例如美国泛林集团(Lam Research)和日本东电电子(Tokyo Electron Limited ,TEL),并最终销售给三星电子、英特尔和台积电等国际知名集成电路制造厂商。

神工股份在技术上不断改进,其凭借无磁场大直径单晶硅制造技术、固液共存界面控制技术、热场尺寸优化工艺等多项业内领先的工艺或技术,在维持较高良率和参数一致性水平的基础上有效降低了单位生产成本。2024上半年,神工股份在 CVD-SiC 技术领域研发取得了“快速 CVD-SiC 技术”,公司的高通量工艺气体进气系统可以长时间维持大流量甲基三氯硅烷的进气稳定性,从而保证 SiC 在基体表面的持续快速生长。

有研硅:半导体呈回暖态势带动上游硅材料需求

有研硅主营业务为半导体硅材料的研发、生产和销售,主要产品包括半导体硅抛光片、集成电路刻蚀设备用硅材料、半导体区熔硅单晶等。产品主要用于分立器件、功率器件、集成电路、刻蚀设备用硅部件等的制造,并广泛应用于汽车电子、工业电子等领域。根据最新财报,有研硅公实现营业收入50,716.08 万元,同比下降 4.42%,环比增长18.00%;归属于上市公司股东的净利润 13,048.31 万元,同比下降 19.17%,环比增长 40.69%。虽然相比去年同期,营业收入和净利润都有所下滑,然而环比去年下半年,营收和净利增长明显。

2024 年上半年,随着消费电子需求复苏和 AI、大数据等领域快速发展,半导体行业整体呈现回暖态势,市场开始逐步恢复,带动上游硅材料需求的增加。有研硅是国内最早从事半导体硅材料研制的单位之一,在国内率先实现 6 英寸、8 英寸硅片的产业化及 12 英寸硅片的技术突破,率先实现集成电路刻蚀设备用硅材料产业化。核心技术不断积累,公司的核心技术应用于拉晶、硅片背封、退火、切片、研磨、抛光、清洗、测试等各个环节,解决了半导体单晶缺陷、体铁浓度、硅片表面金属污染、硅片表面平整度等控制难题,形成了具有自主知识产权的技术布局。

半导体行业经过近两年的低谷期,近段时间,种种迹象显示半导体整体呈现回暖态势。消费电子需求正在复苏,AI、高性能计算需求持续增长,带动半导体需求增长,目前下游库存已经恢复到常规水平,制造厂商的产能利用率正在逐步提升,这必然带动上游半导体设备和材料需求的增长。同时过去这些年,国产半导体设备和材料技术水平不断提升,产品快速迭代升级,这也使得不少国产设备和材料企业能够抓住需求驱动带来的市场机会。