2022年全球新能源汽车的销冠王座,比亚迪几乎是要稳坐了,特斯拉今年一年的销量可能也追不上比亚迪前10个月的销量。

日前比亚迪公布数据,10月新能源汽车总销量为21.75万辆,同比增长144.7%。单这一个月的销量,蔚小理等造车新势力一年都达不到,就算是实力雄厚的老牌车企,也只能羡慕。

更重要的是,1~10月比亚迪累计新能源汽车销量已达140.29万辆,如果11月和12月比亚迪能保持这个势头,那么2022年总销量大概能达到近180万辆。

今年前三季度,比亚迪的老对手特斯拉总销量为90.86辆,假设第四季度可以保持平均每季度30万销量的数据,总销量也不过120万辆出头,堪堪完成比亚迪此前定下的年度目标,毫无疑问的在销量上被比亚迪碾压。

整个新能源汽车市场的发展境况也如潮水般汹涌无人可挡,2022年的前9个月,新能源汽车产销分别完成471.7万辆和456.7万辆,同比增长1.2倍和1.1倍。

向来被视为新能源汽车“心脏”的动力电池,也被大幅带动,产销增速甚至比肩新能源汽车。2022年1-9月,中国动力电池累计装车量193.7GWh,同比增长110.5%。

同时在智能制造的背景下,国内主流电池企业纷纷提升电池产线自动化程度,开始大量导入工业机器人,应用于物料搬运、焊接、装配、检测等工艺环节。在锂电的东风下,工业机器人借力站到了风口的正中央,受益于锂电产业的持续扩产需求带动,机器人在锂电行业的销量呈现“爆发”的态势。

那么究竟锂电行业机器人市场规模如何?下游行业需求如何?应用机型发展如何?内外资厂商表现如何?下文中会有所解答。

动力电池厂商扩产加速

工业机器人用量激增

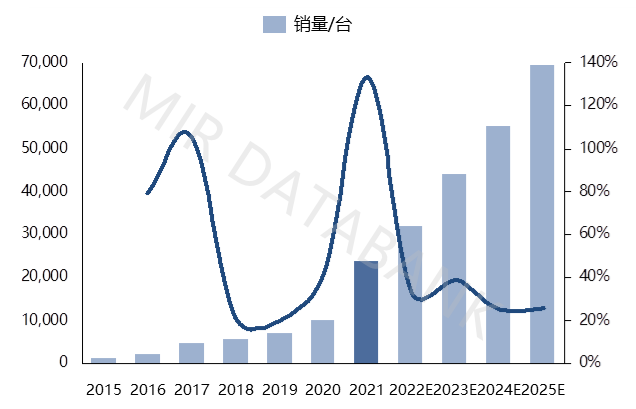

MIR DATABANK数据显示,2021年中国锂电池行业工业机器人销量超20000台,同比增长133.6%。

2015-2025年中国锂电池行业工业机器人销量

(数据来源:MIR DATABANK)

*统计数据包含消费电池和动力电池的电芯&模组pack生产领域,不包含储能及其他相关机器人用量

其中动力电池和消费电池构成了整个锂电池行业工业机器人市场的大盘,2021年时动力电池领域工业机器人的用量更是增长了近2倍,占比反超消费电池。

2020 vs 2021年锂电池行业工业机器人市场细分——下游行业

(数据来源:MIR DATABANK)

中汽协数据显示,2022年1-9月中国新能源汽车市场占有率达24%,已提前实现了《新能源汽车产业发展规划(2021-2035 年)》中明确提出的到2025年新能源汽车销量占比达约20%的目标。在此背景下传统动力电池厂商纷纷加大扩产力度,同时部分消费电池厂商如冠宇、ATL也开始大力布局动力电池业务,国内掀起动力电池投资热。

自2022年9月以来,包括欣旺达、亿纬锂能等在内,已经有至少7家动力电池企业宣布扩产计划,总扩产规模预计超1000亿元。

国轩高科10月26日宣布拟在安徽合肥投资建设年产20GWh动力电池项目,投资总金额为67亿元;拟在柳州新增投资建设年产10GWh动力锂电池生产基地,投资总金额约48亿元,以上两个项目总投资高达115亿元。比亚迪围绕深圳、西安、合肥、抚州等整车基地周边进行电池厂重点投资,同时加快了与长春一汽、长安、江淮汽车等合资工厂的投资。据不完全统计,2022年到目前为止动力电池行业的整体扩产规模已超5000亿元。

而这,远不是尽头。

2022年9月26日,财政部、税务总局、工信部发布《关于延续新能源汽车免征车辆购置税政策的公告》,延续新能源汽车免征车辆购置税政策,对购置日期在2023年1月1日至2023年12月31日期间内的新能源汽车,免征车辆购置税。

这已经是继2014年中国首次免征新能源汽车购置税政策,在2017年和2020年两次延长实施时间后,第三次延期实施新能源汽车免征车购税政策。

换句话说,新能源汽车市场仍将维持在政策红利之下持续挺进,动力电池市场投资扩产的步伐也远不会停下。

受到扩产需求的强势拉动,动力电池厂商对于机器人的投入也上涨到前所未有的热度。

拿比亚迪来说,近两年其产能缺口很大,在持续加强机器人的导入力度,二线外资机器人品牌及本土机器人品牌如那智、川崎、松下、埃斯顿、埃夫特等均切入到了比亚迪的供应体系。

二梯队动力电池厂商,如国轩高科、蜂巢能源、亿纬锂能、中创新航、孚能科技、欣旺达等厂商也都陆续表现出对机器人使用的热情。

随着新能源汽车渗透率提升目标;锂电企业在海外产能加速投放;充电基础设施完善、电池成本降低;续航里程、安全性等消费者痛点问题的解决,预计动力电池的机器人份额会持续上升。

SCARA及6-axis为主要机型

落地应用逐渐完善

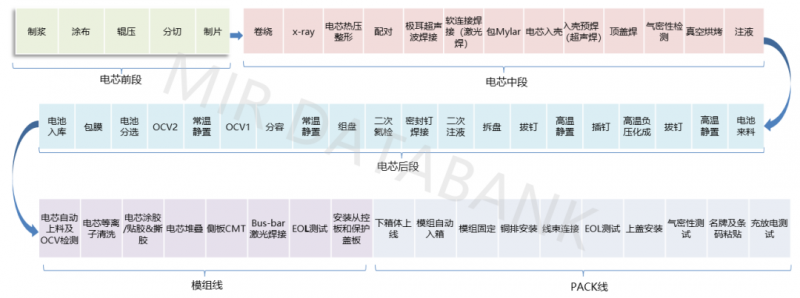

锂电池生产环节中涉足工序众多,对于动力电池来说,工业机器人在电芯生产,模组&PACK段的渗透率逐年提高,目前已经应用到多个生产关键工艺环节。

动力电池生产工艺流程

(信息来源:MIR DATABANK)

其中,6-axis机器人在锂电池生产环节涉足的工序中,模组&PACK线用量最大,包含搬运、上下料、涂胶、堆叠、焊接、分拣、清洗、入箱、锁紧、测试、包装等环节。

SCARA在锂电池行业使用的主要工序则包含装配、焊接上下料、贴标、检测、化成分容、包装组装上下料等。不过当前也有厂商专门开发出超大负载(50kg)的SCARA机器人应用于电芯后段环节。

此外,随着动力电池产业的快速发展,电池企业对于自动化的需求日趋迫切,而前段料卷的体积和重量逐渐提高,依赖人工方式上下料卷的劳动强度高且效率低,机器人在前段环节对人工的替代也将逐渐增多。

2020 vs 2021年锂电池行业工业机器人市场细分——机型

(数据来源:MIR DATABANK)

从上图中可以发现,6-axis机器人的市场份额占比有了明显上升。

份额的增长主要是因为电芯段最早使用的机型就是6-axis,技术应用已经相对成熟,模组&PACK段之前属于人工密集的工作场景,随着企业自动化需求的提升,6-axis机器人的使用也逐渐开始渗透。

此外,动力电池产线对于设备的兼容性要求更高,为了单次搬运更多数量的电芯,选择负载范围更大的6-axis机器人是更好的选择。

以及,在点胶、涂胶环节,对于工业机器人的灵活度也有所要求,在同时满足灵活度高和负载量大的前提下,6-axis机器人便会更受到青睐。

预计未来几年,6-axis机器人和≥20kgSCARA机器人将占据动力电池领域的主要份额,其他机型能够批量使用的机会不大。

锂电行业机器人外资较早入局地位稳固

国产品牌处于上升趋势

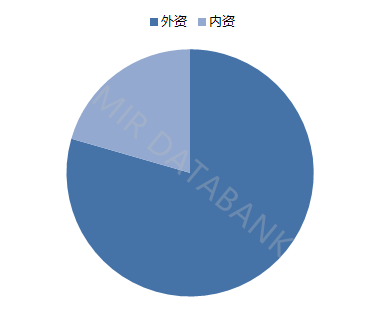

锂电行业使用较多的工业机器人是6-axis机器人与SCARA机器人,在这两个细分机型赛道上,外资厂商基于品牌与产品长期可靠性的优势,相对来说占据头部位置。

2021年锂电池行业工业机器人市场细分——厂商

(数据来源:MIR DATABANK)

不过,虽然在过去的很长一段时间,大部分锂电厂商均采用外资品牌机器人为主,仅少量使用国产品牌机器人,但2020年以后,以汇川技术、埃斯顿为代表的国产工业机器人品牌在锂电行业进展迅速,持续获得多家头部锂电厂商的认可与复购。

从某种程度上可以认为,在原材料涨价、疫情影响、供应链承压等多重因素叠加影响下,后疫情时代为国产工业机器人品牌进入锂电行业创造了一个时间窗口,使得越来越多的国产机器人厂商着手布局锂电行业。

总的来看埃斯顿在国产厂商中表现是比较亮眼的,市场份额略有上升,这得益于其在布局锂电领域后产品在动力电池头部厂商的应用得到认可。

虽然目前锂电行业机器人仍以外资品牌为主,但以汇川和埃斯顿为代表的头部国产厂商市场份额在未来也将会有比较明显的上升趋势。

最后,

“双碳”目标的提出,可以说为工业机器人的应用划定了一条“坡长雪厚”的新赛道,能源的变革将会是未来三十年的主命题和主基调,其中必然会伴随着智能科技的发展与应用。

从数据上看,随着锂电池产业规模的持续扩大,机器人在锂电行业的应用占比将逐年提升。

换句话说,锂电行业在机器人众多应用行业中的份额比例将持续扩大,很大程度上将承接未来数年机器人需求增长的“引擎”作用。

在新一轮的锂电池发展周期中,工业机器人市场也将不断向前迭代。