早在2019年,便有相关人士分析3C企业出海背后的驱动力,最后得出的答案是:“绝非国内销量见顶下的被动选择,而是其全球化布局的主动出击。”

3C产线转移加剧机器人出海

欧美人工成本高昂利好布局

据海关总署公布的数据显示,2019-2021年中国工业机器人行业出口数量呈现明显增长的态势,2020年出口数量达到151545台,2021年为294466台,较2020年增长超过90%。

与出口规模的持续攀上形成正比的是,国外各大知名展会开始涌现越来越多中国机器人企业的身影。譬如,2022年5月24日,艾利特机器人联合意大利授权经销商以及意大利集成商,参加意大利工业自动化系统及元器件展会SPS IPC DRIVES,向全球客户以及行业同仁展示协作机器人和场景化的解决方案;3月9日,仙工智能携端到端工业物流解决方案亮相日本机器人展。

国产机器人厂商正在不断地为出海加速,在这一过程当中,企业大多会面临两个问题,第一,以何种模式出海?第二,出海首站应该选择哪里?

(一)模式输出

从目前来看,出海的模式无非两种:

其一代理模式,在海外通过代理或者合作伙伴共同开发目标市场,这种模式下,与代理商或者合作伙伴的合作程度有深浅之分。例如,深度合作模式下,合作方还会参与产品研发、市场开发、售后服务以及产品标准化等环节。

如优艾智合便是通过挑选优质的代理商,从渠道端切入加深客户对产品的理解,构建友好完善的服务支撑,形成以客户为中心、以本地合作伙伴为支点的海外业务布局;极智嘉与博世力士乐于2022年3月签署北美地区合作协议,双方将进行资源共享,合作拓展北美市场;海柔创新在今年3月也宣布与美国两家仓储物流自动化行业伙伴Tompkins Robotics和Storage Solutions达成战略合作,共同深耕北美市场。

其二直销模式,该模式主要是在海外目标市场或者区域设立分公司,并在当地寻求合作伙伴进行合作销售。如快仓,便是通过建立、扩充海外本土化团队,推出适合海外市场的产品等一系列措施来拓展海外业务。

(二)首站选择

面对出海战略的第一站,国内许多3C企业,诸如TCL、海尔、小米、VIVO等都优先选择越南或印度作为跳板,从而进军东南亚、南亚市场。虽然,东南亚国家承接了一部分中国制造业产业转移,吸引了大批量代工企业的迁移,但对于机器人厂商来说,东南亚、南亚地区未必是当前出海首站的绝佳之选。

此前,李群自动化也选择了越南,但很快发现该策略并不可行。究其根本,则是密集且低廉的人工劳力。李群自动化创始人石金博事后曾复盘道:“有几家在越南当地的企业买了几十套我们的产品,但过了没多久,就发现这个事情没法继续往前推进了。为什么?因为越南当地劳动力充足,而且非常低廉,制造企业一算账,用工业机器人反而不划算,所以他们就没有继续使用的动力了。”

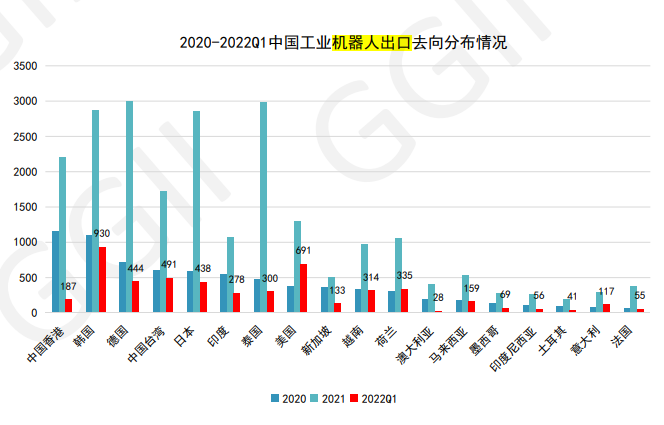

从高工机器人产业研究所(GGII)发布的最新出口数据来看,侧面也验证了这一说法。

数据来源:GGII《工业机器人进出口数据库》

GGII数据显示,2022Q1中国工业机器人出口量同比增长3.45%,环比下降16.95%;从主要出口国家、区域来看,2022年Q1出口的主要国家、区域前五名分别为:韩国(930台)、美国(691台)、中国台湾(491台)、德国(444台)、日本(438台)。

韩国、美国、德国、日本等几个排名前列的出口国,都有一个共同点,人工成本高,企业急需降本增效的解决方案,这便为国内工业机器人提供了一个良好的供需基础。

尤其是德国,属于世界五大机器人市场(中国、日本、美国、韩国、德国)之一,占欧洲总安装量的33%,紧随其后的是意大利(13%)和法国(8%)。在强劲的海外业务推动下,德国机器人产业正在复苏,德国的机器人需求预计将缓慢增长,主要受一般工业和制造业以外对低成本机器人的需求支撑。

回到产品的本质,工业机器人解决的是机器换人的问题,所以,相对而言,哪里人工便宜,工业机器人在哪里的机会就会被削弱;反之,哪里人工贵,哪里就是工业机器人的机会。

渠道团队本土化 破解“出海难”

对于机器人厂商而言,不管出海动作是主动还是被动选择,从长远来看,都是一个大的趋势。

“国内企业出海,短期内肯定会面临着各种问题,当地的政策、人才、政局等等,但我们不能因为这个就被吓住了,全球市场是一个庞大的增量市场,国内企业要想扩大规模,走出去是一个迟早的动作。但是要怎么走?企业需要结合自身情况来判断。” 一麟国际董事长、前中兴通讯人力资源总经理曾力分析道。

有着多年海外工作经验的曾力,回想当初的出海经历时表示,困难肯定是有的,尤其是人才问题,是人才本土化?还是国内引进人才?都做了许多的尝试。

“我认为国内企业要在海外地区建厂或设立服务机构,把团队、服务、售后本土化才算是真出海,如果仅仅只是把产品往海外销售,我认为那不是出海,顶多算是外贸。”对于如何理解“企业出海”问题时,曾力一针见血的说道。

而对于出海可能与海外巨头形成正面较量的问题时,艾利特机器人董事长及CEO曹宇男博士也坦诚道:“对于协作机器人来说,国外品牌仍然强势占据整个赛道的头部位置,国产品牌呈现追赶态势。”

也有同行表示:“中国的机器人公司在打入海外市场之后,想要在海外市场站稳脚跟,进行深入的本地化才是塑造品牌力的关键。”

后疫情阶段,出海还将会迎来新一波的热潮。但在热潮之下,机器人厂商也必须认真思考,如何发挥品牌的差异化优势?在产业转移到东南亚国家的契机之下,又该如何乘势而上?尤其是在欧美的中高端市场,如何为品牌撬开新的市场局面?

要想找到个中答案,还是需要回归到一个点,那就是“效益”。要想提升客户效益问题,就必须要渠道团队本土化,才能充分了解并满足海外客户即时出现的新需求,加速产品改良,第一时间反馈、迅速完善自己的服务。如此,方有可能拿到充足的海外市场份额,破解“水土不服”的出海困境。