山雨欲来风满楼,早在未进入6月之际,联发科和高通就大幅下修2022年下半年的芯片订单,幅度10~30%不等。几乎与此同时,苹果、三星也修正2022年手机出货目标,苹果手机从2.4亿部下修至2.2亿部,三星手机从3.3亿部下调到2.8亿部。国内安装安卓系统的手机像小米、Oppo、Vivo、荣耀等,更是在之前就已经向供应链下修了20%左右的订单。

大厂的砍单似乎只是触动半导体市场“多米诺骨牌”的一个引子。三季度本来是消费电子的传统旺季,但整个产业链却出现了“旺季不旺”的现象。台积电的三大客户苹果、AMD(美国超威半导体公司)和英伟达罕见同时下调订单量。紧接着7月1日,有媒体表示,全球前五大MCU厂产品价格腰斩,MCU也成为继驱动IC,电源管理IC,CIS传感器又一个跌价砍单的半导体产品。尽管此前的MCU价格坚挺,供不应求。

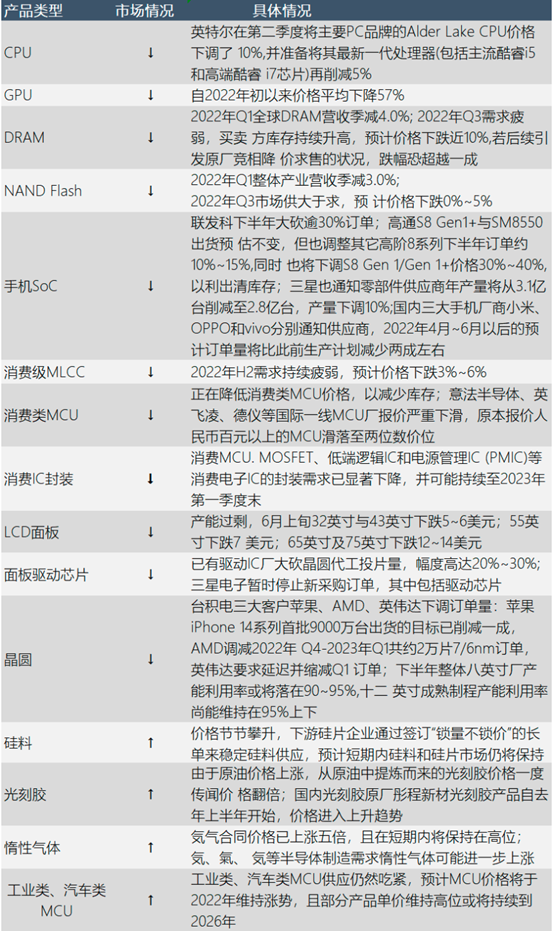

半导体部分产品2022年2季度以来市场情况

这一幕让人不禁想起2020年2季度之后,各种芯片价格疯狂上涨的消息甚嚣尘上。半导体行业出现了供不应求的魔幻场景:一边是半导体下游终端价格被热钱炒上天,大量芯片被囤在渠道商手上;另一边是芯片公司老总为了保持市场份额给FAB(代工厂)销售负责人下跪求产能的传闻。虽然只是一个传闻,但是芯片公司因为抢不到产能而焦虑却是全行业普遍现象。

短短两年之后,芯片市场竟出现了需求反转的情况,那种芯片价格疯涨但仍旧被疯抢的场面恍若隔世。

事实上,各大电子制造厂商下修订单在意料之中。一个原因是2021年经济慢慢恢复,1~10月份各半导体产业链终端厂商业绩普遍出色,因此到11~12月间拟定2022年KPI之际,自然将目标定得偏高。

然而迈入2022年以来,春节效应(指春节带动一波消费潮)失灵、手机需求低迷、全球性的通胀导致消费者购买力下降、各类电子产品供给不顺、终端需求疲弱等问题陆续显现,于是不少IC设计公司手中的芯片库存,从炙手可热变成了烫手山芋,有些消费电子相关的芯片也已经开始降价求售。

全球第四大个人电脑品牌宏碁董事长陈俊圣指出,半导体市况快速反转,先前芯片大缺料状况不复见,近期更有芯片供应商来电,希望宏碁能多买一点IC,与先前缺料时,芯片厂高姿态大不相同。

早先我们预测一些企业以战争或封控为借口,顺势下调出货目标和业绩目标,但实际上通过监测发现即使不发生这些突发事件,这些企业也会下调出货目标和业绩目标。这也从侧面说明,半导体市场的需求反转并不是外部因素冲击直接造成的,而是由于市场内生的供需关系改变造成的。

在观测半导体二季度以来的变化时,我们注意到半导体产业链出现结构性分化。一方面是下游通用类和消费电子领域芯片降价幅度较为明显。其中,存储芯片价格2021 年下半年开始回调,预计2022年三季度仍旧供过于求;为了刺激客户提升拉货意愿,消费类MLCC(片式多层陶瓷电容器)价格在二季度已跌3%-5%,预计下半年降价压力仍旧不小;通用类MCU芯片也面临较大的降价压力,目前,意法半导体、英飞凌、德州仪器等通用类MCU芯片厂商报价已大幅下滑,意法半导体通用型MCU芯片价格已从3月的70元人民币下调到32元。总体来说,通用类和消费电子领域受宏观经济和PC、手机等下游需求影响较大,行业景气度下行压力不断加大。

另一方面,下游车用芯片的供应在一定程度上承压。目前,车用IGBT交货周期在50周甚至以上,供需缺口高达40%-50%,同时,车用MCU芯片交期已超40周,交付压力大。与此相对,汽车芯片巨头意法半导体却再度上调MCU芯片价格,其订单能见度已达18个月,远高于规划的2022年产能,这种一边涨价一边订单堆积的情况在汽车销量回暖下也是屡见不鲜。因此,虽然整体上车用芯片会受到一定的供货压力,但汽车芯片景气度还是表现得相对比较坚挺(尤其是新能源汽车的带动)。

国产半导体设备厂商别以为稳了

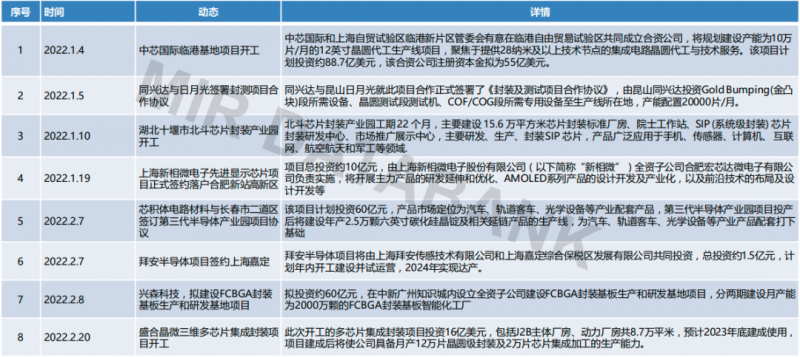

在中国大陆,随着晶圆代工厂新增产能逐步落地,国产厂商持续国产替代导入,半导体设备领域景气度仍维持高位。2022年一季度以来,中芯国际、日月光、盛合晶微等企业纷纷投资建厂扩充产能。

2022年第一季度中国半导体行业重要项目动态

(信息来源:MIR DATABANK)

近几年中国半导体设备行业处于一个高速发展的阶段,各种新产品层出不穷,各大厂商都在抓住技术变革使劲朝前跑,通过新上生产线或者新上生产设备来加快生产。本土设备商在28nm产线上已实现多环节设备批量供应,一些公司如北方华创在硅刻蚀机,清洗机等环节的装备已进入14nm产线验证和小批量供应。预计未来几年,国内半导体行业还会处于一个比较稳定的增长阶段(特别是国家重点扶持的LED照明行业),届时国产半导体设备厂商也会顺着行业的大势进一步发展。

MIR 睿工业一直关注中国大陆半导体设备市场的变化。2022年第一季度,中国大陆半导体设备市场整体市场,受到大陆晶圆厂、封测厂的持续新建/扩产带来的设备采购放量影响,订单十分火爆;虽然从交货的角度看,一季度全国多地出现大规模疫情对工厂生产、物流都产生了不小的影响,但总体可控,半导体设备市场规模同比2021年第一季度增长约两成。

尽管国内设备厂商稳中有进,但是并不意味着在半导体产业链下游需求新变化的趋势下就能够一直安然无恙。一个简单的逻辑就是尽管2022年开年以来许多芯片代工厂仍持续扩产,但实际上有很多项目都是在很久之前定下来的,到了2022年年初才最终落地,这期间需要一个很长的过程。也就是说2022年的许多扩产项目实际上属于上一个行业周期中的规划。

一般在行业处于浮动周期中(也就是2022年以来的这个周期),各大代工厂如果没有大客户的长单绑定产能是不能扩也不敢扩的,但是就目前消费电子萎靡,车载芯片负重增长,半导体行业出现结构性分化的大环境下,大客户难免也扛不住砍单。而各大代工厂扩产节奏就会因此放缓,资本支出下降,上游国产设备厂收入虽然能保住基本盘,但是增速必定不如预期。这种情况对于在各自领域拥有绝对话语权的设备供应商来说不痛不痒,例如处于完全垄断地位的ASML(光刻机),或者是深度垄断地位的新思科技(EDA)。因为这类厂商掌握了最核心的技术,而且紧跟先进制程的发展方向,未来无论是3nm还是2nm,都得用这些厂商的设备,且没有替代品,自然而然其议价能力就会很高。

但是对于中国本土的设备供应商来说,本来起步就晚,紧赶慢赶,趁着半导体大热、疯狂扩产的东风大肆发展,逐步实现国产化替代,解决一系列卡脖子的问题。这是在行业需求旺盛的背景下,后入局者可以分到的一杯羹,虽然是比较稀的那种(即便是这样,国产半导体设备厂商还是取得了一定的进步)。

现在整个半导体的需求出现反转,在终端客户的砍单潮下,刀口难免会波及到半导体设备厂商尤其是本土半导体设备厂商。我们做一个最坏的打算:如果这一波消费低迷持续时间较长,势必会影响半导体下游其它传统行业的需求,那么可以料想终端厂商砍单潮还会持续。一旦这种势头持续到上一轮周期各代工厂定下的扩产项目全部采购结束,那么对国产半导体设备厂商来说将会是一场灾难。

丢掉幻想,准备战斗

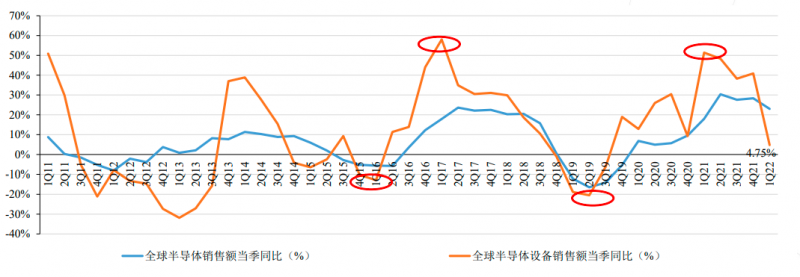

芯片市场的新变化实际上与全球经济大环境(通货膨胀+经济增长放缓)的发展是契合的。这种“滞胀”的大环境一开始先影响大宗商品(原材料)市场,掀起了一波原材料涨价潮,然后涨价的杠杆逐步压向了制造业各大产业链的中下游。只不过半导体行业由于这两年处回暖期(低谷期从2018年4季度-2020年2季度,正好走完一个摩尔周期,回暖期从2020年上半年开始)因此受到经济大环境的影响不太明显。

全球半导体销售额当季同比及全球半导体设备销售额当季同比

除了整体上处于景气周期之外,半导体行业也叠加了疫情催生电子消费需求的快速上升和新能源汽车光伏等新兴产业的迅速崛起产生的带动作用等因素。这些因素最后被美国制裁这一把火点着“引信”,造成产能挤兑,引发抢单。这些因素给半导体行业带来的影响余波犹在,以至于近两年来业内提到最多的词语就是“缺芯”。

可是经济大环境的“幽灵”也许会迟到,但绝不会缺席。在过了两年好日子之后,半导体行业如今也有了需求疲软的症状。对于这个变化,宏碁集团董事长陈俊圣担忧道:“现在宏碁的供应商感受到需求反转,但他们(芯片厂)的设备供应商‘还嘻嘻哈哈、吃吃喝喝的,没有感受到需求转变’现在科技业下游出现砍单及库存调整,相关影响在库存复合效应叠加下,对上游半导体厂的影响恐怕难以估算。”

从源头上讲,国产半导体设备的发展动力在于国内半导体设备领域多家厂商上市、增发和大基金投资等带来充足的资金支持。这些源源不断的投资被用于设备产品研发、验证平台和产业基地建设,加快企业发展。可如今,经济大环境的不景气势必会影响资本市场的增发与投资,那么这个时候国家就不能缺位了,虽然中国政府对于国内半导体行业之前一直在扶持,但是多是以补贴或者国家直接投资、减税等形式,有一定效果,却也出现为了拿国家的补贴和投资鱼目混珠、不干实事、浪费资源的“反面教材”。

在半导体新一轮的变化下(需求反转),国家对国内半导体产业的支持应该要改变思路,不能仅仅从投资端下手,更重要的是从提振需求端做文章,有业内人士戏言:“国家搞搞什么汽车下乡,家电下乡再来一轮,从需求端拉起来,让产业链有活下去的和腾挪的空间。”这虽然是玩笑话,但是其中的思路是正确可行的。

值得庆幸的是,目前国家“十四五”规划提出的新基建已明确了发展5G,大数据,新能源汽车等领域。这些行业中新能源汽车行业对推动半导体行业的发展作用还是不小的。预计2022年下半年开始新基建会逐渐发力,到时候在这一波基建潮的带动下,国产半导体设备厂商会迎来一波新机会。

前途虽然是光明的,但道路依然曲折,技术实力,产能供给的差距还是存在的,需要格外重视,预计未来国产设备厂商会从成熟制程打开局面,抢占市场份额,加大生产研发投入,紧盯先进制程的发展方向,等待一个时机,一个能够推动摩尔定律的时机,来一场国产“突围”的好戏码。这并不是痴人说梦,当初阿斯麦(ASML)就是这么超过日本尼康的。

所以,历史会不会再一次上演,还是说这一切仅仅是幼稚的想象?我们可以拭目以待!