继芯片市场大繁荣之后,各大机构纷纷表示要警惕芯片面临产能过剩的危机。各家芯片大厂也对市场需求给出了反馈,三星在连续3个季度创下销售新记录后表示,本季度的营业利润将停滞不前。有消息传出,三星正在考虑在2022下半年降低内存芯片价格。在6月,美光科技预测第三季度的销售额为72亿美元,比预期要低20%。

集邦咨询也预计未来3个月内存价格将下降10%。在下半年旺季需求展望不明的状态下,部分DRAM供应商已开始有较明确的降价意图,尤其发生在需求相对稳健的服务器领域以求去化库存压力,若后续引发原厂竞相降价求售的状况,跌幅恐超越一成。

《The Economist》在近日发布一篇内容题为“After a turbocharged boom, are chipmakers in for a supersized bust?”(在经历了涡轮增压式的繁荣之后,芯片制造商是否会陷入超大规模的萧条?)中指出,由于涡轮增压式的繁荣有变成超级萧条的风险,全球芯片制造商的股价今年已下跌约三分之一(见图 1),跌幅仅为美国大公司标准普尔 500 指数的一半。除此之外,地缘政治紧张局势有可能分裂全球市场并破坏复杂的供应链。

图1,半导体厂商市值对比。来源The Economist

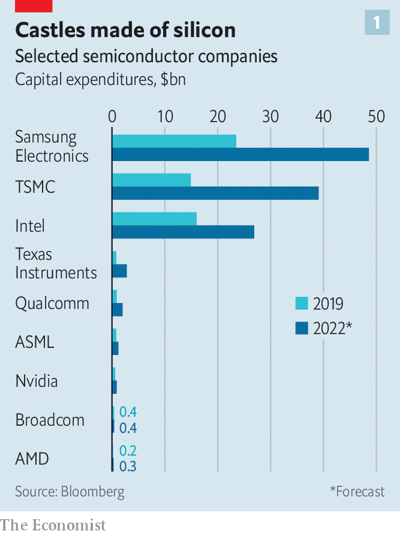

自2021年芯片严重短缺扰乱市场,从智能手机到汽车电子,对硅晶圆有需求的所有设备均面临供不应求。全球各大芯片制造厂商也在加速扩大投资。台积电、英特尔、三星去年共投资920亿美元,比2019年激增73%,并保证未来两年将再投资约2,100亿美元。(如图2)

图2,2022年对比2019年芯片制造商的资本支出。来源The Economist

再加上芯片厂商增设新厂,2020及2021年全球共有34座新晶圆厂动工,预计2022年至2024年还有58座新厂动工,将使全球芯片产能增加约40%。英特尔就有六座工作正在建设,其中包括位于俄亥俄州价值 200 亿美元的领先“超级工厂”,以及位于亚利桑那州和德国马格德堡的工厂。三星的投资计划包括在德克萨斯州建造一座大型现代化工厂,台积电计划在亚利桑那州建厂,大部分预计将在 2025 年开始生产芯片。

研究公司 Future Horizons 的 Malcolm Penn 估计,2021 年下半年,全球用于将芯片蚀刻到硅片上的设备支出与疫情前的水平相比增长了约 75%。鉴于此类投资需要大约一年的时间才能转化为新的半导体,因此到 2022 年底可能会出现生产过剩。

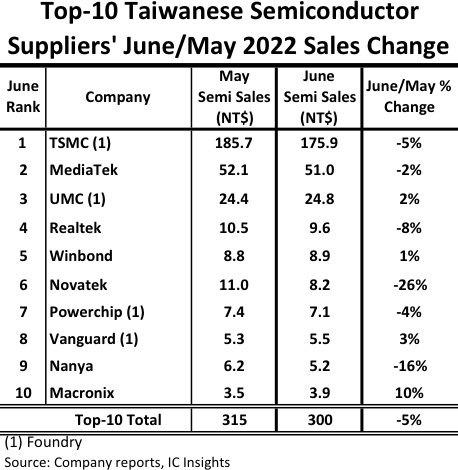

台湾前10大半导体供应商有7家业绩下滑

市场调研机构IDC指出,去年全球芯片业销售总额为5800亿美元,同比增长25%。但是反转出现了,根据半导体研究机构ICinsights最新公布的2022年6月中国台湾前十大半导体供应商的业绩统计数据显示,台湾前 10 位半导体供应商 6 月份的半导体销售额较 5 月份下降了 5%,其中包括台积电、联发科、瑞昱、联咏(Novatek)、力晶(Powerchip)、南亚科技在内的7家公司出现下滑。联咏在今年 6 月的销售额相比5月急剧下降了 26%,南亚科技6月的销售额相比5月下降了 16%。

作为全球最大晶圆代工厂的台积电,今年6月的销售额也较 5月下降 5%,尤其值得关注行业疲软迹象。这是自2016 年到 2021 年以来,台积电仅在2018 年出现了唯一一次下降(-13%)。

去全球化风险

据估计,自1月份以来,GPU芯片价格已经下降了一半。英特尔的首席财务官大卫·津斯纳 (David Zinsner) 委婉话说,今年剩下的时间看起来“比一个月前还要嘈杂”。

在需求层面,个人电脑市场和智能手机市场需求面临快速消退。中国数据中心的服务器芯片订单也已经下降。汽车制造商为应对短缺问题也已经订购了2-3倍的芯片,汽车行业的大量半导体库存可能意味着新订单的突然枯竭。

由于美国实施的贸易管制,台积电与英特尔都已经流失掉了一些中国大陆的客户。高通也强调,大陆的客户正在研发自己的芯片,或转向国内供应商采购。(如图3)

图3,2021年半导体公司来自中国的收入份额。来源The Economist

还有国内外政策因素影响半导体供需,亚洲已经在积极布局本地半导体产业链,美国的《芯片法案》如果顺利通过,将在五年内向该行业提供高达 520 亿美元的补贴和研发拨款,欧盟是计划到2030年提供超过430亿欧元(440 亿美元)的资金补助。

《The Economist》认为,这种行为可能会导致芯片产能过剩,一方面,芯片行业在国界分散,可能会造成重复浪费,从而推高消费者的成本。咨询公司BCG 和美国半导体行业协会的一份报告发现,在地区内半导体生产自给自足的情况下,芯片价格将上涨 35% 至 65%。