从摩尔定律遇到瓶颈开始,封测领域的发展逐渐受到业界的重视。由先进封装为代表的封装行业新势力正在在改变封装领域的格局。

封测作为中国半导体产业链当中较为成熟的一环,当全球半导体封测市场扇起了蝴蝶的翅膀,中国封测领域也发生了震动。

中国封测巨头身上的变化

根据半导体行业观察此前发布的《封测厂十年变迁》一文中曾指出,近年来我国半导体产业正在飞速发展,目前我国有一些厂商规模已不输国际大厂。

长电科技、通富微电以及天水华天,是我国半导体封测领域的代表。而随着先进封装的到来,晶圆代工厂率先涉足先进封装技术,对传统OSAT厂商也造成了一定的影响。在这种情况下,传统半导体封测厂商也开始有了新的计划。

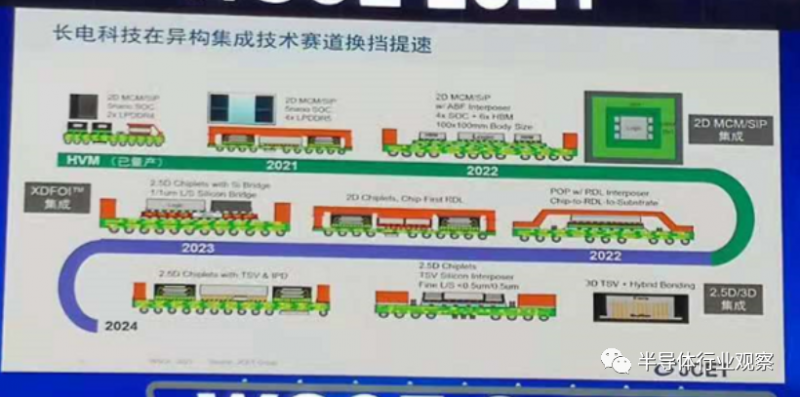

在此前的2021世界半导体大会当中,长电发布了其发展路线图。公司表示,长电将在异构技术赛道中进行换挡提速,并量产了一些适用于市场的先进封装技术。按照他们的计划来看,在2022年至2024年间,长电将推出2.5D、3D等更为先进的封装技术。

据了解,为面向chiplet异构集成应用的市场需求,长电还将推出XDFOI系列解决方案。以赋能移动与汽车、通信、计算以及医疗方面的应用。

另外,长电科技还在今年发布公告称,公司“年产100亿块通信用高密度混合集成电路及模块封装项目”的实施主体为全资子公司长电科技(宿迁)有限公司(简称“长电宿迁”),公司拟向长电宿迁增资人民币8.4亿元以实施该募投项目。

针对先进有所布局的不仅是长电一家,根据通富微电6月18日在投资者互动平台的回复中显示,公司坚持以集成电路封测为主业,已有相关3D封测技术布局。

众所周知,通富微电2016年在收购AMD苏州和AMD槟城各85%股权后,就与AMD实现“合资+合作”的发展模式,打入到了AMD供应链。而AMD作为异构技术的领头羊,他们对相关封测的需求,或许也会成为通富微电发展先进封装的基础之一。

今年5月,华天科技发布了一则非公开募股公告,公告显示,公司拟募集不超过51亿元的资金,用于集成电路多芯片封装扩大规模、高密度系统级集成电路封装测试扩大等项目。

根据其公告中的内容显示,华天科技已自主研发出达到国际先进或国内领先水平 的多芯片封装(MCP)技术、多芯片堆叠(3D)封装技术、薄型高密度集成电路 技术、集成电路封装防离层技术、16nm 晶圆级凸点技术、基于C2W 和TSV的声表面滤波器封装技术等,实现了各类处理器、存储器、射频基带、指纹识别等一 系列封装测试产品的量产导入,形成了一定的生产能力以及技术和规模竞争优势,而通过本次募投项目的建设,将进一步提升公司的先进封装测试水平和生产规模,提高生产效率和产品质量,增强公司的盈利能力,促进企业的快速发展。

国内其他封测企业身上的闪光点

除了封测龙头以外,国内还存在着很多致力于半导体封测行业发展的企业。

从整体上看,根据中国半导体协会统计,2019年,大陆封测企业数量已经超过了120家,我国封装测试业的市场规模也从2012年的1034亿元,增长到了2018年的2196亿元,复合增速为 13.38%。

在这样的背景下,除了被人熟知的半导体封测巨头以外,还有一些致力于封测领域的国内企业身上发生的变化,也值得令人关注。

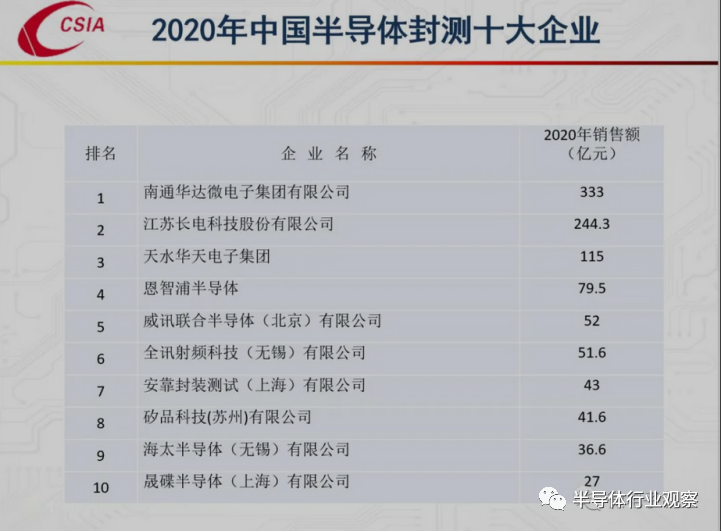

根据CSIA发布的2020年中国半导体封测十大企业的榜单中,我们看到南通华达微电子、全讯射频科技等企业的身影。

(来源:CSIA)

作为通富微电的股东之一,华达微电子拥有多条由欧美、日韩引进设备组成的先进封装测试生产线,年封装测试能力达25亿块。其主要产品有TO-92、TO-92S、TO-94、TO-126、TO-126B、TO-220、TO-220 2L、TO-220 5L、TO-220F、TO-220C、TO-220MF、TO-220HF、TO-263、TO-247、TO-3PN、TO-251、TO-252、TS-2、TC-2、SOT-23-3、SOT-23-5、SOT-23-6等,并可为客户开发新的封装形式。

全讯射频科技是2019年高通收购RF360控股新加坡有限公司全部股权后,成为了高通公司旗下的一员,是高通在射频前端业务领域重要的生产基地,其工艺与技术定位主要是封装和测试。。今年5月,高通-全讯射频二期项目在无锡市高新区(新吴区)开工。项目计划2022年底建成并投入使用,2023年初进行试生产并逐步扩大生产。

海太半导体是2009年太极实业与SK海力士共同投建,其主要经营集成电路芯片探针测试、半导体存储器封装及封装测试等。海太半导体的封测优势在于DRAM产品,根据相关媒体报道显示,海太通过产品结构优化,产线技术升级等多项措施,单月封装能力已超过12亿Gb容量,全年产能约占全球DRAM封装测试产能的13%。去年,海太半导体与SK海力士正式签订为期五年的第三期后工序服务合同。对此,公司也表示,此次海太半导体三期后工序服务合同的签订,开启了太极实业与SK海力士合作的新历程,也翻开了海太半导体发展的新篇章。

晟碟半导体是美国西部数据公司旗下的全资子公司,主要从事先进闪存存储产品的研发、封装和测试,是全球规模较大的闪存存储产品封装测试工厂之一。公司生产的产品类型主要包括SD、MicroSD、iNAND闪存模块等。

在半导体行业观察此前发布的《封测厂面临的挑战》一文当中,知名调研机构VLSI Research总裁Risto Puhakka曾表示,OSAT感受到的一个压力来自于中国。中国有大量封装工厂出现,无论是通过补贴还是其他方式,它们的成本低得多。同时,他还指出,目前大型OSAT在亚洲各地都有分布,但中国代表着最大的增长机遇。

从上述这些信息中看,国内有一部分封测厂商具有半导体龙头芯片企业的加持,在这些龙头企业的助力下,国内封测厂商在细分领域当中取得了一定的成绩。另一方面,在这些细分领域当中,我们看到,传统封装技术仍具能够为国内封测厂商带来发展的空间。

封测领域的又一新变化

半导体封测领域的发展与整个半导体产业的发展息息相关。尤其对于当下的半导体产业来说,初创企业的增多为半导体封测领域也带来了发展的新机会。

就中国市场来看,2020年左右中国的芯片需求超过4000亿美金,进口3800亿美金芯片,到2030年将超过5000亿美金,国产化率也要从现在的15%左右提升到70%,中美科技贸易博弈,资本市场的火热,中国政策的红利,催生了大量中小规模的芯片公司,从2014年到2020年,国内芯片企业数量从681家增长到2218家。

而我们都知道,与龙头芯片厂商相比,中小芯片企业很难得到大型供应商的配套服务。尤其是在近两年全球产能紧缺的情况下,初创企业的情况则变得更加艰难。

于是,半导体供应链服务应运而生,这其中就包括了封测领域的供应链服务。

天下武功,唯快不破,尤其对于初创企业来说,样片验证的速度越快,越有可能保障其产品快速面市。为帮助初创公司顺利过渡到量产阶段,摩尔精英推出芯片快速封装服务,可在5~7天交期内实现快封打样。据了解,摩尔精英合肥快速封装工程中心于两年前投产,主打QFN/BGA/LGA/SiP系列产品,目前已经满产,服务了超500家客户,交付了近3000款芯片。

在这项业务的基础之上,摩尔精英重庆先进封装创新中心也在今年6月底刚启动投产,聚焦于“快封设计、量产封装、SiP设计”,主要提供QFP/SOP/陶瓷/金属封装工程及小量产服务。根据计划,摩尔精英接下来还将启动无锡SiP先进封装基地的运营,提供年产近亿颗的SiP封装产能。

摩尔精英期望,通过自建工厂和产能,把快封工程批,和百万年出货产品的20%早期小量产留在自建的封装基地,快速响应客户需求;产品质量和良率验证充分后的大规模量产外包到大型封装厂,无缝对接大规模量产,不让芯片公司操心封装环节,从而加速芯片设计公司的发展。

而从这种工程批无缝对接量产、提供弹性产能的商业模式来看,也说明中国芯片设计企业的发展,也促生了封测领域一种新模式的成长。

写在最后

在众多国内半导体封测企业身上,共同折射出来的是国内半导体产业迎来了繁荣。作为半导体产业链中的一环,国内封测厂商不仅要面临更大的市场需求,还要加紧技术升级,以能够满足国内芯片设计厂商的追求。而这都对国内半导体封测企业提出了新的要求。

另外一方面,面对封测领域价值的转变,还有一些企业在跨界涉足半导体封测业务,这对于国内的封测厂商来说也是另一种形式的挑战。在这种情况之下,国内传统封测企业如何才能巩固他们在市场中的地位,也是一件需要思考的问题。