“新基建”是与传统基建相对应,结合新一轮科技革命和产业变革特征,面向国家战略需求,为经济社会的创新、协调、绿色、开放、共享发展提供底层支撑的具有乘数效应的战略性、网络型基础设施。

其中“新基建”包括5G基建、特高压、城际高速铁路和城市轨道交通、新能源汽车充电桩、大数据中心、人工智能、人工互联网等七大领域。

本文将从行业定义、产业链全景、代表企业、产业发展现状规划以及产业投资热点等多角度深入分析新能源汽车充电桩行业。

1、新能源汽车充电桩定义及分类

电动汽车充电桩是安装于公共建筑(公共楼宇、商场、公共停车场等)和居民小区停车场或充电站内,根据不同的电压等级为各种型号的电动汽车提供电力保障的充电设备。

电动汽车充电桩的分类以安装地点分类与充电方式分类最常见。按照安装地点可分为公共桩,专用桩,私人桩;按照充电方式的不同可分为:慢充(交流充电),快充(直流充电),更换电池(换电)和无线充电。

2、新能源汽车充电桩行业产业链全景分析

——产业链全景图谱

充电桩全产业链涉及到上游充电桩及充电站建设及运营所需设备的生产商,包括充电桩和充电站的额壳体、底座、线缆等主要材料供应企业和充电设备生产商;充电桩产业链的中游为充电运营商,负责新时期充电桩的运营,充电桩下游的整体解决方案商,能够统筹上下游及客户需求,合理布提供整体的运营方案。

2)产业链强弱分布

(1)产业链上游

上游市场看——目前充电桩的上游行业主要为充电桩的生产和建设提供材料和技术支撑,以塑料、SMC复合材料(片状模塑料)、充电桩用不锈钢、充电桩线缆料及充电桩所用涂料、有机硅、导热材料、薄膜、润滑油等其它耗材为主要的供应材料。

同时电动汽车充电桩上游设备生产环节分为充电模块、充电枪、滤波装置、断路器、交流/直流接触器、直流熔断器等生产。相关报告显示,自2014年国家电网向民间资本开放电动车充电桩市场,一大批充电桩公司应运而生。由于设备技术门槛不高,产品差异化程度不明显,目前国内充电桩领域相关公司数量超过300家,供应商数量多。2018年,根据国家电网数据,其上游供应数据如下,整体看,上游企业供应能力集中度较高。

(2)产业链中游

中游市场看——目前我国国内充电设施运营已由早期的运营商主导模式拓展为运营商主要模式、车企主导模式、车桩合作模式、众筹模式、电动汽车分时租赁模式、公交车公司充电桩EPC模式、地产公司充电桩EPC模式等运营模式。

中游充电运营商是行业潜在入局者较难进入的一个交换,原因在于中游的成本大,需要一定的资金实力。据相关数据统计,充电机,充电模块为充电核心设备,占充电设施总成本的45%-55%。打造一个充电站的投资成本为250万元,转换设施成本在160万左右。

另一角度观察——全国充电桩、充电站的密度逐步提高,电动汽车车主充电的便利性也得到大幅改善。目前,市场中的充电运用商主要为第三方企业,同时部分车企、能源企业也涉足充电运营服务。据统计数据显示,截至2020年1月,充电基础设施运营商拥有充电桩数量最多的为特来电,共152106个;其次为星星充电,充电桩数量为130013个,仅上述两家运营商的充电桩布局数量超10万个。

(3)产业链下游

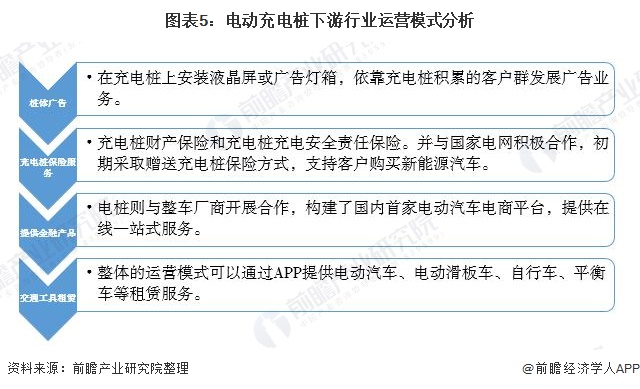

充电桩的下游行业以为充电桩建设提供整体布局解决方案的供应商为主。目前,涉及充电桩下游整体方案解决商的企业以主要为充电桩的运营设计有效的运营模式,以保障充电桩的充分利用和行业的发展,现阶段下游行业对充电桩发展的主要运营模式分析如下:

3、充电桩产业链各企业分布

充电桩市场产业链涉及到的主体包括充电桩设备生产商、充电运营商、下游整体方案解决商等;整体看,其产业链构成相对简单。

其中充电桩设备供应商主要有奥特迅、特锐德、科陆电子、许继电器等代表企业;而新能源电动充电桩运营商则主要有国家电网、特来电、普天新能源等企业布局;另产业链下游整体方案解决商主要有东方电子、电享、施耐德等代表企业,其三家市场份额较高;而其网络平台则主要有e充网、爱充网以及充电帮等代表企业,这一领域尚未形成稳定的竞争梯队格局。

4、中国新能源汽车充电桩建设现状及规划

整体看,新能源汽车充电桩受补贴退坡政策影响较大,近年来其充电桩也受新能源汽车补贴退坡政策影响,其保有量及车桩比增长均有所停滞。但长期看,充电桩行业因本身具有较强政策规划支持,其市场增长空间仍值得期待。

1)建设现状

——充电桩保有量情况

新能源汽车作为一项战略性新兴产业近年来获得了快速发展,备受瞩目,但是充电桩不足等原因造成的里程焦虑仍然是掣肘的“短板”,因此,其入选为亟待突破的新基建之一。

根据中国电动汽车充电基础设施促进联盟发布数据,截至2019年12月底,全国充电基础设施累计数量为121.9万台,其中,公共充电桩数量为51.6万台,私人充电桩数量为70.3万台。2020年1-2月,全国充电基础设施增量为2.6万台,其中公共充电桩增加1.5万台,私人充电桩增加1.1万台。

(2)充电桩区域分布情况

根据中国电动汽车充电基础设施促进联盟数据,截至2020年2月,江苏省公共充电桩保有量位居全国第一,公共充电桩保有量达到65827台。其次是广东省和北京市,公共充电桩保有量均超过6万台,分别为63507台和60829台。

(3)车桩比情况

根据新能源汽车的累计销量以及充电桩的保有量可以得出我国新能源汽车与充电桩的配比情况。2019年我国车桩比已经提升至3.50:1,较2015年的7.84:1已经有大幅的提升。其中,车与公桩比为8.25:1。

2)电动汽车充电桩收费情况分析

截至目前,除上海外,全国已有江西、南昌、沧州、青岛、合肥、南京、河北、扬州、济南、佛山、惠州、青岛、北京、运城、武汉、湖南等18个省市出台充电服务费标准。从下表可以看出,江西充电服务费最高,达到2.36元/千瓦时含电费),而青岛市的充电服务费最低0.65元/千瓦时。

充换电服务费的制定,让有意进入这一行业的厂家看到了机会,但对于消费者而言,可能增加一定的使用成本。充换电设施建设一直是制约新能源汽车推广的重要因素,而充换电设施建设的核心问题是充换电服务定价。电动汽车充换电设施用电的扶持,有助于加速充电设施建设,打破长期充电设施建设滞后对新能源汽车推广的限制。

3)行业政策

2019年3月,新能源汽车2019年补贴政策出台,各类车型的补贴退坡幅度都至少达到了45%,如果算上地方补贴退坡幅度就高达70%以上,大部分车企通过给车型升级的方式变相涨价,而燃油车市场由于需求低迷和清国五库存价格下降,导致电动车的性价比进一步被削弱。

按照这一政策,各城市调整了对新能源整车的补贴额度,与之相对应的是,各大城市开始积极发展充电桩,加大对充电基础设施的补贴力度,各地方政府均出台了新能源汽车基础设施建设与运营奖励政策。

具体来看,全国城市充电桩建设补贴政策大致可分为四类:一是按照投资总额或者投资额进行补贴,即按照投资总额或者投资额的一定比例对投资主体进行补贴的一种补贴方式,比如北京、唐山、贵阳、厦门等地;二是按照定额补贴,即对投资建设的充电桩根据种类的不同给予不同额度的直接补贴,比如山西晋城;三是按照功率补贴,即按照所建设充电桩功率大小的不同给予不同的补贴额的方式,比如深圳、南京;四是建设补贴+运营补贴,比如上海模式。

5、中国新能源电车充电桩行业投资热点

——新能源电车充电桩行业投资机会

新能源汽车按照下游分为公共采购和私人采购,基于对政策方向和政府决心的理解,前瞻判断2020年的采购将是政府和企业的双重需求导向,其中直流充电桩按照3:1配置(趋势看国内固定车位少,交流充电桩利用效率低,直流比例会持续提升),交流按照5:1配置。

2018年我国新能源汽车的销量为125.6万辆,需要直流充电桩42万个,需要25.1万个交流充电桩,按照国家电网充电桩招标价格(直流充电桩10万元/个;交流充电桩1.8万元/个)来测算的话,直流充电桩的市场约为420亿元,交流充电桩的市场约为45亿元,充电桩的市场约为465亿元。

2019年1-10月充电桩市场约为327亿元。按照《节能与新能源汽车产业发展规划2012-2020年)》,2020年我国新能源汽车生产达到200万辆,那么充电桩的市场将会超过980亿元;在中国汽车工程学会发布的《汽车产业中长期发展规划八大重点工程实施方案》中,到2025年,我国新能源汽车年产销达到700万辆,动力电池系统比能量达到350Wh/kg,新能源汽车产销占整体汽车市场的20%。

由此,按照上述测算2018年充电桩市场规模的方法,可以预测2025年充电桩的市场将会超过2400亿元。

2)衍生市场的繁荣

在新基建的加持下,充电桩将不再是独立、机械式的物理存在,将充电桩链接成网之后便具备了智能物联网的属性。可以产生各种汽车以及能源数据,这也为充电桩行业带来新的盈利模式。如通过智能充电网络,可以收集大量的数据,比如电池数据、用户的用车习惯等,这些数据在电池更换、二手车评价等一些活动商圈的增值将起到重要作用,也会衍生出一个巨大的充电桩后服务市场。

新能源电动充电桩上中下游企业

新能源电动充电桩上中下企业列表如下: