中芯国际本次初始发行数量为 168,562.00 万股,占发行后总股本的 23.62%。此次发行采用向战略投资者定向配售、向符合条件的网下投资者询价配售和向持有上海市场非限售A股股份和非限售存托凭证市值的网上社会公众投资者定价发行相结合的方式进行。其中,初始战略配售股票数量为8.43亿股,占绿鞋行使前本次发行总量的50%;网下初始发行量为6.74亿股,占绿鞋行使前本次发行总量的40%,网上初始发行数量1.69亿股,占绿鞋行使前本次发行总量的10%。

公告称,在剔除无效报价和最高报价后,参与初步询价的投资者为242家,配售对象为3928个;本次科创板发行剔除无效报价和最高报价后剩余报价拟申购总量为11110010万股,网下整体申购倍数为164.78倍。

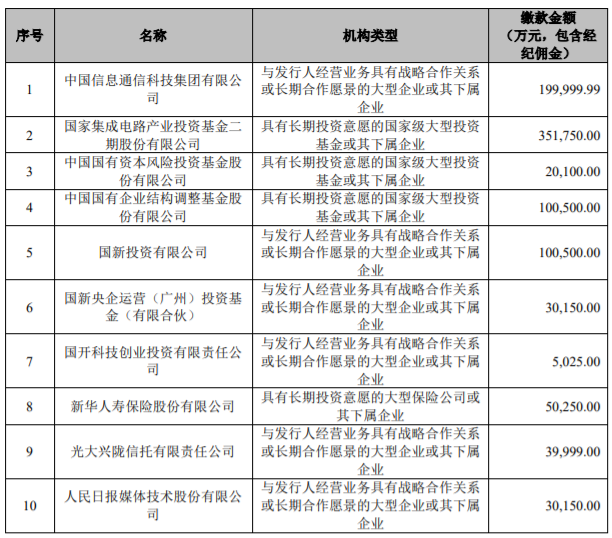

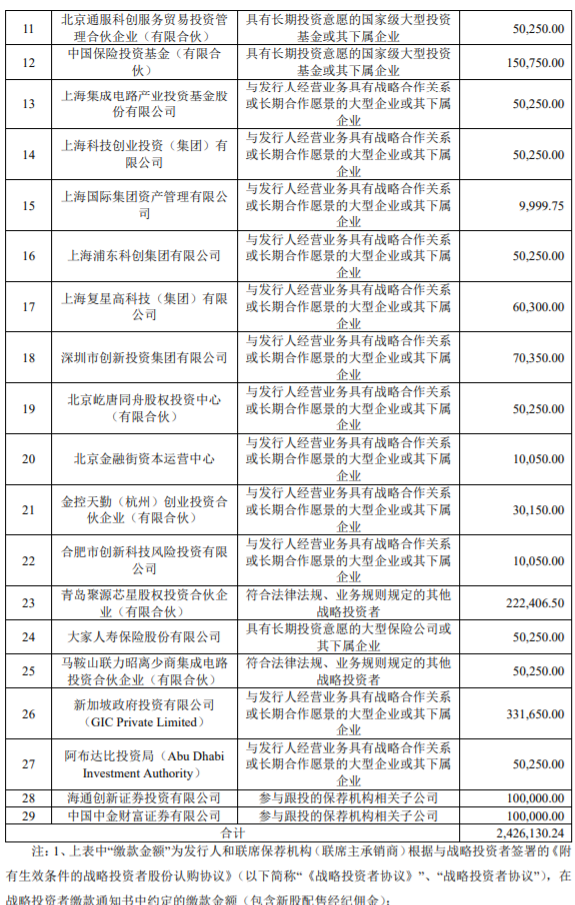

在战略配售方面,配售对象共29家,合计配售金额共242.61亿元。其中,国家集成电路产业投资基金二期获配金额35.175亿元,新加坡政府投资有限公司获配33.165亿元,青岛聚源芯星股权投资合伙企业(有限合伙)获22.24亿元,联席保荐机构相关子公司海通创投、中金财富获配股数均为3371.24万股。

值得注意的是,中芯国际此次采用PB估值方法。在剔除拟申购总量中报价最高的部分后,发行人与联席主承销商综合考虑发行人基本面、所处行业及可比公司估值水平等因素,协商确定本次发行价格为 27.46 元/ 股,截至2019年底,中芯国际净资产为435.73亿元,发行前市净率3.44倍,绿鞋行使前发行后对应的市净率为2.20倍,绿鞋全额行使后发行后对应的市净率为2.11倍。截至7月2日,可比公司静态市净率平均值为4.27倍,中芯国际发行价对应的市净率低于可比公司平均水平。

中芯国际披露,本次发行价格确定后发行人上市时市值(本次发行价格乘以本次发行后总股数) 约为 1,959.66 亿元(超额配售选择权行使前),2,029.09 亿元(超额配售选择权全额 行使后),满足招股说明书(申报稿)中明确选择的具体上市标准。