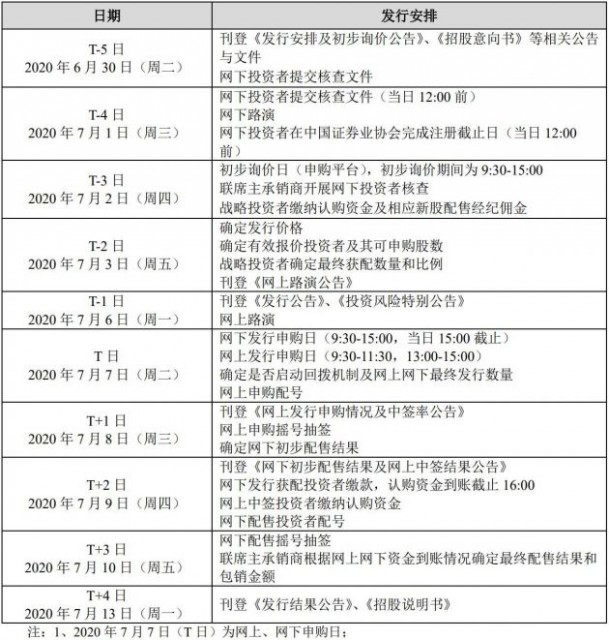

招股书显示,公司将于7月1日开启网下路演,7月2日初步询价,7月3日确定发行价,7月7日为网上、网下申购日(网上申购代码为“787981”),7月13日刊登《发行结果公告》。

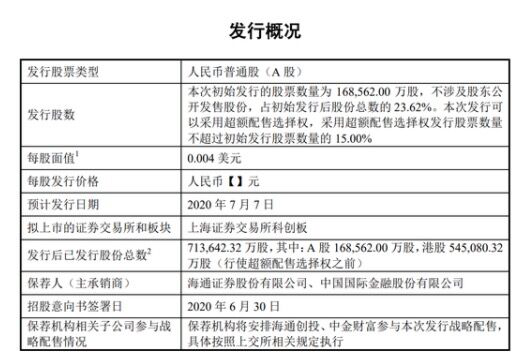

据悉,本次初始发行的股票数量为168,562.00万股,不涉及股东公开发售股份,占初始发行后股份总数的23.62%。本次发行可以采用超额配售选择权,采用超额配售选择权发行股票数量不超过初始发行股票数量的15.00%。预计发行日期为2020年7月7日。

招股书披露,近三年,中芯国际研发投入分别为35.76亿元、44.71亿元及47.44亿元,占营业收入的比例分别为16.72%、19.42%及21.55%。

集成电路晶圆代工是中芯国际主营业务收入的主要来源,近三年占主营业务收入的比例分别为95.94%、89.30%及93.12%。

申报科创板至今不到一个月,港股股价已涨46%

中芯国际是全球领先的集成电路晶圆代工企业之一,也是中国大陆技术最先进、规模最大、配套服务最完善、跨国经营的专业晶圆代工企业,主要为客户提供0.35微米至14纳米多种技术节点、不同工艺平台的集成电路晶圆代工及配套服务。

从6月1日申报获得受理到6月29日完成注册,在不到一个月的时间内,中芯国际的港股股价从18.18港元上涨至26.60港元,累计涨幅达到46.31%。

上交所官网信息显示,中芯国际的科创板上市计划由海通证券和中金公司共同保荐,拟融资规模为200亿元,这也是目前为止科创板申报企业中计划融资规模的最高纪录。