产业历史

回顾中国功率半导体行业的发展,大致可以划分为四个阶段:

拓荒时代:2000年后,中国的官方工程908华润微、909华虹转型,原来的制程较落后的产线,锁定了MOSFET等功率产品,此后沿着功率半导体的市场路线走。

本土联盟:2011到2013年,中国的功率半导体厂商,包括华虹、华润微等,先后开发出第四代、第五代IGBT工艺。在有了本土产能的保证下,2010年前后,国内市场崛起了一批纯设计商,如斯达、新洁能等。

群雄乱战:2017年至今,迎来了汽车功率半导体市场的群雄乱战阶段:

一批本土功率厂商上市,其中一些主业为二极管、晶闸管、MOSFET等产品,纷纷谋求转型价值更高的IGBT、碳化硅。

扩产战打响,英飞凌加强本土化,华虹、安世、士兰微、华润微纷纷上马12英寸产线,原来的纯设计商斯达定增募资20亿,建一个小型的高压特色工艺和碳化硅晶圆制造厂,向IDM转型。

在国际市场上,值得注意的是,汽车功率半导体的海外龙头,面对着产品同质化和激烈的成本竞争,开始重新调整经营模式。

赛道逻辑

我们会持续关注汽车功率半导体赛道,因为这是一个同时兼具新能源市场爆发增长潜力和功率半导体市场国产化替代的交叉赛道,一方面需要紧密跟踪整车市场,另一方面需要对半导体产业有很深的理解:

新能源汽车市场爆发式成长

电动汽车渗透率正快速提升。2014-2020 年,全球新能源汽车产量从54.9万辆增长至324万辆,年均复合增长率(以下简称CAGR)达42.62%,渗透率从0.61%增长至4.24%。国内市场新能源汽车销量从2014 年的 7.5 万辆增长至 2020 年的 136.7万辆,CAGR 达 62.22%,渗透率从0.32%迅速提升至5.40%,增速显著超过世界平均水平,是全球新能源车市场增长的主要动力。

2021年一季度,受电池成本下降、华为等巨头加速入场、微型车流行等因素影响,中国新能源汽车市场重新回到高增速轨道,实现销售51.5万辆,同比增幅3.5倍。乘联会官方人士预测,2021年新能源汽车200万销量只是保底,或许能达到250万辆的销售。

未来五年,新能源汽车市场还将维持快速增长。据招商证券预测,2021-2025期间,中国新能源汽车市场销量年均复合增长率将为34%,渗透率将从2020年的5.4%翻两番至2025年的20%,也就是工信部设定的目标。

全球新能源汽车市场方面,研究机构EVTank数据显示,2020年销量为331万辆,同比增长49.8%,主要受欧洲市场销量超预期影响。EVTank预计,2025年新能源汽车整体渗透率将超过20%,全球销量为1640万辆。

在电动车技术和产业链上,国内公司如比亚迪、蔚来等品牌影响力逐渐形成,对核心元器件本地化率需求旺盛。同时,汽车芯片对制造工艺的需求并不如消费电子那么高,40nm 以上的工艺应用较为广泛,国内厂商掌握这一区间的技术。

恰逢汽车业大范围“缺芯”, 国产化替代加速。据 AutoForecast Solutions 统计,截至 2021 年一季度,芯片短缺已致全球汽车市场累计减产115.7 万辆。2021 年 3 月26 日,蔚来汽车表示,由于芯片短缺,将临时停产 5 个工作日,第一季度交付量因此受到影响。汽车供应链此次“缺芯”教训深刻,为国产芯片加速导入提供了机会。

汽车市场对功率半导体需求大增

汽车从燃油向电动的转化,重塑了成本结构,也极大增加了对功率半导体的需求。与传统燃油车和弱混动力车相比,电动汽车少了发动机及周边系统,取而代之以三电(电池、电机、电控)以及周边系统(包括了车载DCDC、电空调驱动、车载充电器(OBC)等电力电子装置),还有配套的充电桩。这些都有赖于功率半导体对电的处理。

功率半导体是新能源汽车增量最大的半导体品类。根据麦肯锡统计,功率半导体从单辆传统汽车半导体的20%占比,提升至纯电动汽车半导体的55%占比,增长空间很大。英飞凌数据显示,单辆汽车的功率半导体价值(ASP),有望从传统燃油车的71美元,提升至全插混/纯电动车的330美元,增加了3.6倍。汽车功率半导体的市场规模,有望从2020年的45 亿美元规模,增长到2025年的92亿美元,CAGR为15%。

汽车功率半导体的国产化替代概念是最扎实的,有能力、空间大、意愿强。国内公司产品实现了全覆盖,包括了分立器件、MOSFET、IGBT和碳化硅等。尽管如此,在各个细分市场,外国巨头的市场占有率仍然普遍是80%左右,替代空间广阔。大型汽车企业缺芯停产等事件频发,促使下游系统、整机厂商提高供应链安全意识。

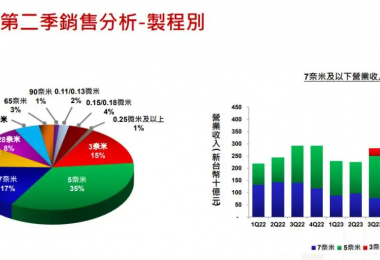

汽车功率半导体产能集中在8英寸、40nm制程以上,国外厂商在这一区间集中退出,中国大陆即将在2021年拥有最多的8英寸产能。

日本和北美地区近年来持续关闭 8英寸及以下晶圆厂,退出技术成熟、毛利相对较低的芯片产品领域。据IC Insights 数据,2009-2017年,全球共关闭了92座晶圆厂,其中 8英寸及以下的中小尺寸晶圆厂占 90%,日本及北美地区是中小尺寸晶圆制造产能退出的主要区域,其中日本关闭了 34 座晶圆厂,北美关闭了30座晶圆厂。

而受益于新能源汽车和充电桩需求的快速提升,汽车功率半导体对8英寸产能需求强劲。以车用IGBT为例,预计2025年,全球所需的8寸晶圆量达169万片,较2020年增长 5.4 倍,晶圆制造需求缺口巨大。Semi预测,2021年中国大陆地区8英寸市场份额将占全球18%,领先于日本和中国台湾地区的16%,这为发展功率半导体提供了充足产能。

汽车功率半导体看两个核心指标

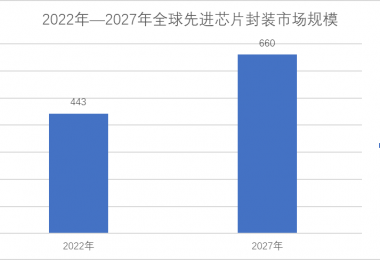

功率半导体是关于电力处理的芯片,其产品差异化主要来源于三个方面:一是基于系统know-how理解的设计能力。二是前端制程的差异,即晶圆制造环节的工艺水平差异。三是后段制程的差异,即芯片封装工艺水平的差异。第一个要素和后两个要素紧密镶嵌在一起,难以分割。

三点综合起来可以概括为,产能优势,即:

具备丰富经验的工程师,在工厂中打磨设备工艺,优化芯片各项参数精度,能够大批量高良率产出芯片。

因功率半导体价值链较短,国际大厂不愿意外包晶圆制造或封测,IDM 模式,即设计、制造和封测三合一的模式,是功率半导体的主流。

相比于功率半导体,CPU、GPU等处理数字信息的逻辑芯片(可以简单理解为处理电脑0-1二进制信息的芯片)产品的价值链构成更长,设计流程、软件、IP、系统 know-how 的理解、前端晶圆制造、后端封装共同创造了芯片的附加值,每个环节都有独立的厂商和生态。

再具体到汽车业,车规级半导体的要求一般是:

1)工作环境更为恶劣:相比于消费芯片及一般工业芯片,汽车芯片的工作环境温度范围宽,介于-40至155摄氏度,高振动、多粉尘、多电磁干扰;

2)可靠性安全性要求高:一般的汽车设计寿命都在15年或20万公里左右,远大于消费电子产品寿命要求。在相同的可靠性要求下,系统组成的部件和环节越多,对组成的部件可靠性要求就越高。

3)车规级芯片认证流程长。一款芯片一般需要2年左右时间完成车规级认证,进入车企供应链后一般拥有5-10年的供货周期。

总结起来就是,高可靠性导致高认证门槛。

汽车功率半导体行业,横跨功率半导体和汽车两个行业。要从行业发展中受益,需同时满足两个基本条件:产能优势和认证优势。

具体来说,先看满足的是什么汽车整机产品,再看三点:

单机功率半导体值:一辆车、或一个充电桩装多少价值的功率半导体;装配比例:在同类的所有功率半导体中,具体公司的产品装了多大的比例;装车量:上了多少辆车。

简单来说,收入=装车量*单车功率半导体价值*装配比例

汽车功率半导体厂商对接的整机价值越高,三个指标(装车量、单车功率半导体价值、装配比例)越高,机会越大。