合康新能(300048.SZ)2023年经营业绩预计出现大额亏损。

1月22日晚间,合康新能披露了2023年度业绩预告,预计2023年度出现亏损,实现归属于上市公司股东的净利润为-1.85亿元至-2.40亿元,扣除非经常性损益后的净利润为-1.72亿元至-2.27亿元,两项均出现大额亏损;此前的2022年度,合康新能归属于上市公司股东的净利润和扣非后净利润分别为2564.33万元和2001.20万元,均为正数。

在业绩预告中,合康新能对其2023年度业绩变动的原因做出了说明,认为受多种因素影响。合康新能于2023年下半年调整战略布局,聚焦核心业务,对非主营业务逐步进行关停并转,加强高低压变频器自研自产业务、户用储能自研自产业务、分布式光伏EPC三大主营业务的能力构建与市场拓展。

2023年7月新设合肥子公司,一方面,四季度公司开办、人员招聘、人员薪酬等管理费用投入增大,增加了费用开支;另一方面,分布式光伏EPC业务收入快速增长,公司整体业务结构发生变化,综合毛利率有所下降。

合康新能2023年持续加大研发投入,2023年9月设立苏州研发基地,大力度引进专业人才,加快核心产业的技术研发,加大投入研发测试设备及实验室设施,研发费用及管理费用大幅增长。同时,公司于2023年四季度加大投入新设备及改造原生产制造设备,费用投入增大。

2023年上半年户储海外主要市场需求端发生较大变化,行业渠道库存高企,国内厂家加大终端去库存力度,推广促销投入及降价力度加大。由于公司前期采购其他厂家户储产品进行对外销售,其备货周期长,库存风险较大。四季度公司果断对以往采购的户储库存进行折价清理出售,影响当期利润。

裁员或也对合康新能2023年经营业绩产生影响。合康新能在业绩预告中披露,第四季度其针对高低压变频器业务的人员组成结构不合理,进行组织精简及人员优化,增加了人员优化费用支出。组织精简及人员优化很可能包括裁员。

此外,第四季度合康新能对SVG业务彻底关停,出售了SVG生产设备及已备原材料,导致损失;合康新能认为其2023年的非经常性损益对净利润的影响金额约为-1300万元。

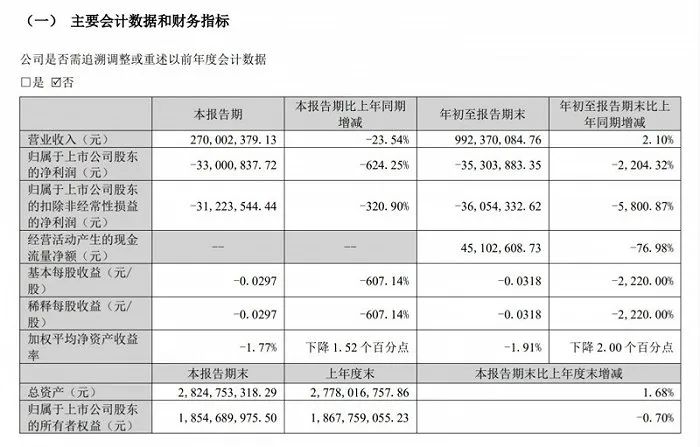

在合康新能披露的2023年三季报中就已经能够看出其今年经营业绩欠佳。三季报显示,前三季度的营业收入为9.92亿元,同比增长2.10%;虽然收入增长,但是归属于上市公司股东的净利润为-3530.39万元,同比下降了2204.32%;归属于上市公司股东的扣非后净利润为-3605.43万元,同比大幅下滑5800%。

值得一提的是,相较于2023年度业绩预告的归属于上市公司股东的净利润亏损1.85亿元至2.40亿元,前三季度已经实现的归属于上市公司股东的净利润亏损得还不算多,第四季度的亏损或在1.5亿元以上,是全年亏损最多的一个季度。

2023年前三季度的亏损也超过2022年全年实现的归属于上市公司股东的净利润2564.33万元。实际上,自从2020年度合康新能归母净利润巨亏5.15亿元之后,不管是2021年度的盈利5025.90万元还是2022年度的盈利2564.33万元,均难以补偿此前的巨额亏损。2023年前三季度亏损且全年业绩预计大额亏损,也让合康新能的经营业绩显得“一蹶不振”。

截至2023年9月末,合康新能的第一大股东为广东美的暖通设备有限公司,实际控制人为何享健。广东美的暖通设备有限公司的控股股东为美的集团(000333.SZ),间接控股股东为美的控股有限公司。合康新能是何享健通过美的控股有限公司控制的上市公司之一。2020年上半年,广东美的暖通设备有限公司通过受让股份和受托股份表决权委托而“入主”合康新能,由此“美的系”新增一员。

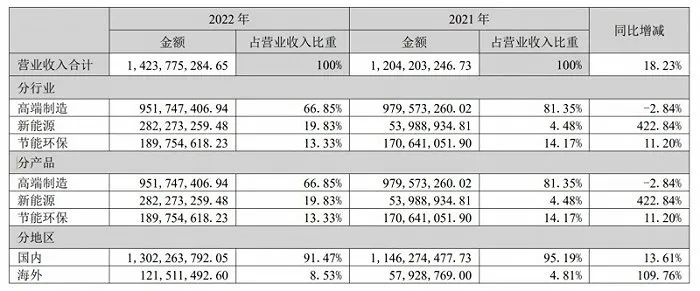

合康新能主营业务包括高端制造、新能源、节能环保三大板块。其中,高端制造业务主要产品包括高压变频器、低压变频器等;新能源业务主要包括光伏EPC业务、户用储能业务;节能环保业务主要是垃圾填埋气利用及垃圾综合处理、工业余热余能利用、难降解污水处理、工业节能改造、燃煤电厂超低排放等领域相关解决方案,以及光伏电站运营发电业务。

近年来,合康新能的高端制造业务收入占比均保持在第一位,是营业收入的最大来源,不过出现占比下降的迹象。2021年和2022年合康新能的高端制造业务收入分别为9.80亿元和9.52亿元,占营业收入的比重分别为81.35%和66.85%,不管是收入金额还是比重,2022年度均呈现下滑。

2023年上半年,合康新能的高端制造业务收入为3.63亿元,和上年同期的4.50亿元相比,减少了19.45%,占营业收入的比重也由上年同期的72.77%下降至50.21%。正如2023年业绩预告中合康新能所述,于2023年下半年调整战略布局,聚焦核心业务,对非主营业务逐步进行关停并转。这一调整究竟效果如何,还有待观察。