“2030 年前实现碳达峰,2060 年前实现碳中和”是党中央经过深思熟虑作出的重大战略决策,正驱动电器设备市场向低碳化、智能化、数字化方向发展,也推动着低压电器不断向前变革与发展。

根据中国国家统计局18日发布的数据,2023年第一季度国内生产总值(GDP)284997亿元,按不变价格计算,同比增长4.5%,比上年四季度环比增长2.2%。随着社会繁荣健康发展以及人民生活水平的不断提高,全社会用电需求逐年攀升,将会进一步释放低压电器市场。

01

行业扫描

把握低压电器行业发展的基本盘

随着宏观经济的平稳发展,固定资产投资将不断增长,工业生产总值与用电量也将稳定提升,为低压电器行业发展带来持续的业务机会。根据数据显示,中国低压电器行业市场规模2025年将突破1200亿元。

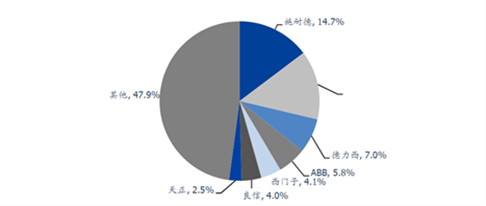

从国内低压市场TOP5品牌的市占率来看,以正泰为代表的国产龙头正在挤占外资企业市场,并逐渐抬升市场份额,压缩中小品牌外资企业。但是以施耐德为代表的强势外资品牌,仍然能够固守自己的领域和份额。

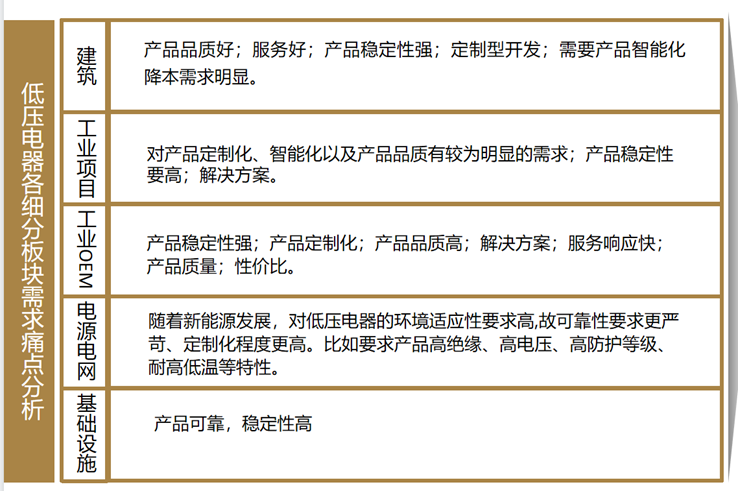

从细分市场看,建筑、工业项目、电网、工业OEM、基础建设、个人用户等细分领域,对应市场占比分别约为38%、19%、15%、14%、11%、3%。总体来看,电网、建筑行业、工业项目等领域稳步增长的趋势最为明显。

2021年我国低压电器市场份额分布

建筑:“城市化率”稳步提升,有望延续建筑板块高景气

“十四五”规划纲要提出,到2025年,我国常住人口城镇化率提高到65%。城镇化率的稳步提升,将增加住宅、办公楼、商业营业用房等需求,有效支持低压电器行业的可持续发展。

工业项目:智能化、数字化迫在眉睫

外资在工业项目上表现强势,如施耐德、ABB、西门子等,在石油石化、钢铁冶金等在传统工业项目领域表现相对较好,国产替代仍旧有较大空间。不过,受益于国内支持先进制造业的扩张,电动化将有利于绕开我国工业基础较为薄弱的环节,推动电力电气设备企业市场走高,实现智能化和数字化布局。而且,工业用电占全社会用电的比例可达60%以上,一直是我国最主要的电力消耗领域,也是拉动低压电器行业增长的重要驱动力。

工业OEM:传统OEM持续下行,电池、印刷少数领域逆势增长

传统OEM持续下行,电池、印刷等少数领域逆势增长。OEM行业的主要下游细分市场如机械工具、半导体、电池、纺织、包装等,市场需求规模较大,电梯、印刷、制药等下游也有不同程度同比增长。

随着国家加大对以5G、人工智能、物联网等为代表的新基建投入,建设智能配电网络、实施数字化转型已成大势所趋。低压电器是决定配网自动化、智能化的关键元器件,智能配电领域未来将产生可观的低压电器需求。

基础设施:基建设施强劲增长动能,为低压电器行业增长添动力

从低压电器下游需求来看,以轨道交通、数据中心、信息通讯、充电设施等为代表的新基建相关行业向好趋势持续,体现了基建设施强劲的增长动能。2021年,整体基础设施市场规模达到108.1亿元,主要来自于新基建领域的贡献。

02

6大洞察判断

深挖低压电器行业发展本质

企业要制定出准确的发展战略,必须对行业发展进行把脉,精准洞察出行业发展本质。

通过对低压电器行业的深入研究,欧赛斯做出以下5大核心判断:

判断1:

内外资品牌在S1-S3市场竞争激烈

但深耕细分领域有机会突围

强势外资品牌占据着S1市场,价格有下探趋势,在S3的通用产品市场,德力西通过价格战,令国产品牌备受困扰。原本在S3市场的品牌,通过产品升级频繁试探S2市场。对于企业来说,只有深耕细分领域,构建竞争护城河,才能够跳出同质化竞争。

判断2:

行业增长的驱动力由渠道分销能力向行业解决方案的服务力转变

分销渠道的深度与广度,驱动了行业的上一轮增长,造就了正泰、天正。随着产业升级需求的加强,通用型产品已经无法满足客户需求。良信在直销服务能力升级的带动下,通过为客户提供更为全面和深入的行业解决方案,已经迅速且成功地完成了产业转型。

判断3:

国内头部企业本质上是同质化竞争

产品趋同,渠道趋同,服务趋同……国内头部企业的业务发展模式正在相互融合,本质上是同质化竞争,企业需要在趋同的过程中,找到差异性价值点,突破同质化竞争局面。

判断4:

业务由产品/价格驱动转向价值驱动

- 直销:简单的产品需求向服务响应、产品解决方案、高品质等转变

- 分销:简单的价格政策向品牌力的拉升作用和业务转型的赋能作用转变

- 对企业来说,只有贴近渠道/终端,提升解决方案能力,才能为客户创造更大价值。

判断5:

马太效应显现,专用型市场迎来发展

未来低压电器市场向专用型市场集中的三大原因:

- 新能源、智能电网、5G、IDC等新兴高端制造行业,对产品品质要求较传统地产等领域相对更高;

- 行业向头部集中,马太效应显现。下游地产、通信、光伏等行业逐步向头部企业集中,上游低压电器供应商随之偏向供给头部公司;

- 中低端整合加剧,竞争格局优化。对于企业来说,打造灯塔型标杆案例,能够有效提升企业行业地位。

判断6:

企业发展需要找到自身的生态位

企业在行业的生态位主要可以分为三类:

- 产业生态构建者:如华为、小米等,能够构建完整的商业闭环;

- 产业生态附庸者:绝大多数中小企业,依附于既有生态开展业务;

- 超生态企业:行业冠军与多种行业领导者合作,如宁德时代。

对于低压电器企业来说,只有在行业里准确找到自己的位置,并为之持续努力,才能打破企业发展困境。

03

低压电器企业如何从0到1

1、定位准

找到企业核心优势,进行品牌差异化定位

品牌定位就是建立一个区别于竞争对手、并符合消费者心智认知与需要的形象,目的是在消费者心中占领一个有力的位置。简单来说,品牌的差异化定位就是要像钉子一样钉入消费者的心智。如王老吉的可降火凉茶,格力的“空调专家”认知,小米在中低端市场中青年良品手机的品牌形象。

品牌在进行定位过程中,需要从区别竞争对手,满足消费者需求以及企业自身的优势三大方面去考虑。总之就是希望顾客感受、思考和感觉该品牌不同于竞争品牌的一种方式。

比如对于低压电器来说,不同细分行业客户的需求主要是产品品质稳定、产品性能一致、性价比高、行业龙头企业、成功案例、白名单、客情关系好、服务能力强、解决方案能力强、研发技术能力强、采买便捷等。

企业需要结合客户这些需求,再考虑竞争对手有的、企业自身拥有的优势,寻找三者交集点,找到企业自身拥有且对手无法复制的核心优势进行放大,并将其融入到品牌定位中。

2、主抓大客户

抓行业大客户,打造灯塔型案例

低压电器行业的客户,可以从上至下主要分为三类:

- 高端客户群

这一类客户不仅是行业领袖,也是行业标准的制定者,他们的产品使用标准成为下一层客户群学习模仿的模式。作为核心客户群,贡献出极高的利润率;

- 中上客户群

这一类客户群体占比比较大,通常是行业领袖的调整者、行业的进取者,自信可以不断提升行业地位。他们是企业的目标客群主体,贡献中等利润率;

- 基础客户群

通常是行业的追随者和补缺者,受到压缩成本驱动作用,追求产品性价比,为企业贡献基础的利润率。

这三类客户群从下往上,都在效仿和学习高端客户群,高端客户群起到产品使用灯塔型释放作用,能够引领主客群体的购买选择,而且20%的核心客户群产生80%的品牌利润率。

对于企业经营的启示:抓住行业头部客户,不仅可以快速提高企业利润,还能通过标杆案例的打造,起到快速引流的作用。

3、前瞻战略

先客户和行业一步布局市场

对于低压电器行业企业发展来说,谁抓住行业机会主导权,谁就拥有市场话语权。

以房地产行业为例,前几年,房地产的不断发展,为低压电器带来巨大的市场增量。但是,近些年来受房地产政策影响,相关板块的低压电器产品需求呈现出波动现象。良信、正泰则通过在新能源提前布局,带来了巨大的市场增量。

事实告诉我们,只有拥有前瞻性战略眼观,先客户和行业一步抢先布局市场,才能享受到时间红利 ,引领行业。