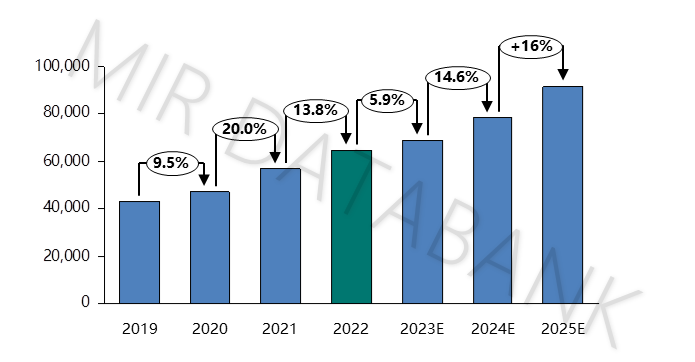

在过去的一年里,中国半导体市场受全球经济疲软、消费电子产品需求下降导致半导体产品供大于求等因素影响,行业进入了一个下行周期。但是,半导体上游的半导体制造材料市场由于受到供应链传导的“时滞”效应的影响,上一轮市场爆发仍在带动其需求明显增加,该形势一直持续至2022年。但随着供应链慢慢将下游的不景气传导到上游,2023年半导体材料市场将迎来一个比较明显的调整过渡期。

2019-2022年中国大陆晶圆制造材料细分市场规模(单位:百万元)

(数据来源:MIR DATABANK)

扩产、涨价

在中国大陆,晶圆厂扩产,带动材料市场发展,其背后其实有一股推力:随着晶圆制造向更先进制程迈进,晶圆厂在相同尺寸晶圆上,先进制程工艺节点的芯片相比原先制程的芯片售价要高出 7000 多美元。而售价提升的背后是每片晶圆消耗的相关成本的提升,除了建厂和相关设备的固定投资之外,元器件和半导体制造材料、人才、日常运营投入等其他成本也非常高昂,尤其是材料方面,需要湿电子化学品的纯度更高、数量更多,硅片的价格更贵、尺寸更大等。

从细分市场来看,硅片作为晶圆制造工序的最基础材料,仍是整体市场中份额最大的材料,占所有晶圆制造材料的31.2%。

从市场内部的发展来看,2020年硅片出货量虽然有所增加但其价格却有所下跌,导致整体市场的销售额仅与2019年持平,到了2021年价格明显回升,市场销售额快速增长约13%,却发现仍不能满足晶圆厂扩产带来的需求。

因此,2021-2022年全球主要硅片厂信越、环球晶圆积极规划扩产蓝图,中国大陆的硅片厂商如沪硅产业、立昂微等也在加紧准备扩产,其势头丝毫不逊色于外资企业。根据MIR 睿工业了解到,上述公司的扩产项目多数将在2023-2024年投产。

国内外主要硅片制造厂扩产计划(部分)

(信息来源:MIR DATABANK)

值得一提的是,除了产能的扩充之外,头部硅片厂商如信越、环球晶圆、胜高等,在2021-2022年,也基本完成了对硅片产品的提价,提价范围在15-30%之间。

2022年,半导体行业下游高性能计算和5G通讯领域的需求增长,各晶圆厂不断扩大产能,特别是芯片向更先进节点技术的持续过渡,将带动晶圆制造过程中的涂胶、曝光、刻蚀、抛光研磨步骤的增加和技术难度的上升,在这些工艺制造步骤中相应需要的材料也随之增加,特别是光掩膜、电子特气、抛光材料都属于高端消耗品,会因此翻倍增加需求。

上述材料中,电子特气在半导体制造材料中应用需求较多,市场份额仅次于硅片。2022上半年俄乌冲突爆发,由于交战双方均是全球重要的特种气体输出国,因而冲突爆发也曾一度带来了部分气体供应不足和价格波动,一定程度上影响了该市场发展。

掩膜版目前主流的晶圆厂均有自主配套生产的能力,成为拉动掩膜版增长的主要动力;独立的第三方掩膜版厂商市场份额仅占整体掩膜版市场的30-35%。随着各大晶圆厂在上一轮扩产周期中规划的项目慢慢落地,掩膜版的需求也将进一步扩大。

光刻胶、CMP抛光液市场受先进制程影响较大,14nm及以下制程产能的增加以及3D NAND技术,均带来了相关工艺步骤的大量增加,市场规模增速相对较快。

禁令与国产化

伴随着中国半导体市场规模足额来越大、产业链越来越完善、核心技术持续突破,产品越来越高端化,使得中国半导体产业这块蛋糕越做越大。但过去一年中外部环境对国内半导体环境造成了不小的打击,以美国为首的西方国家对中国进行半导体禁令,并且妄图通过“芯片法案”进一步打压中国大陆半导体产业的发展,这无疑给了中国大陆内部产业发展造成了巨大压力。

2022年10月7日,美国商务部发布多项对华芯片出口管制措施,美国企业生产的先进半导体生产设备必须获得美国商务部的许可证才能向中国出口。禁令公布后,泛林集团、应用材料等暂停了对中国相关产品的出口和技术支持。

2022年8月,美国商务部发布多项对话对华禁令,主要包括EDA/ECDA软件、氧化镓半导体材料、金刚石材料等。美国此次针对相关芯片设计软件的限制,或将影响芯片厂商的产品开发。同时,氧化镓半导体和金刚石材料的限制将对新一代半导体产品的研发产生影响。这两项都有可能间接影响到半导体材料市场的增长。

为了避免中国半导体制造材料产业发展被禁令束缚住,国内政策大规模支持半导体及其相关产业链的发展,其中十四五规划更是明确强调发展半导体及其制造材料等相关产业对国家发展的重要性。总而言之一句话:半导体及其制造材料的国产化进程势在必行。

尽管到2022年,中国大陆主要的晶圆制造材料国产化率仍然较低,普遍在40%以下,部分关键材料如光刻胶仅11%, 但国产半导体材料企业在2021年底和2022年期间进行大批的认证测试,加快量产和批量应用的进程,并且产能也在同时建设当中。国内晶圆厂也愿意提供更多的试错机会,像晶瑞电材、南大光电、安集科技等优秀企业,在半导体材料国产化的技术突破道路上做出了重大贡献。预计到2023-2024年各品类半导体材料产品尤其是掩模版、光刻胶等均可实现突破。

国内半导体制造材料公司国产化进程(2022上半年)

(信息来源:MIR DATABANK)

一个比较突出的例子是,中国大陆CMP抛光液市场,在2019年之前Cabot占据绝对优势,以安集科技为首的国产品牌,市场占比不到15%,其他份额主要被日本品牌如昭和电工材料(原日立化成)、FUJIMI等占据。而安集科技在2019-2021年间,基本完成了抛光液的大规模客户验证,出货量提升明显,在市场上的份额也明显增加至25%左右,一跃成为该细分市场第二大公司。

在内资头部企业持续横向拓展其他材料产品,带动其他中国本土企业也积极布局、加大投入,比较典型的,如鼎龙股份,之前以抛光垫业务为主,现在也已布局CMP抛光液产品,2022年已开始在主流厂商处取得订单;上海新阳,之前以各类清洗液产品为主,现在也已布局CMP抛光液产品,其硅/氧化硅CMP抛光液在2022年已通过客户验证取得批量订单。多个本土厂商积极布局,已取得成效,未来大规模放量,预计到2025年,CMP抛光液本土化率或将达到40%。

在半导体制造材料行业中情况都大抵如此,因为行业内部很细分,因此想进入的玩家会越来越多。中国半导体制造材料的突破未来一定是主打“火车头”带领,后面“车厢”跟上的策略。由此不难看出,当下半导体制造材料国产化的目标之一应是努力培育出各领域中的龙头企业,使之具备能够与外资抗衡的实力。

结语

回望2022无论是大举扩产的“狂欢”还是大势所趋的国产化替代,对于整个半导体材料行业来说皆俱往矣。展望未来,MIR 睿工业预计2023年一直到2024年,伴随行业周期性恢复、近两年计划新建的晶圆厂陆续投产,中国半导体制造材料市场将迎来一个比较明显的从调整到复苏的过渡期。届时中国市场,晶圆制造材料占比将超过50%,晶圆厂的持续大规模扩产以及制程不断先进化会释放大量晶圆制造材料需求,晶圆制造材料占比或将进一步扩大,这对于该市场中大大小小的玩家来说将是一个振奋人心的消息。