功率半导体是主要处理电压和电流,包括变频、变压、变流、功率放大和功率管理等,为系统提供所需电能的一类电子器件的总称。功率半导体在各类应用都是必需的部分,但是很多时候只是作为配角存在。例如在人工智能领域,大众关心的永远是各类提供算力和带宽的CPU,GPU,FPGA和ASIC等,很少有行业之外的人士想去了解如何高效率的提供这些器件所需的几百上千安培的电流。因此,功率半导体公司在科技产品中往往只是无名英雄,甚至有时被称为“Necessary Evil”(不得不做之事)。

从公司的估值来看,功率半导体公司也低于同等规模的其他类型半导体公司,例如,英飞凌作为功率半导体的头部企业,其市销率(Price-to-sales,PS)远远低于数字和模拟芯片类企业如德州仪器,亚德诺半导体和Skyworks等。

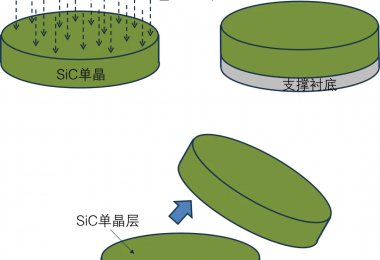

第三代半导体相关功率原厂的一些数据(大图在文后)

来源:公众号 01芯闻

第三代半导体对估值的影响

进一步来看,功率半导体几家领军企业英飞凌、意法、安森美、闻泰(安世)和罗姆等都是集芯片设计、芯片制造、芯片封装和测试等多个产业链环节于一身的IDM(Integrated Device Manufacture)。因为IDM模式需要大量的产线工人,这些公司的员工人数都超过了万人。虽然这些领军企业都涉足了近几年大热的第三代半导体,并在碳化硅或者氮化镓市场上占据了不错的位置,但是市销率只在2.5到5倍之间。

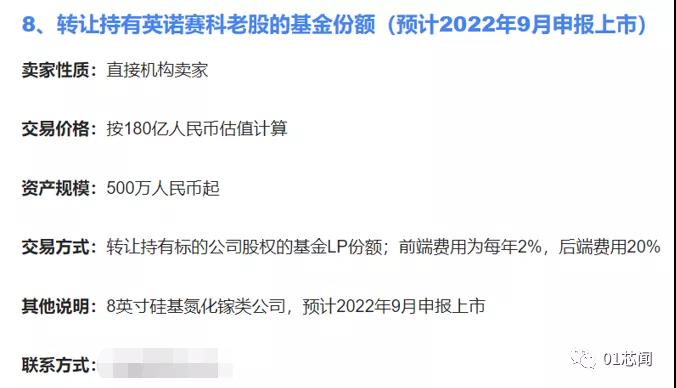

然而,同为IDM的科锐半导体(Wolfspeed)虽然还处于赤字阶段(详见《山重水复疑无路——科锐2022财年第1季度财报分析》),但是因为专注于碳化硅衬底和碳化硅器件的研发与生产,其市销率可以达到之前几家综合性IDM的5-10倍。国内的氮化镓领军企业英诺赛科(InnoScience)也是如此,因为其在第三代半导体中的另一重要分支氮化镓器件上获得了较为领先的地位,其估值达到了29亿美元(根据最近的股权交易信息),市销率在100以上。由此可见,资本市场对第三代半导体有特别的偏爱,溢价较高。

英诺赛科的股权交易信息

来源:36kr

碳化硅衬底供应商GTAT也受益于此。因为苹果手机蓝宝石屏供应事件, GTAT在2014惨遭纳斯达克退市,险些进入破产清算阶段。其后公司在新CEO Greg Knight的领导下重整旗鼓,重金投入6寸碳化硅衬底生产。这一举措在今年八月份获得回报,安森美以4.15亿美元现金收购了该公司。按照公司透露的每季度3百万至4百万美元的营收,这次交易的市销率达到26倍。再结合科锐半导体的市销率,可以看出资本市场对专注于碳化硅生产的半导体器件和材料企业的估值达到其年销售额25倍左右。

无晶圆模式加第三代半导体

除了上述几家具备生产能力的公司外,也有一些企业通过无晶圆模式(Fabless)涉足第三代半导体。

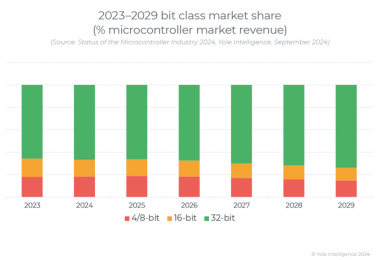

在笔者之前的文章《求稳更要求变,半导体两巨头的基业长青之道》中提及,根据麦肯锡的研究,五大类半导体企业占据了行业的大部分利润,其中无晶圆企业即为其中之一。从另一方面来说,无晶圆模式的半导体原厂固定投资少,折旧小,公司的财报EBIT和运营利润率较同类IDM企业高,因此公司的估值也较高。例如Power Integrations的大多数产品线与英飞凌和安森美等大型功率半导体企业同台竞争,推出的氮化镓器件也非独此一家,但是因为采用无晶圆模式,Power Integrations的市销率与较大的竞争对手相比,高出了80%-200%。

再来看营收也超过10亿美元的芯源系统(MPS)。该公司通过特殊工艺以及Fabless模式起家,市值增长极快,目前已经把营收超过该公司4倍的安森美拉在身后。因此许多IDM厂商也在往无晶圆模式靠拢,比如安森美新任CEO Hassan El-Khoury提出的Fabliter模式。不仅如此,芯源系统近期收购了一家设计耐辐射碳化硅器件的种子轮初创企业LogiSiC,并任命其创始人为公司的碳化硅技术总监,由此看来芯源系统也要在碳化硅功率器件领域进行布局。如果成功,可以预见公司的市值将再加上资本市场对第三代半导体的溢价。

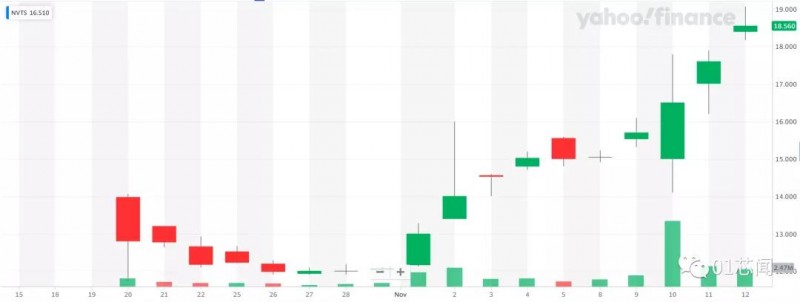

纳微半导体就是这样的例子,该公司采用独有的氮化镓IC技术获得了前二的市占率,并通过台积电代工生产降低了资本支出。今年10月20日,纳微通过特殊目的收购公司(SPAC)登录纳斯达克,成为氮化镓第一股。按照11月12日的最新市值,以及公司预计的2021年营收目标,纳微的市销率达到70倍,远高于其他功率半导体上市企业。不过随着公司销售额在未来的快速增长,预期市销率将逐渐回归到正常水平。但是考虑其第三代半导体的领先地位和无晶圆商业模式,纳微的市销率可能仍将高于业内其他的综合性IDM。

纳微在上市以来的股价变化

来源:Yahoo!Finance

与此同时,其他的第三代半导体初创企业也在陆续进入发展的快速通道。市场传言另一家较大的氮化镓初创企业GaN System也在寻求通过SPAC上市。碳化硅初创公司UnitedSiC则在这个月加入了射频(RF)和无线连接领域的领军企业Qorvo,成为其扩大Qorvo在电动汽车、工业电源、可再生能源和数据中心领域影响力的重要组成部分。国内聚焦于碳化硅器件的初创企业瞻芯,也在去年底的A+和A++轮融资上获得了超过1亿美元的估值,预计今年将进一步提高。

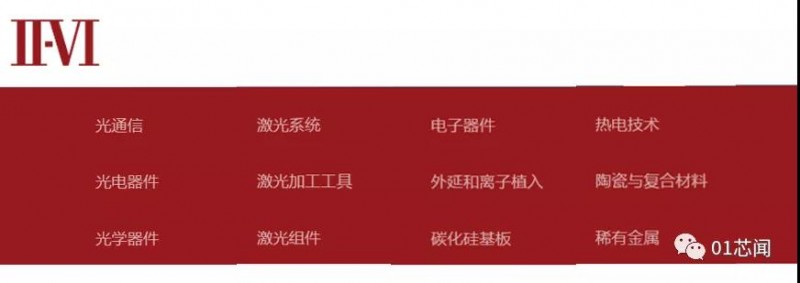

当然,也有少数的特例,比如碳化硅衬底供应企业II-VI(贰陆公司)。该公司在碳化硅领域不断加码,不仅为碳化硅项目重金购置了设备,还陆续收购了数家相关公司。虽然其为碳化硅衬底供应方面的头部企业,但是II-VI的市销率却远远低于其他企业,笔者认为主要原因是II-VI的产品线极其复杂,既包含各类器件和材料,也包括生产加工设备,甚至还供应稀有金属。如果II-VI能将碳化硅衬底产品线分拆,这个部分的估值将大大提高。

II-VI的产品组合

来源:II-VI官网