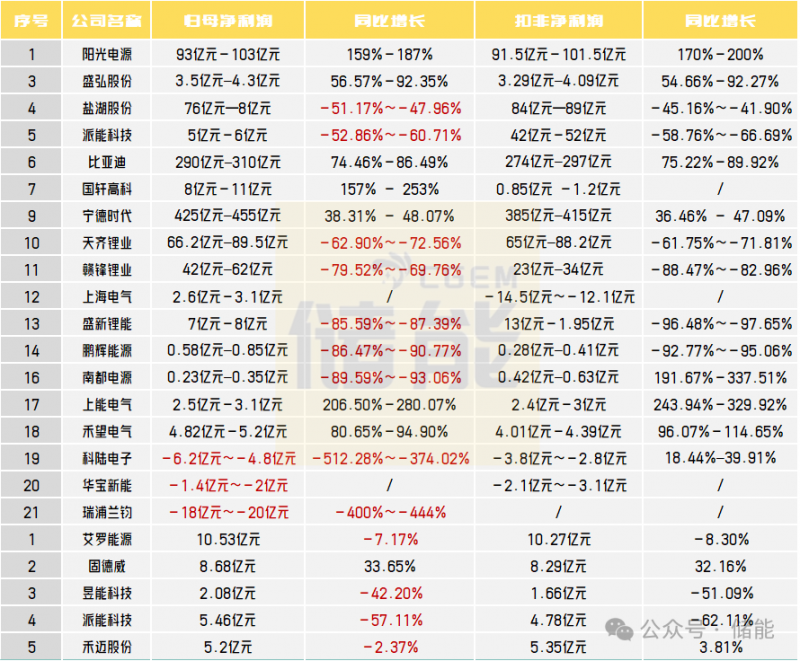

伴随着2月的结束,也标志着北交所、科创板上市的储能相关企业在陆续完成了2023年度的业绩快报披露工作。这也是继业绩预告后,也是在正式的年度报告前的最后一轮业绩信息披露。见微知著,选取了26家已发布业绩预告或业绩快报的储能行业相关上市公司作为样本,试图总结储能行业的发展规律以及未来的发展趋势。

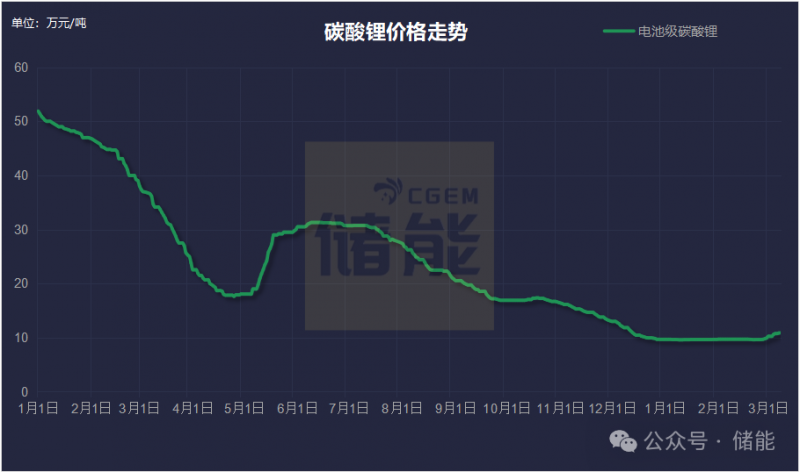

这26家企业贯穿覆盖了整个储能产业链,涉及了从上游的锂盐、到中游的电芯、储能变流器及下游的储能终端产品。其中,21家企业的数据信息来源于业绩预告,5家企业来源于业绩快报。受供需关系影响,2023年锂盐价格持续走低,截至目前,碳酸锂现货价格已从2022年四季度超50万元/吨的高位一路下跌至10万元/吨这一区间。

锂业三巨头盐湖股份、天齐锂业和赣锋锂业净利润均遭不同程度的下跌。据业绩预告显示,盐湖股份净利润为76亿元-80亿元,与上年同期相比下降51.17%~47.96%;天齐锂业净利润为66.2亿元–89.5亿元,同比下跌62.90%~72.56%;赣锋锂业同比跌幅最大,预计在69.76%-79.52%这一区间,净利润为42亿元-62亿元。赣锋锂业与其他两家不同,业务范围不仅仅包括上游锂矿,更是包含了锂电池业务。据2023年中报显示,基础化学材料业务营收占比75.59%,锂电池、电芯及其直接材料占比22.51%。

赣锋锂业的的控股子公司江西赣锋锂电科技股份有限公司,在江西、广东、重庆等地均拥有生产基地。这也使得赣锋锂业在本轮下跌中遭遇了来自锂盐和电芯两方面的“双重打击”,这也与赣锋锂业给出的说法一致“受锂行业周期性影响,终端需求增速放缓,锂盐产品价格大幅下降;锂矿原材料价格跌幅小于锂盐及下游产品价格跌幅,导致公司毛利率下降”。

不过,受到2月春节假期的影响,碳酸锂产量有所下降。根据Mysteel调研,停产检修和放假对江西样本企业的产量影响为-4280吨。同时,“环保督察事件”影响持续发酵,引发对盐湖开采、提锂尾渣消纳等污染防治问题的关注,锂盐供应的不确定性或有所增加。从需求端来看。3月下游终端企业排产环比增长10%以上,中游锂电或逐渐进入排产旺季,虽然春节假期期间,电芯的库存有所下滑,但前期的高库存使得本次究竟能带来多大程度上的补仓需求仍是一个未知数。综合来看,虽然短期碳酸锂或有所回暖,但高库存与低订单仍对碳酸锂价格的回升产生了抑制作用。长期来看局势仍不容乐观,这也给上游的原料公司带来了更多的风险与挑战。原料价格下降的同时降低的锂电池的成本,无疑是一项利好。

但2023年全球储能电池、储能系统需求疲软,整体装机量不及预期,加之相关企业数量不断增加,产能不断扩张,致使竞争格局日趋激烈,电池企业也呈现出了两极分化的态势。一方面,以宁德时代、比亚迪等头部龙头为代表的储能电芯企业维持住了自身的增长,稳定住的局面,对残酷的价格战、疯狂的行业内卷做出了有力的回击。比亚迪预计公司2023年归母净利润290亿元-310亿元,同比增长74.46%-86.49%。据比亚迪此前披露的产销快报,2023年比亚迪新能源汽车动力电池及储能电池装机总量约为150.909GWh。而机构预估其动力电池装车量约为111GWh。

据此推测比亚迪储能电池装机量或达到40GWh,毫无疑问的站在第一梯队。宁德时代预计2023年度实现归母净利润425亿元-455亿元,同比增长38%-48%;扣非后净利润增长幅度与归母净利润同比增幅基本持平,为385亿元-415亿元,明确优于预期。早在2018年上市前,宁德时代就以认购股份的方式投资北美锂业,获得了这家海外锂矿企业43.59%的股权。其海外锂矿布局已遍及北美、澳洲、非洲和南美四大洲,在国内也拥有多座锂矿和的探测权和开采权。对原料段具备一定的掌控性和支配性、产业链一体化程度高也使其在面对电芯价格异动时具备了更大、更灵活的让利空间,这也是宁德时代能够在2023年推出“锂矿返利”计划的重要基石。

该计划方案承诺,未来三年(自2023年起)如车企采购宁德时代的动力电池占比达到80%,则年底结算时,50%的电池按照20万元/吨的碳酸锂计价(彼时的价格在50万元/吨左右),其余部分仍以市场价为依据。目前碳酸锂的现货价格早已低于20万元/吨这一界线,不仅保住了一部分利润,更是为公司提供了部分订单。据ICC统计数据显示,截至2023年11月,宁德时代储能电芯出货量约为70GWh,11月单月出货7.9GWh,因此推算2023年全年储能电芯出货可超过80GWh。2023一年间,宁德时代锁定了约100GWh的储能订单,对公司业绩稳定增长具有重要的保障意义。

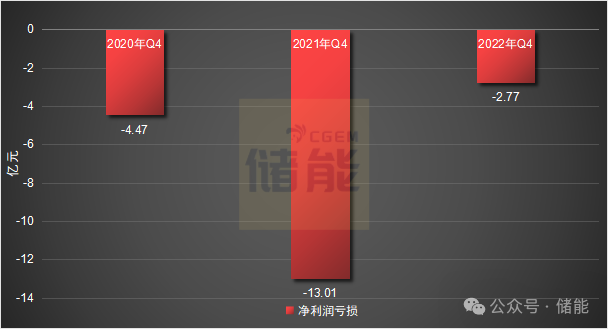

另一方面,一部分电池企业也遭遇了前所未有的亏损,它们无论是从自身体量、现金流、品牌营销力上都远逊于龙头,抗风险能力自然也难望其项背。瑞浦兰钧是主流的储能电芯生产制造商。预计公司2023年度净亏损将在人民币18亿元-20亿元之间,2022年同期净亏损为4.5亿元。实际上,瑞浦兰钧已连续亏损四年,据招股书显示,2020年、2021年、2022年及2023年上半年,瑞浦兰钧营收分别为9.07亿元、21.09亿元、146.48亿元及65.95亿元;净利润亏损分别为5327.9万元、8.04亿元、4.51亿元及9.20亿元。

瑞浦兰钧营利走势但瑞浦兰钧仍于2023年12月18日,在香港联合交易所主板挂牌上市,当日市值427.6亿元,一度成为港股市值最高的锂电公司。横向对比国内其他电池企业,2023H1,国轩高科的营收约152亿元,远超瑞浦的65.95亿元,而两者的估值却相差无几,同体量的国内厂商均实现盈利,而瑞浦显然没有实现这一点,成立至今,其母公司青山集团已经向其“输血”超80亿元。据2023年中报显示,瑞浦兰钧电池产能为35.2GWh,在国内厂商中稳居前十之位,但产能利用率低至49.4%,同期宁德时代60.5%已创下了该公司的新低,可见订量稀缺及库存高企等因素的跌价影响已经对瑞浦兰钧造成了严重影响。

储能电池业务营收占瑞浦兰钧总业务营收65.5%,公司的业务94.3%集中在国内,电池销量达7.29GWh,平均售价0.71元/Wh,而2023年国内市场的需求持续低迷,也使得高度依赖国内市场的瑞浦兰钧净利跌幅再次放宽。同样遭遇大跌的还有鹏辉能源,为大储、工商业储能及户储均有供货。预计2023年度实现归母净利润5800万元-8500万元,同比下降86.47%-90.77%,这也是公司继2021年扭亏为盈来的首次下跌。

根据2023中报显示,鹏辉能源H1储能收入28亿元,同比增长43%,营收占比64%;公司H1储能出货量3.5GWh,预计全年出货量有望达到10GWh。南都电源的情况显然更加复杂。2023前三季度,南都电源总营收110亿元,已接近2022年全年营收;净利润4.5亿元,已超过2022年全年。不过,公司四季度迎来了大额亏损。南都电源预计2023 年归母净利润 2300万元-3450万元,同比下降89.59%-93.06%。每逢四季度就亏损,似乎已经成为了公司的某种规律,同样的情况从2020年开始连续发生。

客观原因在于四季度完成验收的储能订单大部分为二、三季度承接的部分低价订单,毛利贡献低,致使该板块净利润贡献不佳;四季度多预提了大额的坏账准备金、个别应收账款出现大额单项计提。2024年1月,南都电源签下合同金额高达7.75亿元,不知道今年四季度会不会再次迎来一波巨额亏损。

综上所述可以看出,储能电芯相关的上市公司呈现出强烈的两极分化趋势。一方面,产业链布局完善、现金流大、在储能电池及动力电池领域市占率高具备逆势而上的能力,能够将自身的业绩维持在较高水平,对企业持续发展形成正反馈。另一方面,一部分二三线厂商受市场波动影响强烈,致使业绩出现明显下滑,与头部企业之间的差距进一步扩大,在激烈角逐中被淘汰出局大的概率持续增加。

而样本中的储能系统企业几乎全军覆没。

储能系统集成的技术要求较低,核心部件电池系统、变流器、温控系统等均可依赖外采。准入门槛低显然带来了一系列的问题,大量企业的涌入使得储能系统集成这一领域鱼龙混杂。

科陆电子在美的集团的入主后仍现状仍未得到根本性扭转。2023H1,公司储能业务营收1.36亿元,营收占比8.71%,毛利直降至5.41%,储能项目发货仅800MWh,其中最大的项目来自于2022年3月签约的南美洲485MWh储能项目,下半年同样一片沉寂,没有新订单消息的传来。

如果说科陆电子的遭遇主要是由于自身原因所导致的,那么华宝新能与派能科技则更多的受到宏观因素变化的影响。2023年欧洲户用储能装机达9.57GWh,截至年底欧洲的户储库存已经达4.5GWh。2023年华宝新能净利润预亏-1.4亿元~-2亿元。派能科技净利润预计为5亿元-6亿元,同比下降-52.86%~-60.71%,机构也在随着时间不断下调对公司的预期。

新上市公司艾罗能源2023年度营收44.71亿元,同比减少3.04%;归母净利润10.53亿元,同比减少7.17%。近三年来,艾罗能源70%的营收正来自欧洲市场,2022年占比更是达到了94.50%。艾罗能源的前五大客户均为欧洲或北美的海外储能公司,在海外户储、逆变器领域知名度较高,而两家最大的供应商正是我们在上文提到过的瑞浦兰钧和鹏辉能源。同样受到海外市场需求下行的影响,2023年Q3营收6.01亿元,环比下降57.37%;净利润0.43亿元,环比下降90.91%,较高增速恐难以维持。

随着欧洲能源危机的缓解、消费需求低迷等因素的综合影响,2023年欧洲用户侧储能市场出现了库存堆积。华宝新能与派能科技两家公司分别主营便携式储能和户用储能业务,以海外市场为主要收入来源,受此影响严重。

派能科技营业收入约33.52亿元,同比减少44.26%;归属于上市公司股东的净利润约5.46亿元,同比减少57.11%。华宝新能2023净利润预亏损1.4亿-2亿元,扣非净利润亏损2.1亿-3.1亿元。对此,华宝新能表示“去年,由于市场竞争加剧、海外市场变化,导致公司营业收入同比下降;受部分产品促销以及公司清理高成本库存影响,公司毛利率同比下降”。

储能系统相关企业与电芯企业高度相关、同势而动,预计在库存出清、需求大增等利好事件到来前,将始终在低水平层次运行。重点关注海外市场,受国内能源形势差异、电价政策不确定的影响,用户侧储能需求或短期内不及海外。

相比之下,储能变流器企业面临的状况就更为乐观,储能赛道的内卷之势似乎未能对逆变器领域的造成更大的影响。逆变器龙头阳光电源2023年营业收入预计为710亿元-760亿元,同比增长76%-89%;预计净利润为93亿元-103亿元,同比增长159%-187%。

阳光电源此前的PCS产品均以用户侧为主,作为储能系统集成商,此前阳光自产的大储PCS一般都是给自家产品做配套,不对外供应。但去年9月阳光电源进行组织结构调整,从近期开始大储PCS产品业已对外销售,目前已实现了部分出货,预计业务范围的拓展将带来新增量。阳光电源同样拥有储能系统相关业务,但其主要营收来源于逆变器业务(约占40%左右),故放置在变流器企业范畴下讨论。截至2022年底,阳光电源是储能系统全球发货量连续7年中国企业第一,累计出货储能系统达7.7GWh,在北美地区的储能系统出货量也以超过特斯拉。据2023中报显示,阳光电源,海外地区占比53.9%,储能系统产品营收占比29.78%。

上能电气2023年归母净利润2.5亿元-3.1亿元,同比增长206.5%-280.07%,营收45亿-50亿元,比去年同期增长92.43%-113.81%。与阳光电源不同,上能电气89.88%的营收来自国内市场,储能业务的比重也相对小一些,PCS和集成产品占37.55%。

相较于储能系统领域盛行超低价竞争,储能PCS价格虽有所下滑,但仍控制在合理范围之内。受光储逆变器、新能源汽车的电控需求大增、上游的IGBT产能爬坡仍需时日的影响,预计供给缺口或将持续存在,这也就意味着储能PCS相比储能电池、储能系统拥有更乐观的增长预期。储能PCS存在一定的技术门槛、关键部件IGBT产能相对有限,准入要求要高于储能电芯企业,在分享了储能装机高增长利好的同时未曾遭遇到残酷的价格战,这也是该领域中的样本企业业绩普遍拥有较高的增长势头的原因。

逆变器厂商涉入储能集成领域的成本相对较小,目前电芯价格持续下降,而光伏逆变器产线可轻易转产储能变流器,使用外采电芯和自产PCS集成储能产品已经成为了较为常见的选择,如阳光电源、固德威等。

且逆变器企业在品牌知名度与影响力方面具备一项隐形优势。在工商业及户用储能领域,往往采用光储联用的模式,业主早先安装光伏,后期配置储能的情况较为普遍,这也就意味着逆变器品牌对很多业主来说耳熟能详,形成了先入为主的影响,潜在了增强了业主选购储能产品时的品牌认可度。