2022年中国晶圆制造设备市场实际上走了一个小小的过山车。开年的第一个季度开始,整个晶圆设备市场沿袭晶圆厂在2021年(2021年Q1是一个历史高点)持续新建/扩产带来的设备采购放量的影响,仍能有16.7%的增长,市场持续火爆。第二季度虽然市场同比出现了比较明显的下滑,但这一方面是因为2021年第二季度数据实在是较为逆天,对比之下,2022年第二季度就相形见绌了;另一方面,上海在4~5月份经历了比较严重的疫情,设备延期交货验收,这成为两年多以来最为艰难的一段时间。

紧接着第三季度,在结束全国各主要半导体产业聚集区(尤其是上海)的疫情封控后,晶圆制造设备市场迎来短暂爆发,环比增长27%,各晶圆厂供应链恢复,设备厂商订单的交付逐渐恢复正常。同时,中国大陆晶圆制造设备市场也在第三季度实现单季度市场销售额超过420亿元的突破,为有史以来单季最好成绩。然而,第四季度,让晶圆制造厂商们担心的事情还是发生了:伴随全球经济疲软、消费电子产品需求下降导致半导体产品供大于求等因素,中国大陆市场晶圆制造设备需求量有所下滑,市场开始进入一个较为明显的调整阶段。

虽然从账面上看,第四季度整体的市场规模依然可观,但从全年来看,2022年晶圆制造设备市场规模,相较于2021年仅实现了3.8%的小幅增长。并且最要命的是,从2022年开始,一朵乌云也始终萦绕在晶圆制造设备市场上空,那就是半导体整体市场正处于下行周期。

2017-2022年中国大陆晶圆制造设备市场规模(单位:百万人民币)

(数据来源:MIR DATABANK)

行业环境—周期的双刃剑

所谓“半导体周期”源自半导体行业的“产能-库存”属性,由于这种“需求旺盛-重复下单-产能扩张-需求饱和(下行)-库存堆积-去产能化”的典型运营行为,带来阶段性产业供需错配,从而通过价格剧烈波动,以及量的变化,形成典型的半导体产业周期,并且这种周期影响的是整个半导体产业链。晶圆制造设备由于处于整个半导体产业链的中上游位置,因此对半导体周期的感知有一定的“时滞”。

在过去的一年中,半导体的终端应用需求进一步分化,消费电子产品需求弱化, 智能手机、PC、平板电脑等消费电子市场的销量增速进一步下滑,尽管新能源应用的需求持续高涨,但仍然止不住行业步入景气下行周期的步伐。晶圆制造设备出货额增速在经历了2021年的高位运行后开始逐步回落,2022年靠着上一轮扩产潮的延续性影响,依然能实现了小幅增长。但从5月份开始,中国集成电路产量、进口量、出口量均已出现了不同程度的下滑,并且截止到2022年底这个下滑态势仍然没有明显缓解,下游需求不景气的状况慢慢向上传导,晶圆制造设备市场似乎也走到了增长下行的门口。

公开数据显示,2022年,全球已经有33条晶圆生产线开建了,再加上晶圆厂们的产能利用率大幅度的提升,相比于2021年,全球的晶圆总产能已经增长了6%左右,前端晶圆厂的设备支出将同比增长约9%,达到980亿美元的历史新高。但根据美国半导体产业协会数据显示,2022年全球芯片销售额仅仅增长了3.2%。需求增速落后于产能增速。

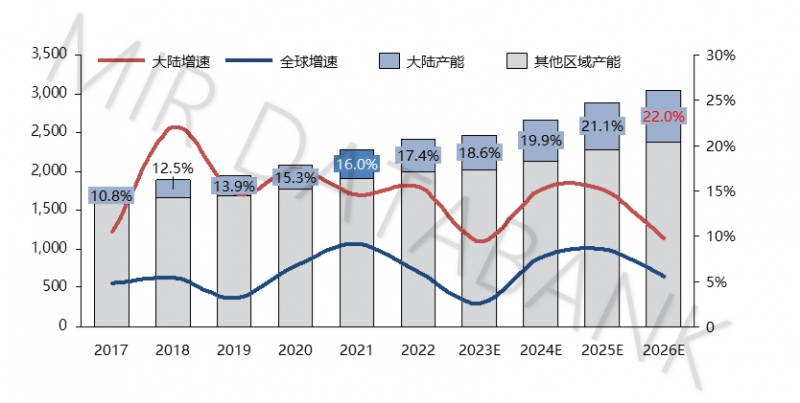

2017-2026全球及中国大陆晶圆产能及变化

(信息来源:MIR DATABANK)

按照常理来说,需求落后于产能就要进行产能调整,进入到去库存阶段。甚至SEMI在其最新的季度《世界晶圆厂预测报告》中也预计2023年全球晶圆厂设备支出将从2022年的980亿美元的历史新高降至760亿美元,同比下降22%,并且这种下行势头要等到2024年半导体库存调整结束以及高性能计算(HPC)和汽车领域对半导体需求加大的推动下才能恢复健康增长。

但现实是进入到2023年,台积电、英特尔、三星、美光等全球头部晶圆厂纷纷逆周期投资,宣布扩产计划。中国大陆头部芯片制造厂商中芯、华虹也纷纷表示2023年要稳步推进成熟12英寸工厂的产能建设,并计划把差异化特色工艺向更先进节点推进。

为什么明明产能已经结构性过剩,但各大晶圆厂还是持续扩产?

这里可以从三个角度来看:

1, 晶圆厂的建设是有周期的,晶圆制造产能,从规划到落地通常需求2-4年的时间,其中,设备搬入0.5~1年、产能爬坡1~2年。而半导体行业经历一轮完整的周期所需时间是4-5年。所以当这些晶圆厂建好,说不定就是上行期了,正好赶上。

2, 受“晶圆大厂”思维影响较深。股票市场市场有一句话叫“低点你不入场,那么到高点多半也没你的份。”因此晶圆厂尤其是那些具有实力的大厂认为越是下行,越有大机会。三星当年就是在屏幕、内存的下行期间,大规模扩产,打价格战,然后熬死了对手,自己胜利成为了行业一哥。所以晶圆厂们也是在拼机会,趁着下行时大规模扩产,想办法去熬死对手,这样当上行期到来时,自己就能够大赚特赚。

3, 目前美国在切断全球半导体供应链,“自主可控”成为了关键词,各厂商都想把晶圆产能掌握在自己手中,所以重复建设在所难免的。

但是上述三条逻辑基本上都会伴随着一定的风险:如果全球半导体市场需求回复不如预期,那么一旦产能过剩问题积累时间过长,对于各家厂商来说将进退两难,这势必导致行业进行新一轮的洗牌。

市场格局—禁令与国产化机会

2022年10月7日,美国商务部发布多项对华芯片出口管制措施,美国企业生产的先进半导体生产设备必须获得美国商务部的许可证才能向中国出口,该禁令首先重点限制14nm及以下先进制程。此外美国还向日本、韩国、欧洲等地区的半导体设备厂商施加压力,意图 限制这些国家在中国的半导体设备业务。

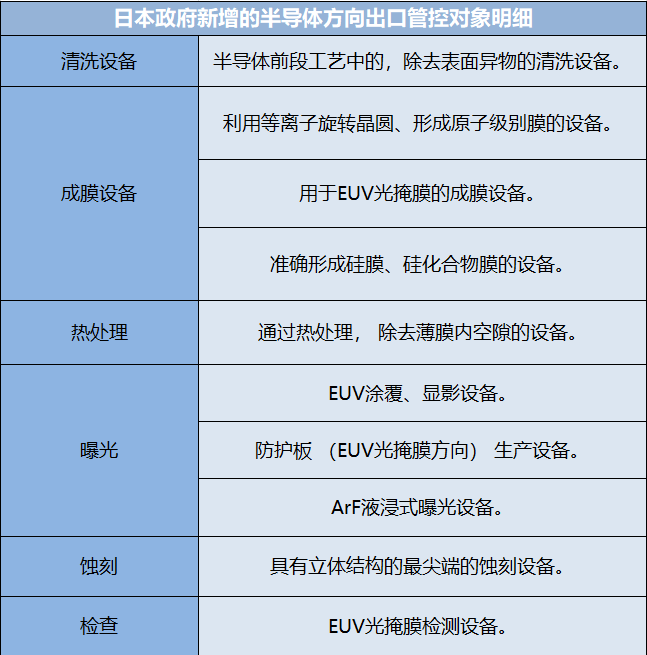

受到美国的压力之后,日本经济产业省于2023年3月31日提出了计划“新增23类禁止出口的尖端半导体生产设备”(包括蚀刻、清洗等设备)的政令,并计划在2023年五月修改政令、7月份正式实施。

对于国内晶圆制造设备厂商来说这无疑是一个不小的打击,最明显的影响是一些外资企业在中国国内晶圆厂扩产进程将被迫延后。禁令发布后,以AMAT、LAM、KLA等为代表的美国半导体厂商,不得不停止对中国晶圆厂的服务,据说部分晶圆厂原有的驻场工程师也陆续撤出。

随着禁令在慢慢发挥它的威力,也引起了一系列蝴蝶效应:2022年第四季度,外资厂商与中国市场渐行渐远,加之半导体行业进入调整期,中国本土设备厂商技术能力不断提高,外资厂商在中国大陆市场第四季度的表现普遍不好,基本都是负增长情况;反观中国本土厂商,虽然业绩增速相较于第三季度有所下降,但依旧相当可观。2022年全年,外资厂商除KLA(科磊半导体)外,在中国大陆市场的业绩基本与去年持平或负增长,但中国本土厂商普遍保持50%以上增速。

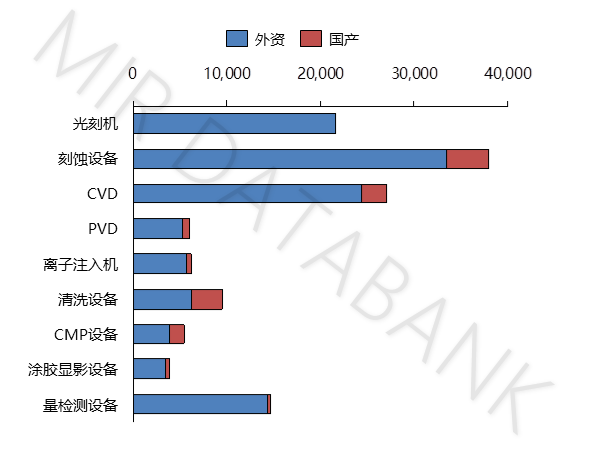

尽管本土厂商普遍增速不错,但中国大陆市场主要的晶圆制造设备国产化率仍然较低,仅11%左右,部分设备如清洗、CMP等国产化比例较高,这两个领域,典型国产厂商盛美半导体、华海清科的发展速度很快。

2022年中国大陆晶圆制造设备国产化率(单位:百万人民币)

(数据来源:MIR DATABANK)

未来随着中国“大基金”二期对于半导体设备领域的投资力度加大,中国很多半导体厂商或将有很大潜力突破技术封锁与限制,实现晶圆制造设备本土化率的快速提升。预计到2025年晶圆制造设备的综合国产化率将有望提升至23%左右。

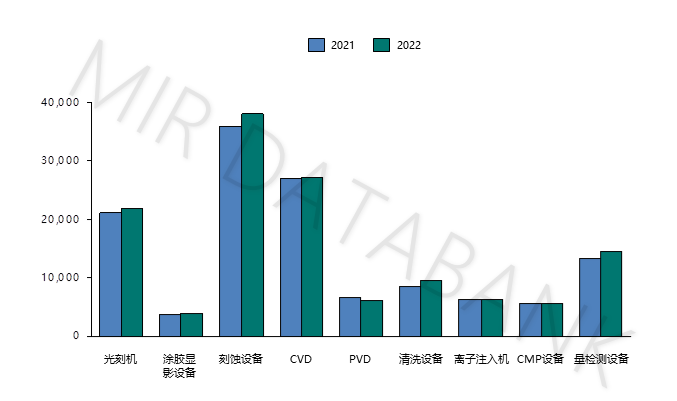

主要产品线分析——清洗设备表现亮眼

从主要设备类型来看,光刻机方面,ASML的高端EUV光刻机在2022年一季度依然没有向中国大陆出货,但其他光刻机出货依然比较多,从全年来说,国内市场光刻机同比有3.1%的增长。

刻蚀设备是中国晶圆制造设备市场体量最大的设备类型,刻蚀设备在2021年同比增速接近40%,普遍高于其他设备类型,而2022年这个趋势有所减缓,整个刻蚀设备增长仅为6.2%。

2022年开年沉积类设备(CVD,PVD)采购量有明显增加,同比增长超过50%,这与不同工艺段所需设备的订单放量先后有一定关联。但二季度的疫情反复,CVD等设备出现了负增长。尽管三季度将增长率重新拉回,但从全年来看CVD微增 0.8%,PVD下滑6.6%。

清洗设备是2022年各类晶圆制造设备中增速最快的,这主要得益于中国大陆晶圆厂技术制程不断先进化,使得与包括刻蚀、CVD等在内的各工序的重复次数明显增加,整个工序中对于清洗设备的需求也大幅增加。中国本土重点厂商如盛美半导体、芯源微电子、北方华创、至纯科技等在这样的大背景下也在加快清洗设备方面的布局,已经在越来越多的客户处验证成功并获得批量订单。

2021年与2022 年晶圆制造设备(机型)市场规模(单位:百万人民币)

(数据来源:MIR DATABANK)

结语

在过去的几年中,中国大陆一直是世界上最大的芯片需求市场,同时自身新建晶圆厂也是最多的,预计未来还会兴建十几座晶圆厂来扩大产能。随着美国禁令的实行,中国自主制造芯片能力被进一步遏制,但这既是挑战也是机会,在市场、国家战略、产业自主可控等多重因素的驱动下,中国大陆晶圆制造及其配套设备环节的加速发展势在必行。在半导体行业如此不景气的当下,本土晶圆厂在持续发力,本土的晶圆制造设备厂商也在持续进行技术研发,对外投资和扩建扩产。然后当市场再次繁荣的时候,整个半导体市场的复苏会推动国产晶圆制造设备厂商取得长足的发展。