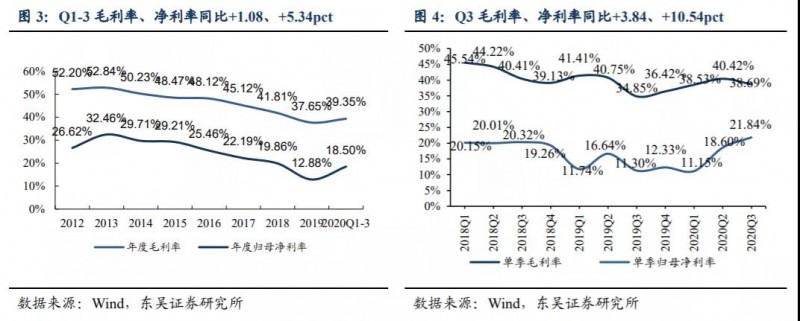

Q3盈利能力大幅改善,毛利率维持高位、降本控费效率明显,同时财务费用正贡献,费用率下降幅度大超预期。Q1-3毛利率为39.35%,同比上升1.08pct,Q3毛利率38.69%,同比上升3.84pct,环比下降1.73pct;Q1-3归母净利率为18.50%,同比上升5.34pct,Q3归母净利率21.84%,同比上升10.54pct,环比上升3.24pct。盈利能力大幅改善来自:1)产品结构变化,毛利率的伺服、PLC等产品销售同比大幅增长(环比占比略有下降);2)管理变革、降本增效措施初显成效,销售费用、管理费用、研发费用增速低于收入增速;3)Q3因汇兑受益、利息增加,财务费用产生正贡献。

行业Q3延续复苏轨道,先进制造电子、锂电、光伏、物流、工业机器人等需求旺盛,基建相关行业快速增长,传统行业纺织、注塑等需求回升,叠加进口替代加速,内资份额不断提升;汇川产品迭代叠加管理、营销发力,Q1-3汇川通用自动化业务(含电液SBU)收入33.96亿、同比+64%,其中Q3收入12.78亿、同比+78%,全年工控有望高增60%以上,同时盈利能力大幅改善。

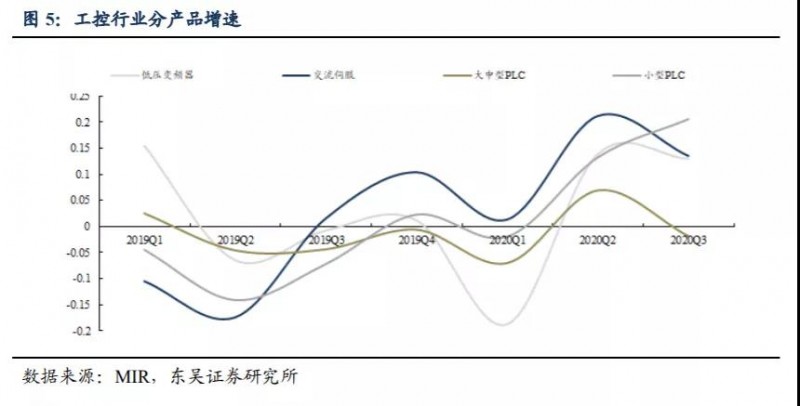

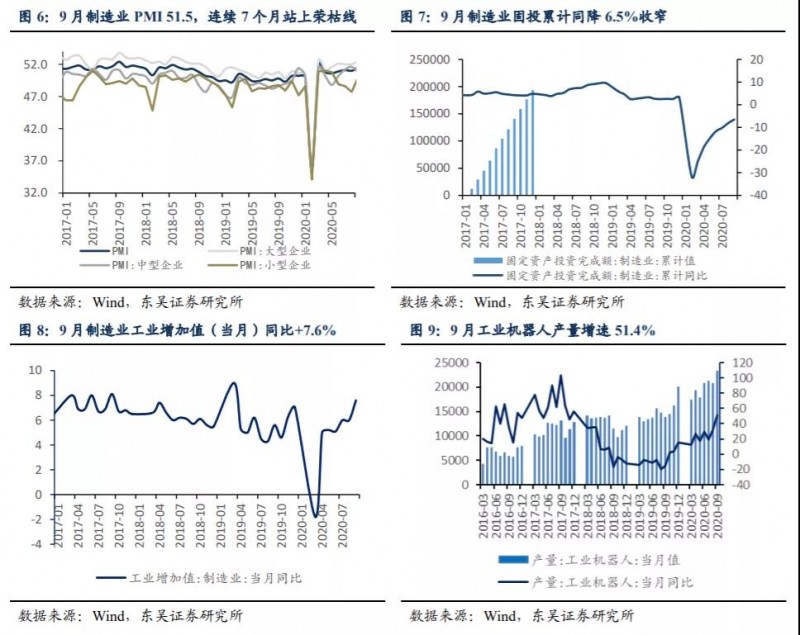

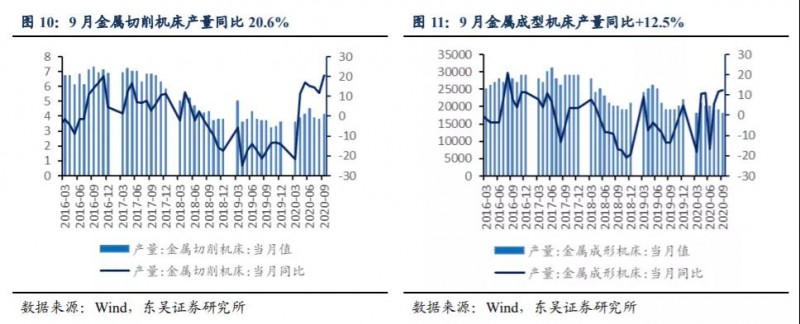

Q3行业全面反转,汇川优势的先进制造行业高增长、传统行业复苏,景气度进一步好于Q2。19Q4起工控行业开始弱复苏,20Q1受疫情影响行业同比-12.4%、Q2恢复至+6.4%、Q3增长6.7%,其中OEM行业同比+11%、项目型市场+2%,考虑到Q2有部分Q1递延的需求,Q3的实际景气度好于Q2。从下游来看,先进制造的电子及半导体(+22.2%)、锂电(+22%)、物流(+19.2%)、工业机器人(+25.7%)等行业需求强劲,基建相关的工程机械(+30.6%)、起重(+11%)、电梯(+8%)高增长,传统行业纺织(+4%)、包装(+11.7%)等也开始复苏,同时疫情的反复是的口罩机、熔喷布有持续需求。从宏观PMI、制造业固投等指标观察行业环比逐月改善,中观工业机器人、机床销售数据增长强劲,微观工控企业订单Q3较Q2增长进一步提速。分产品来看,先进制造拉动下低压变频、交流伺服、小型PLC增速分别为+12.9%、+13.9%、+20.6%。

海外疫情催化、内资企业竞争力、工程师红利进一步凸显,进口替代与行业集中度提升加速。Q2起海外疫情持续发酵,Q3多地疫情不断反复,部分国内市场的外资工控供应商产品供应紧张,内资厂商的工程师红利和竞争力得到进一步凸显,同时贸易摩擦使得工业企业供应链安全尤为重要,几大因素加速了内资龙头进口替代进程,尽管目前外资供应能力逐步恢复,但部分下游厂商已经加速完成了国产化切换,进口替代仍在加速;而在内资工控企业中汇川的供应能力最强,在进口替代加速的进程中最为受益。

“上顶下沉”全面抓机会,Q1-3工控同比+64%大超预期,目前订单仍旺,全年有望实现60%以上高增。Q1-3汇川通用自动化业务(含电液SBU)实现收入33.96亿,同比+64%,其中通用伺服、PLC&HMI预计翻倍增长,变频预计30-50%高增长,电液预计20-30%增长,Q3单季度通用自动化收入12.78亿,同比+78%、大超预期,考虑到Q2有口罩机影响、Q3实际增速改善更明显。优势的先进制造电子3C、锂电、光伏等高增、传统行业纺织、印包、电液、起重等复苏,叠加进口替代加速背景下、汇川“上顶下沉”战略驱动份额快速扩张。订单角度,Q3基本延续Q2的高增态势,Q4将继续维持高增长,上调全年工控业务增长预期至60%以上,预计明年增速仍有40%以上。

通用产品毛利率同比提升显著。20Q1-3起汇川通用产品毛利率同比显著改善,预计Q3环比基本持稳,来自:1)19年推出伺服新平台产品SV660、PLC新平台产品等,销售价格、毛利率提升;2)降本增效措施初显成效,去年底组织变革以来注重内部挖潜和工艺优化,伺服、控制系统等产品毛利率同比明显提升;3)行业供应紧张、议价能力提升。

全年来看,一方面是工控行业复苏,尤其是先进制造业需求向好、进口替代加速,另一方面汇川自我夯实基础,新产品提升能力+“上顶下沉”营销策略+组织变革赋能,上调汇川工控业务全年增长预期至60%以上、同时毛利率大幅改善。

电机电控乘用车今年起进入收获期,Q1-3新能源汽车业务收入6.31亿,同比+85%,其中Q33.02亿,同比+162%,客户国内外全面突破,商用车见底,去年亏损3.5亿左右,今年预计营收高增长、利润端大幅减亏1亿以上,实际减亏进度有望超预期。

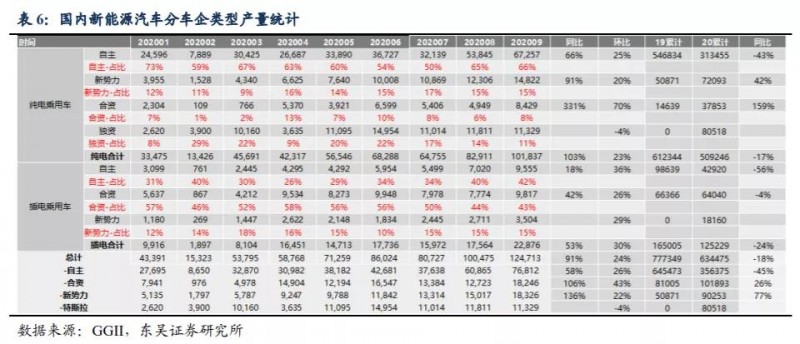

Q3国内新能源汽车产销恢复,新势力突出,预计全年继续高增。国内新能源汽车产销Q3明显恢复,Q3国内新能源汽车产量34.2万辆,同比+31.5%,其中乘用车31.2万(+34.5%)、商用车2.9万(+3.6%),Q1-3累计产量73.8万辆(-17.7%),Q3明显提速。据乘联会数据Q1-3蔚来产量2.09万辆(+85%)、理想1.67万辆(去年底开始起量)、小鹏1.24万辆(-9%,P7销售0.68万辆)、威马1.39万辆(+27%),造车新势力表现突出。全年来看11月产业链排产旺盛,后续有望逐季改善,预期Q4销量45万辆、同比+40%,全年120万辆,明年170-180万辆,维持快速增长。今年新势力、特斯拉及自主品牌中的广汽等是增长的主力军,预计明年新势力、特斯拉、广汽长城等仍维持高增长。

乘用车进入收获期、国内外客户不断突破;物流车高增长、客车承压但降幅收窄。Q1-3新能源汽车收入6.31亿,同比+85%,其中Q33.02亿,同比+162%,其中乘用车爆发增长、物流车高增长、客车有所下滑。乘用车方面,公司18-19年定点的造车新势力今年开始放量,今年初理想ONE大幅起量、下半年小鹏P7开始起量,威马继续稳健增长,汇川Q1-3乘用车装机7.4万台,同比+370%,其中Q3装机3.7万辆,市占率提升至11.8%(19H23.3%、20H111.4%)。客户方面今年完成奇瑞、海外某一线车企等TOP客户订单,后续有望继续突破国内A点和海外车企;产品研发方面也快速推进,多合一产品预计明年开始批量,第四代总成产品进入详细设计阶段。

商用车方面,物流车高增长超预期,客车有一定压力,专用车五菱、江铃、昌河等大客户放量,Q1-3汇川专用车电控装机9455台,上年同期仅2118台,同比大幅增长,今年继续突破TOP客户实现定点,针对重卡、环卫的新产品有望明年初批量交付,新一代微面总成产品有望明年批量投入市场;客车压力相对较大,大客户宇通Q1-3销量7295辆,同比-49.5%,但Q3销售4007辆,同比-33.3%有所收窄,全年预计也有一定压力,今年汇川对现有平台产品成本进行优化、毛利率有所提升。

电梯Q3增长提速,汇川+BST加速融合,打造全球龙头电梯零部件公司。20Q1电梯产品受疫情影响交付放缓,Q2恢复、Q3增长继续提速,Q1-3本部+BST收入31.71亿,同比+82%(含并表影响)。汇川收购BST后加快融合,目前市场管理全面拉通,形成跨国品牌电梯市场、海外电梯市场、国内品牌电梯市场3个实体组织,采用统一KPI等管理工具,启用嘉善制造基地,将大配套产品线、门机产品线等业务向新基地转移。同时两家融合后加速了汇川一体机在外资、跨国客户中的拓展。此外,今年上半年BST并表1.26亿,全年有望并表近3亿,贡献近2亿增量。

深入推动组织变革,激活产业活力,目前在成本、费用控制已取得部分成效。组织变革进一步推进,19年10月首批三大核心项目公司治理(CG)、战略(SM)、营销(LTC/MCR)已启动,目前已取得阶段性成果、并积极转化落地,形成公司新文化、经营方针、人力资源管理纲要等,尤其是费用端控制效果明显,战略变革卓有成效。通过变革汇川统一了公司的经营理念和治理思想、明确了经营方针策略、提升了内部运营效率。20年继续开展IPD、ISC、IHR三个变革项目,打造敏捷的流程型组织和行业领先的管理体系,同时继续推进IPD、LTC等变革项目的IT系统落地,固化变革经验。变革红利预计在20年开始凸显,汇川有望继续优化公司的竞争力、组织效率、成本费用管控能力、人均产值等。

第五期股权激励方案完成授予,彰显持续增长的信心。公司拟授予限制性股票6412万股、占总股本比例3.73%、其中首次授予5829万股,占比3.39%(预留583万股),授予价格分两档、分别为38.42元/股(7折)、54.34元/股,对应首次授予数量分别1799万股、3600万股。覆盖人数高达625人,其中新增覆盖了海外业务高管,包括海外CEOFONGCHIEWKHIONG等8人,显示出海外布局开始逐步加码。本次股权激励股权自授予日起,分别在未来4年(2020~23年)解锁25%,授予的业绩考核要求为2020-23年公司扣非归母净利润在19年基础上分别增长50%、75%、100%、125%,对应绝对值分别12.2亿、14.2亿、16.2亿、18.3亿,设定目标不高以保证行权的完成度,同时解锁期较长,显示公司更注重长期发展。10月29日晚公司公告完成股权激励授予。

费用增速低于收入增速,费用率大幅下降超预期,电动车研发费用下降、财务费用Q3产生正贡献,增值税退税同比增长。公司2020Q1-3费用同比增长26.89%至17.13亿元,期间费用率下降6.36个百分点至21.15%,其中Q3费用率16.43%,同比-9.06pct、环比-4.98ptc。其中,销售、管理(含研发)、研发、财务费用分别同比上升34.80%、上升30.16%、上升23.50%、下降130.86%至5.66亿元、11.59亿元、7.46亿元、-0.12亿元;费用率分别下降1.57、下降3.83、下降3.1、下降0.96个百分点至6.99%、14.31%、9.21%、-0.15%。1-8月增值税退税4640万元,同比+17.8%。

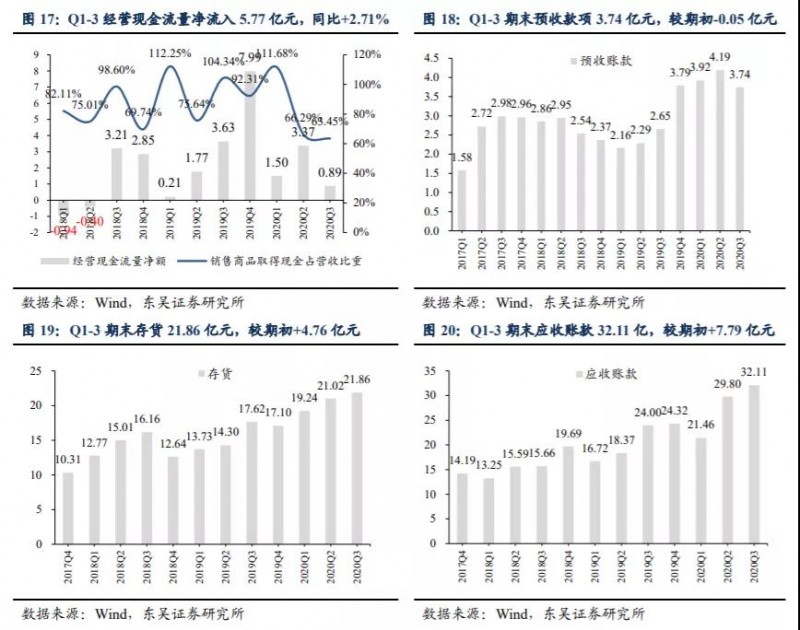

现金流稳健、存货和应收款提升。Q1-3经营活动现金流量净流入5.77亿元,同比增长2.71%;销售商品取得现金59.77亿元,同比增长26.00%;Q3经营活动现金流量净额0.89亿元。预收款项3.74亿元,较期初下降0.05亿元。应付账款32.11亿元,较期初增长7.79亿元,应收账款周转天数下降13.13天至94.07天。期末存货21.86亿元,较期初上升4.76亿元;存货周转天数下降9.09天至107.07天。