部分已公布2021年业绩预估的上市企业

机器人被誉为“制造业皇冠顶端的明珠”,是衡量一个国家科技创新和高端制造业水平的重要标志,也是实现智能制造的关键载体。国家统计数局据显示,2021年我国工业机器人产量达366044套,同比增长44.9%,创历史记录。

但各大上市工业机器人企业公布的2021年业绩预估中,有喜有忧,净利润大幅上涨有之,净利润回调、亏损也不在少数。其中绿的谐波净利润同比大增125.47%-149.84%,新时达紧随其后,预计净利润增长1.48亿-1.74亿元;而拓斯达、机器人、哈工智能则亏损,机器人和哈工智能亏损均超过4亿。

中集集团新业务拓展总监卢英华在接受《华夏时报》记者采访时表示:“机器人定制化程度很高,因此盈利并不容易。同时,核心技术均在国外,涉及到算法,核心零部件等,因此国内机器人企业迎头赶上要假以时日。”

多家企业亏损破4亿

回顾2021年工业机器人产量走势,整体上呈现高开低走的态势。

2021年1-6月,工业机器人累计产量173630套,同比增长69.80%,6月份工业机器人产量达到全年峰值。而进入三季度后,工业机器人产量增速开始放缓,MIR睿工业统计显示,三季度机器人出货量同比增长28.7%至6.16万台,同比增速较一、二季度的96.3%、75.8%的水平相比大幅放缓。最终,2021年1-12月全国规模以上工业企业的工业机器人产量累计达366044套,同比增长44.9%。

不少机构在研报中指出,上半年受疫情的影响,加之海外订单回流等因素,推动了国内机器人行业的发展,市场对于机器人的需求大增。但机器人企业的2021年三季报表现却不乐观,出现营收大涨,利润暴跌的情况。

高工机器人产业研究所所长卢彰缘此前接受《华夏时报》记者采访时表示,工业机器人产业上半年增速较快,下半年增速下行明显,很大程度上是受到宏观环境、原材料涨价、芯片短缺,加上限电带来的综合影响。

《华夏时报》记者汇总各上市工业机器人企业的2021年度业绩预告,其中,新时达、埃斯顿、汇川技术、绿的谐波的净利润保持增长,净利润同比增长较大;而其余企业净利润大幅度回调,甚至部分企业出现亏损的情况。

在盈利的企业中,减速器龙头绿的谐波(688017.SH)首当其冲,其净利润为1.85亿-2.05亿元,同比增长125.47%-149.84%;新时达(002527.SZ)紧随其后,预增1.48亿-1.74亿元,同比增长70%-100%;而初涉工业机器人赛道的汇川技术(300124.SZ)其净利润更是大增32.5亿-36.75亿元,同比增长55%-75%,不过需要注意的是其工业机器人业务占比并不高,但发展迅速,实现营收2.9亿元、同比增长134%。另一家机器人企业埃斯顿(002747.SZ)虽未披露2021年度业绩预告,但开源证券在研报中给出了“预计2021年净利润1.58亿元”的评估。

也有企业面临回调或亏损的局面。拓斯达(300607.SZ)其净利润为5100万元-7500万元,同比下降85.57%-90.19%,暴跌超4.4亿元;机器人(300024.SZ)净利润亏损4.4亿-5.82亿元;哈工智能(000584.SZ)净利润亏损4.5亿-6.3亿。

尽管大部分上市公司在解释业绩变动的原因各有不同,但营业成本的大幅提高系主要原因,如芯片、原材料上涨等。另外,受限于技术壁垒,国内机器人企业大都以生产中低端机器人产品为主,与国外四大机器人企业存在价差,利润微薄。

核心零部件生产存在较大技术壁垒

技术壁垒是限制了我国工业机器人发展的主要原因之一。

据了解,工业机器人产业链由上游核心零部件生产、中游本体制造和下游系统应用集成三部分构成。上游核心零部件包括减速器、伺服器、控制系统等。

“上游核心零部件生产存在较大的技术壁垒。”开源证券分析师任浪在研报中指出,该部分占据了工业机器人本体70%的生产成本,是产业链的主要价值高地。伴随国内技术提升,部分内资品牌可规模生产零部件,但仅能满足中低端的需求。

不过,我国零部件和本体技术正逐步突破。根据前瞻产业研究院的数据显示,2020年我国工业机器人专利申请量占全球总量的48.84%。绿的谐波生产的谐波减速器已打破细分行业的垄断,埃斯顿、汇川技术等在伺服系统、控制系统上均已具备自主产权并开展规模化生产。

政府也在加大对机器人企业的扶持。

在2021年7月工信部公示的第三批“专精特新小巨人”企业名单中,共计4930家企业入选,其中有133家机器人产业链相关企业上榜。而此前的第一、第二批“专精特新小巨人”企业名单中,分别仅有5家、37家上榜。各省市也发布相应的扶持政策。

2021年12月28日,工信部下发了《“十四五”机器人产业发展规划》和《“十四五”智能制造发展规划》。

《“十四五”机器人产业发展规划》提出,到2025年,我国成为全球机器人技术创新策源地、高端制造集聚地和集成应用新高地。一批机器人核心技术和高端产品取得突破,整机综合指标达到国际先进水平,关键零部件性能和可靠性达到国际同类产品水平。机器人产业营业收入年均增速超过20%。形成一批具有国际竞争力的领军企业及一大批创新能力强、成长性好的专精特新“小巨人”企业,建成3——5个有国际影响力的产业集群。制造业机器人密度实现翻番。

突破的不仅是技术壁垒,还要打破商业壁垒。

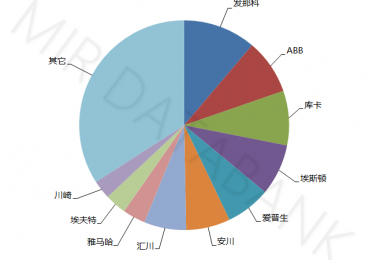

根据《中国工业机器人产业发展白皮书2020》显示,用于电力电子和汽车行业的工业机器人占据了50%以上的市场份额。但汽车工业机器人的市场被国外品牌占据,现有竞争格局难以撼动。

有数据表示,我国的3C、汽车、食品和化工行业,员工人数大约在1亿左右,其中3C行业员工人数占比在70%左右。但是,3C行业的机器人密度却仅仅只有8,尚不到制造业机器人平均密度的三分之一。如果我国3C行业工业机器人密度能达到同期日本、韩国1000的密度,理论上3C行业的工业机器人数量将达到500万台。

天风证券分析师李鲁靖在研报中表示,在3C、家电、金属、塑料化工、食品、光伏、锂电等行业,国外品牌的行业经验和客户基础优势并不明显,下游行业客户更加注重机器人产品的性价比和本土化服务优势,这给国产机器人在这些领域的发展创造了较大的机会,并有望带领国产机器人弯道超车。