对比近期持续走高的A股充电桩板块,特斯拉的高调入局再度印证了中国充电桩市场的热度。

划入“新基建”过后,政策不断加码,万亿级市场让充电桩再度站在风口,但相对于前几年的“爆雷”,同样是政策刺激,这一次似乎不太一样。

11月初,国务院办公厅公布《新能源汽车产业发展规划(2021—2035年)》,明确提出将加快形成快充为主的高速公路和城乡公共充电网络,政策加码下,充电桩将迎来万亿级市场。

这并不是第一次的政策重大利好,毕竟解决“充电难”的问题是打开新能源汽车市场的关键,和新能源汽车相比,近年来国家针对充电桩的利好政策也是丝毫不打折扣,但二者的发展进度却不太一样。

数据显示:截至上个月,我国累计推广新能源汽车约510万辆,在连续五年全球产销第一的发展势头下,提前实现了2020年底500万辆的保有量目标。

再看充电桩,根据《关于加快电动汽车充电基础设施建设的指导意见》,到2020年实现车桩比近1:1,截至10月,充电基础设施累计仅165万台,车桩比仅达到3.1:1。

从数据中不难看出,充电桩依旧存在明显缺口,很多人将原因归于“不赚钱”,这是由其产业链决定的,但与初期过度依赖政策发展不同,随着市场过滤和技术沉淀,状况已经出现扭转。

充电桩产业链主要分为设备制造和充电运营这两大环节。

在上游设备制造方面,由于硬件技术门槛并不高,核心技术部件依赖进口,在政策利好初期吸引了非常多资本和企业的涌入,导致市场竞争十分激烈,利润也很薄,特别是在私有化充电桩市场,由于仅涉及设备制造这一个环节,其发展空间十分有限。

而中游充电运营环节的价值则更多体现在公共充电设施当中,负责充电桩、充电站的建设以及服务运营,涉及电网对接、布局改造、运营管理以及数据平台搭建等诸多工作,而且,公共充电设施对于充电效率要求更高,技术壁垒更高,成本也水涨船高。

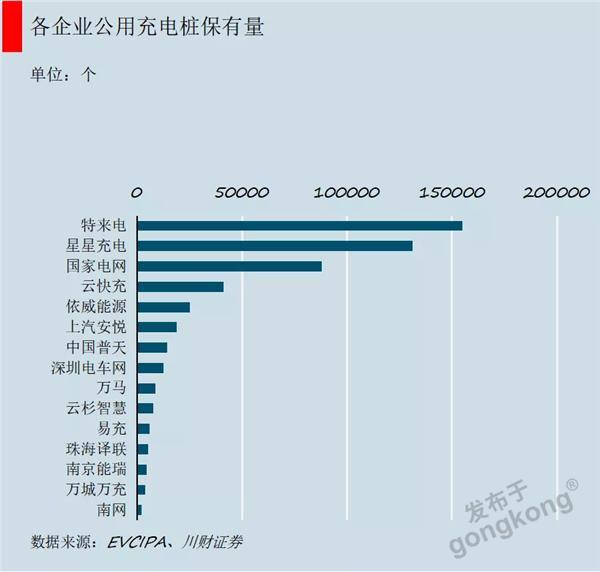

因此,作为充电桩产业链中的核心部分,充电运营对于企业资金实力要求很高,例如充电桩龙头企业特锐德的董事长于德翔就曾表示公司在特来电上亏了8亿元,如今才迎来盈亏平衡线。经过几年的培育期和洗牌期,中游市场的集中度很高,前8家运营商占据了88.8%的份额。

由于充电运营商的商业模式主要是电费基础上收取服务费,头部企业在与上游设备制造商谈判时更有议价优势,而对于全产业链布局的企业来说优势就更大,因此充电设施覆盖规模越广的运营商越有机会实现盈利。

所以乘风“新基建”,政策利好很有可能会在头部企业中率先释放,充电桩建设大年可以期待。

在充电桩本体方面,随着市场对于充电效率要求的提升,差异化竞争日益激烈,技术优势主要体现在电源模块中,对于设备供应商的功率校正技术、软开关技术、磁性元器件技术、功率开关驱动技术以及主电路控制技术等提出了更高要求。

对此近年来,行业内厂商也在充电领域持续发力,例如德力西电气、ABB等厂商均有充电桩产品推出,而菲尼克斯电气以及施耐德电气等则更多从核心元器件角度与行业头部企业加强合作,菲尼克斯电气更将特锐德作为重要战略合作伙伴。

而在平台管理方面,首先在充电桩的不同系统整合、充电运营监控方面,工业互联网的应用场景更多,这与硬件设备相辅相成,由于行业发展在数字化背景下,很多设备供应商在提供硬件的同时也做好了打通平台的准备,相对于单纯提供平台的打发,提供整体解决方案的情况更多。

而在to C的部分,则吸引了更多互联网企业入局,依托公共充电设施收集的数据,有利于快速打造车联网,这方面的案例也不少,无论是“绝不造车”的华为,还是刚刚联手上汽打造智己汽车的阿里,互联网平台成为他们进入新能源汽车市场的有效手段,由此不断积累的数据更为其自动驾驶、网络导航等前瞻性技术打下基础。

此外,特斯拉这类车企自建自营充电桩的情况也可能为产业带来改变,毕竟无论是新能源车还是充电技术,特斯拉都是走在全球前列的。

总之从当前情况来看,尽管市场空间可观,但是有能力分得蛋糕的企业似乎已经是既定的了,不过话也不能说太满,我们还是非常期待有“黑马”的出现。(相关信息来源:财联社、科创板日报)