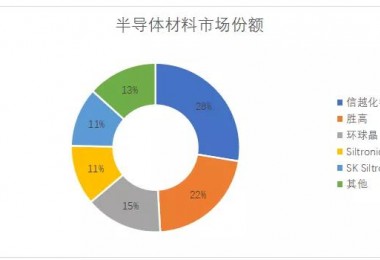

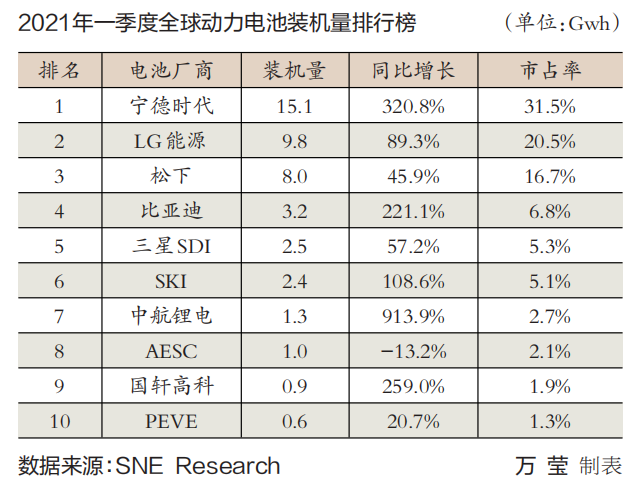

随着全球电动汽车销量继续高歌猛进,动力电池市场也是一片火热。根据韩国SNE Research行业调研机构发布的数据,今年一季度,全球动力电池装机量达到47.8Gwh,同比增长127%。与新能源汽车市场一样,全球动力电池市场从2020年下半年开始快速反弹,在2021年一季度也延续了高速增长的态势。今年3月,全球动力电池装机量同比增长2.5倍,达到22.1Gwh。其中,中国主要动力电池厂商都取得了3位数的大幅增长,引领整体市场进一步复苏。

当前,全球动力电池市场呈现以中国的宁德时代、韩国的LG化学和日本的松下占据主导地位的局面,即中日韩“三国杀”的格局。今年一季度,宁德时代以绝对领先优势卫冕全球最大动力电池厂商的宝座,装机量同比大涨320.8%,达到15.1Gwh,市占率高达31.5%;紧随其后的是韩国电动力电池巨头——LG能源,装机量同比增长89.3%,达到9.8Gwh,市占率为20.5%;松下位居第三,装机量同比增长45.9%,达到8Gwh,市占率为16.7%。

从以上数据可以看出,目前动力电池行业的头部集聚效应十分明显,宁德时代、LG化学、松下占据了一季度全球动力电池市场近70%的份额;比亚迪、三星SDI、SKI、中航锂电、国轩高科、AESC和亿纬锂能紧随其后,上述10家企业合计市场份额达到94%。

围绕着全球动力电池市场头把交椅的争夺也变得日趋白热化。虽然宁德时代动力电池装机量位居榜首,但多以国内订单为主,而韩国电池三巨头——LG化学、三星SDI和SKI海外客户众多,且都在欧美市场积极扩张。

中国电池牢牢把握本土市场

宁德时代2021年第一季度财报显示:当季,宁德时代实现营收191.67亿元人民币,同比增长112.24%,实现扣非归母净利润16.72亿元,同比增长290.5%。作为全球头部动力电池供应商,宁德时代拥有非常广泛的客户来源,在本土市场不仅为特斯拉供货,还与奔驰和本田等传统车企密切合作。新造车势力企业大多也选择了宁德时代的动力电池,例如,蔚来ES8、小鹏P7、理想ONE、威马EX5等热销车型均配装了宁德时代的电池或电芯。

宁德时代更是很多主流中国车企的动力电池供应商,为北汽、上汽、广汽、东风和吉利等五大车企集团贡献了超五成的动力电池。宁德时代的财报显示,2020年中国工业和信息化部公布的新能源车型有效目录共6800余款,其中,配套宁德时代动力电池的车型就超过3400款,占比约一半。

除了宁德时代外,一季度,比亚迪、中航锂电、国轩高科等中国电池企业装机量均实现2倍以上的增长,远高于市场平均增长率。其中,比亚迪动力电池装机量为3.2GWh,同比增长超2倍,市占率为6.8%。国轩高科装机量为0.9GWh,同比增长259%,市占率为1.9%。

值得注意的是,中航锂电进入2021年后装机量突飞猛进,一季度装机量达到了1.3GWh,同比增长超9倍,市占率达到2.7%。可以说,中航锂电是去年以来中国动力电池行业最大的一匹“黑马”,装机量在中国企业中仅次于宁德时代和比亚迪,稳居行业前三。目前,中航锂电主要客户包括广汽乘用车、长安汽车、广汽丰田、金康、吉利、东风小康等。

中国电池厂商装机量之所以高速增长,与中国势如破竹的新能源车市密不可分。今年一季度,中国新能源汽车产销双双超过50万辆,同比增长3.2倍和2.8倍。在新能源汽车销量持续走高的大背景下,中国电池厂商的市场份额预计还将进一步提升。

除了牢牢把握本土市场外,中国电池厂商也在积极开拓海外市场,目前主要在欧洲。例如,宁德时代位于德国的首座海外工厂将于今年投产,比亚迪也在筹建首家海外电池工厂,地点选定在欧洲。至于美国市场,中美贸易摩擦给中国企业在美国建厂带来了一定的阻力,目前他们尚无在美国布局产能的计划。

韩国三巨头积极在海外扩张

韩国电池三巨头在一季度也收获不俗的增长率,但仍低于市场平均水平,整体市场占有率也有所下滑。其中,LG能源装机量同比增长89.3%,达到9.8Gwh;三星SDI同比增长57.2%,达到2.5Gwh,市场份额降至第5;SKI排名第6,装机量同比增长108.6%,达到2.4Gwh。

配套的电动车型销售强劲,是韩国电池三巨头业务持续增长的主要原因。LG化学主要是受到特斯拉Model Y、大众ID.3和福特野马Mach-E热销的推动;三星SDI则受益于奥迪e-tron和菲亚特500的热销;SKI也由于现代KonaEV和起亚Niro EV良好的销售势头而保持较高增长。

韩媒指出,尽管韩国电池三巨头在一季度增长较快,但由于中国电池厂商增幅巨大,因此韩国电池厂商未能跑赢市场,市占率也从去年同期的37.8%下降至31%。不过,与中国电池厂商的主要客户来自本土市场不同,韩国电池三巨头的客户遍布全球。除了在欧洲市场扩充产能外,韩国电池厂商在美国也是“攻城略地”。可见,未来全球动力电池市场的竞争将更加激烈。

近日,LG能源与SKI在专利纠纷上达成和解,这让两家公司在美国扩张没了后顾之忧。据悉,LG能源计划到2025年投资超过45亿美元,以扩大其在美国的电池生产能力,并至少建设两家电池工厂。目前,LG能源正在与通用汽车在美国合建两座动力电池工厂,两座工厂投产后,预计LG能源的动力电池产能将于2025年达到140Gwh。SKI也计划投资26亿美元在美国建设两座动力电池工厂,合计产能超20GWh。目前,SKI在韩国、中国、匈牙利都设有工厂,并都在谋划扩建产能。

日系电池厂商“日薄西山”

与中、韩电池厂商咄咄逼人的攻势相比,日本电池厂商在全球动力电池市场可谓节节败退。自AESC被中国远景集团收购后,2021年一季度全球动力电池装机量前十榜单上,日企只剩下松下和PEVE的身影。PEVE是丰田系动力电池公司,由丰田出资80.5%、松下出资19.5%成立。

虽然松下仍由于与特斯拉“捆绑”密切,在一季度也收获了45.9%的同比增长,但整体来看,近年来日本电池厂商的装机量一直远远落后于市场平均水平。日本电池厂商“日薄西山”,究其原因,与日本车企巨头此前对于纯电动路线“不感冒”以及该国电动汽车市场的“冷清”有很大的关系。根据EV-Volumes电动汽车市场分析公司的数据,2020年日本电动汽车在全球电动汽车销量中的比例尚不到5%。

当前,松下的动力电池主要市场在美国。众所周知,松下是特斯拉最重要的电池合作伙伴,2020年松下在电动乘用车领域部署的所有电池中,有将近90%都用于特斯拉的产品。由于拜登上台后大力推动美国电动汽车产业的发展,特斯拉在美国的销售更加火爆,松下在美国动力电池市场的地位也是一骑绝尘。

近日,美国IBISWorld市场研究公司公布数据显示,今年一季度,松下电池高居美国电动汽车动力电池装机量排行榜首位,市场份额达到46%,主要是由于松下电池配套了特斯拉Model3、ModelS和Model X等车型。排在第二的是LG能源,市场份额为11%;EnerSys、A123和三星SDI分列第3至第5,不过其各自的市场份额皆不到4%。随着韩国电池厂商在美国快速扩张,分析师预测,在不久的将来,韩国电池公司将占美国电动汽车电池供应量的50%以上。IBISWorld分析师表示:“到2025年,LG能源和SKI预计将分别占美国电动汽车电池制造能力的41%和12%;松下在美国动力电池市场的份额预计将降至19%。”