CA168首页 >

自动化信息 >

产业动态 > 信息详情

先进封测需求旺,封装大厂各出奇招

发布日期:2021-07-05

浏览次数:5688 作者:网络

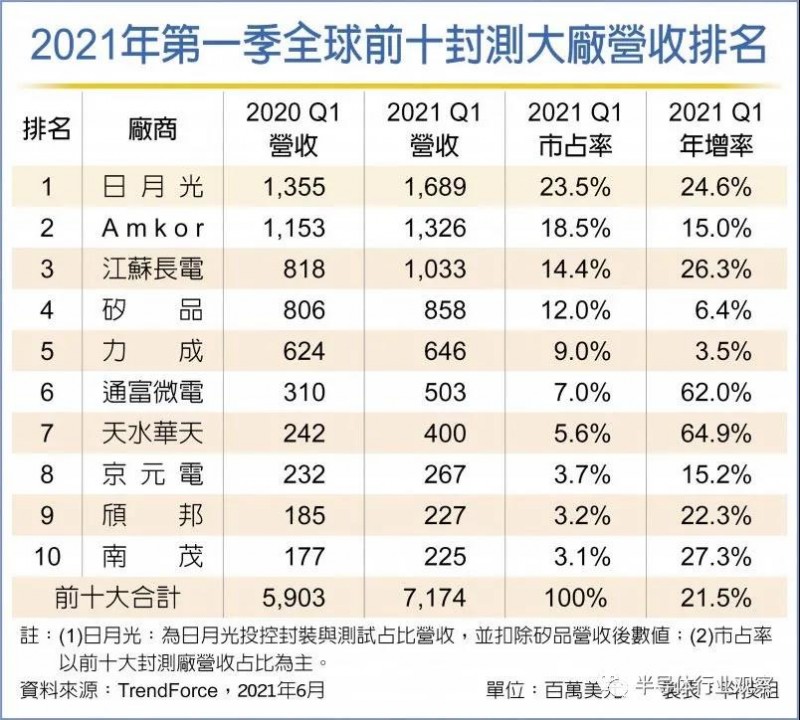

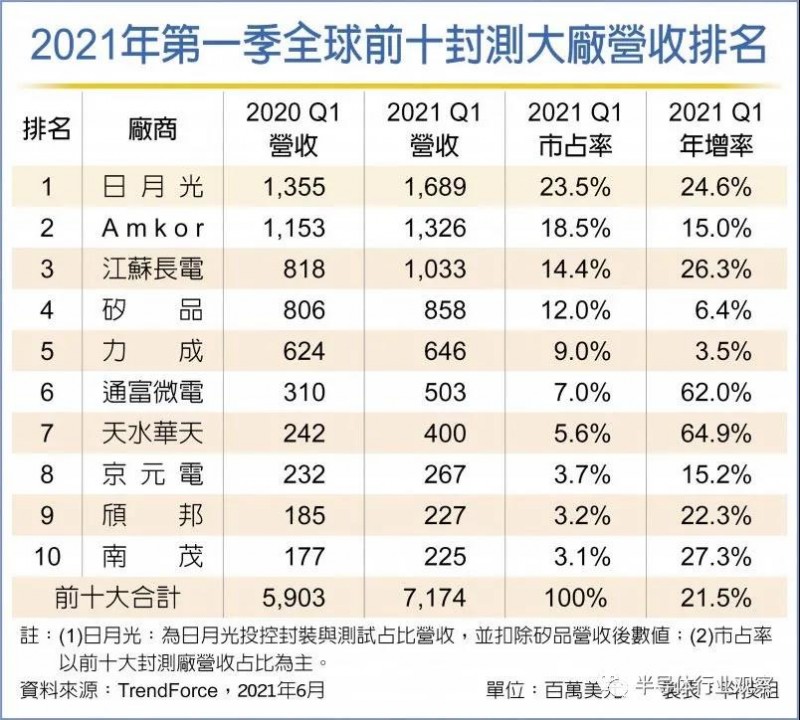

根据TrendForce统计,2021年第一季全球前十大封测厂商营收达71.74亿美元,年增21.5%。主要成长动能来自于5G、AI与IoT应用技术提升,逐步带动如手机、消费性电子、车用与伺服器等终端产品需求所致。此外,受到全球终端大厂积极备货使半导体产能供应量能不足影响,封测厂商直接以涨价方式因应,以同时满足市场需求并确保获利而各大封测厂为呼应逐步增加的市场需求,也陆续提高资本支出,陆续着手相关扩厂计划。此外,现行提供5G毫米波手机的AiP模组厂商,主要仍以高通(Qualcomm)独占市场,且其陆续推出如QTM545等第四代产品,将陆续供应相关终端厂商使用,而目前相关AiP封测代工主要委托日月光进行后段加工,进一步带动其第一季营收表现。

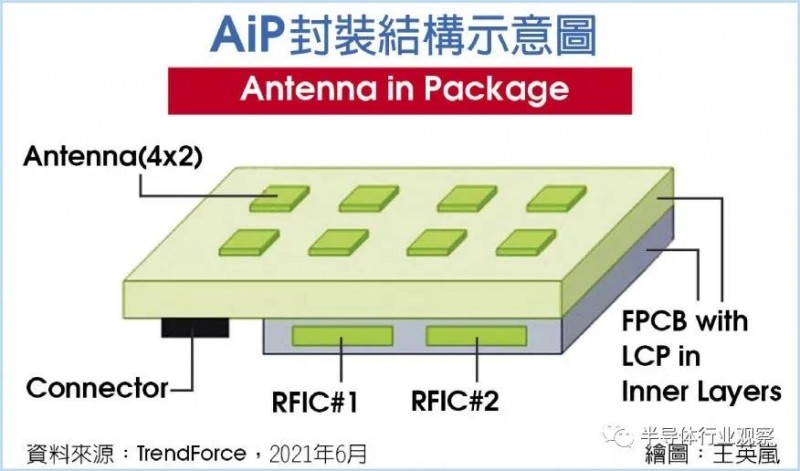

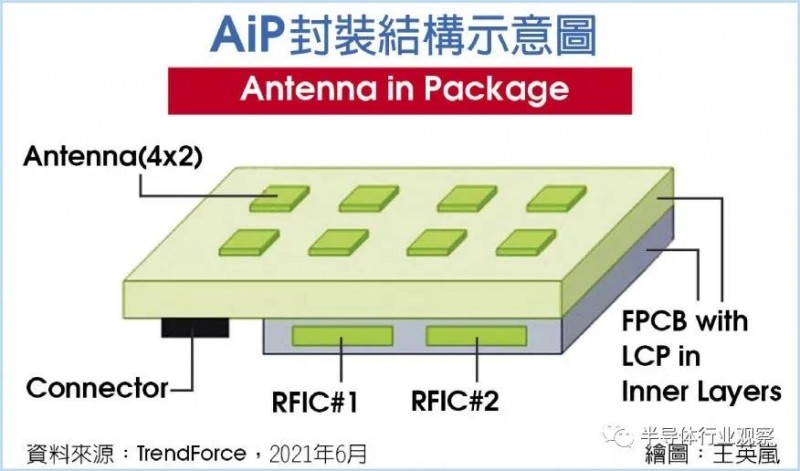

1.终端需求提升高阶晶圆封装应运而生以封测技术为例,由于相关产品功能变化不断升级,驱使如消费性电子、智慧型手机、车用与伺服器等应用的封装技术持续精进。举例来说,在车用领域中,原先产品功能性不高且成本较低的MCU(Micro Controller Unit)芯片,多数透过传统封装方式如BGA(Ball Grid Array)等即可处理。而随着车载与影音娱乐系统等不断升级,使MCU原先功能大幅提升,从而衍生出高阶晶圆级封装(Wafer Level Package)如扇入型(Fan-in)、扇出型(Fan-out)与一次性大面积的面板级封装(FOPLP)等技术演进和市场需求。观察目前封装产业发展趋势,据TrendForce研究显示,2020年先进封装产值大约310.37亿美元,并占整体封测营收45.8%,年成长率为13%。然而,考量产品售价和成本,目前除了部分高阶应用将采用先进封装之外,其余商品则仍采用传统或一般封装技术。先进、传统封装看俏大厂拼扩产由于现阶段5G通讯、笔记型电脑与网通芯片等传统打线封装需求强劲,再者如手机和平板等中小型面板、电视与车用等大尺寸面板的驱动IC测试需要,促使各大厂无不提高资本支出并扩增相关厂房,以因应不断增加的市场需求。如日月光投控中的矽品,2021年3月于台湾彰化为因应逐年增长的封测需求,计划新旗舰厂在中科二林园区分为二期进行扩厂;以及排名第二的艾克尔(Amkor),2021年3月于台湾桃园为呼应晶圆级与覆晶(Flip Chip)封装所需,计划于龙潭T6厂进行相关扩产作业。中国封测龙头江苏长电在2021年3月于中国绍兴,接续进行一期工程扩产计划,预期将于2021年底正式投产;天水华天也在2021年1月于中国昆山,已实现高可靠性车用晶圆级先进封装相关产线,期望藉由规模化和自动化以提升车用晶圆级封装实力,并且也于同期拟募资约7.85亿美元,将用于扩大多芯片、高密度系统级芯片、高阶TSV与覆晶等封测技术提升。此外,力成2021年1月于台湾苗栗,目标提高逻辑芯片封装产能需求,计划于头份兴建头份二厂和WT(Wafer Testing)二厂;京元电也在2020年12月于台湾苗栗,为因应手机IC设计大厂联发科等测试需求增加,规划于铜锣扩增三期厂房。2.5G毫米波需求热AiP封装技术有潜力随着5G通讯毫米波需求提升,AiP(Antenna in Package)封装技术也逐渐应运而生,然考量使用场域体积和功耗不同,目前逐步区分为天线数目较少并用于智慧型手机的AiP封装;以及天线数较多且操作于车用和基地台等AiM系统应用。TrendForce补充,由于5G通讯毫米波(mmWave)频段需求,射频模组中的天线因尺寸微缩原因,其大小将能与射频芯片(RFIC)同时运用封装方法整合于一体,以形成AiP封装结构;虽其结构有效缩减产品体积,但因考量使用场景大致为智慧型手机,且还需搭配5G射频前端数据机芯片(Modem)才能完整执行讯号传输,因此整体AiP产品于相关领域应用其复杂度将困难许多。考量到AiP主要封装技术应用区域多数为5G毫米波智慧型手机,加上其可操作的体积和功耗相对受限,因此目前于手机应用上的天线数量最多达八根;此外,AiP封装技术也可延伸应用于室内路由器(Router)、基地台与车用传输等相对体积,以及功耗等较不受限的场域,因而也逐渐发展出AiM(Antenna in Module)等型式,且相关天线数量将可提高至64根以上。载板选用AiP封装是关键 值得一提的是,载板材料的选用在AiP封装结构为相当重要的一环。由于AiP结构主要以RFIC与天线等透过封装方法整合一体为主,当中必须利用载板进行承接,然载板还需承受讯号传输下的能量蓄积与损耗情形,主要判别的两大重点依据是相关Dk(介电常数)与Df值(损耗因子)将成为判别依据所在。以Df值为例,其数值越小,表示讯号传输下的损耗情形相对越小,更适合通讯传递应用;至于Dk值,其数值越小,代表传输过程中能量相对较容易离开载板,因此不易造成能量蓄积而导致载板过热情形发生。整体而言,目前AiP封装产品所需的载板,多数选用于LCP(Liquid Crystal Polymer)等低Df与Dk值材料为主。欲进一步开发AiP封装技术,除了必须拥有强大的Modem与射频模组开发实力外,适当的芯片、散热与载板等模拟情形也十分关键。以电子设计自动化(EDA;Electronic Design Automation)厂商Cadence为例,由于该业者长期针对相关模拟研究,且近期也透过整并方式取得如AWR和Integrand等厂商,因此目前已拥有八成以上AiP模拟解决方案,故对厂商在AiP封装技术开发上也能提供相应解方,成为该领域的另一种商机。3.多数AiP封装订单日月光独揽由于目前主要AiP产品领导者唯Qualcomm独大,这点将归因于其强大的5G Modem发展,以及完善的射频模组和元件开发经验,驱使传统CMOS芯片于设计与制造皆能妥善发挥。依现行发展趋势,Qualcomm除了本身设计与射频模组制造实力外,后段封装需求将转交由日月光投控等封测代工厂进行后续生产。

此外,TrendForce补充,一向于化合物半导体拥有优势的射频模组大厂如思佳讯(Skyworks)和科沃(Qorvo)等,由于在智慧型手机AiP技术开发上缺乏立足点,目前逐步退出手机AiP市场,并转战其他基地台和车用等大型AiM模组市场进而发展。而Modem大厂英特尔(Intel)也于2020年第四季将其业务和基频芯片(Baseband)出售给手机终端大厂苹果(Apple)而退出市场;华为(Huawei)则因2020年9月美国商务部禁令影响,现阶段5G毫米波手机发展计划也宣告展延。

整体而言,目前唯独联发科(MediaTek)和三星(Samsung)相对拥有开发AiP封装的技术实力,然而由于此两大业者将主要研发能量集中于手机AP(Application Processor)芯片开发,故后续发展仍有待时间持续发酵。现下可实现Qualcomm于AiP产品的封测代工制造厂,主要以排名前四大的封测代工厂商如日月光、Amkor、江苏长电与矽品等厂商为主;此外,以晶圆代工闻名的龙头台积电(TSMC),其封装实力也不容小觑。然最终经由成本与制造难易度相互考量后,现阶段Qualcomm、联发科与Samsung等设计大厂主要仍以封测代工厂进行后段加工生产。进一步比较封测代工厂与台积电的AiP封装技术,可发现封测代工厂于结构上采用将RFIC放置于底层,该结构使得封测制造相对容易,但由于主要使用场景仍以5G毫米波手机为主,其散热机制恐因产品体积大小限制而稍为不佳。台积电方面,其主力技术以InFO-AiP为基础,相关结构选择以RFIC放置于内层方式进行,整体成效虽有较低天线讯号损耗等优势,但其制造成本较高、工序相对复杂,加上需精细RDL层(重分布层)仍为阻碍,故多数设计厂商较无意愿采用此方案,目前该技术偏属于封装技术展示之用。