CA168首页 >

自动化信息 >

产业动态 > 信息详情

谁是芯片投资赛道最强王者?

发布日期:2021-05-13 来源:君临财富

作者:网络

疫情后的世界经济,迎来了爆发式增长。4月20日,根据Strategy Analytics数据,2021年Q1全球智能机出货量3.4亿部,同比增加24%,创下2015年来的新高。三星继续霸榜,以7700万台的出货量排名第一,同比增长32%,市场份额23%。苹果紧随其后,出货量高达5700万台,同比增长44%,市场份额提升到17%,推动苹果2021年Q2财年业绩大爆发。营收895.8亿美元,同比增长54%,净利润236.3亿美元,与去年同期的112.5亿美元相比增长了100.44%,均远超华尔街预期。在这其中,来自大中华区的营收同比增长87%,居功至伟。在这场盛宴里,唯独华为遭遇滑铁卢,从去年的第二跌出前五,成了Others,营收1500.57亿元,同比下降16.92%。在美国全力打压下,华为终于扛不住了,手机业务全面收缩,转战汽车市场。占据着半导体行业半壁江山的美国就是这样NB,先是禁止华为采购美国芯片,然后升级成禁止使用美国半导体设备的台积电、中芯国际为华为代工芯片,再然后升级成禁止使用美国技术的联发科等芯片厂商向华为供货。美国全面封锁中国科技树的野心昭然若揭,就是要把中国永远按在地上摩擦,沦为商品倾销市场。这谁受得了,或许这也是蔡嵩松对半导体痴心不改的根源吧,作为曾经的半导体从业人员必须雄起,不然以现在基金经理们的尿性,早已作鸟兽散。在蔡狗的欢声笑语中,或许到了该审视诺安成长投资逻辑的时候了。1、当华为都被干闭气后,我国半导体行业就已进入至暗时刻,指望短期弯道超车是想P吃,唯有举国之力打持久战方有希望。国家队、各类大小非减持不断,基金经理们更是夺路而逃,纷纷切换到自主可控的白酒、新能源等核心资产。在基金公布的一季报中,可以看到科技股已经变成了牛夫人。坐在新能源车上喝酒吃药做美容才是王道,别说半导体,连科技股都嫌弃万分。可这并不意味着科技股没机会,毕竟在各种腰斩、膝盖斩、脚踝斩后,相比高不可攀的赛道股们,芯片股也算跌出了优势。

士兰微净利润1.74亿元,同比增长7726.86%;

北京君正1.2亿元,同比增长864.45%;

华润微3.99亿元,同比增长251.85%;

韦尔股份10.41亿元,同比增长133.84%……

立昂微、卓胜微、景嘉微、兆易创新、北方华创、中微公司等业绩皆爆发式增长,连表现最差的汇顶科技和闻泰科技也没想象中那么糟糕。这皆因"缺芯"带来的高景气度,就算半导体自主可控凉了,成长性仍吊炸天。首先,美国对华为的制裁破坏了全球半导体产业链的信任体系,造成全球企业恐慌性备货,原来零库存,现在要备3个月。其次,疫情爆发导致供应链需求堆积,终端市场的爆发带动半导体芯片的需求剧增,在人工智能和5G的大趋势下,需求更是越来越大。以汽车行业为例,在汽车智能化的趋势下,汽车对半导体的需求与日俱增,电子产品占汽车总成本的比重已上升到40%以上,是10年前的两倍。根据英飞凌的预测,到2030年,自动驾驶汽车中的芯片成本将从目前“二级”汽车或部分自动驾驶汽车所需的约170美元跃升至约1200美元。可晶圆代工领域却因先进制程竞赛的如火如荼,导致大量厂商淘汰出局,现有产能已不能满足骤然剧增的芯片需求。况且就算晶圆厂要扩产也不是容易事,先不说动辄上百亿美元的投入,时间也是大问题。从建厂、设备进驻、验证到量产,再到产能爬坡到满产,通常需要3年时间。以台积电南京厂为例,前期的准备工作不提,从2016年7月动工起算,直到2020年上半年才达到满产状态。再加上日本旭化成工厂的大火、美国得州的暴风雪天气、台湾的干旱影响,晶圆产能进一步压缩。这直接导致芯片价格飙涨,原来8美元的MCU,现在已涨到50美元,涨个八倍十倍是普遍行情,最高已出现20倍的价差收购芯片。2、中美毛衣战前,所有半导体企业都是以其资源禀赋确定产业链分工的。就算在先进制程竞赛中落下阵来,企业们也并不在意,毕竟在全球无摩擦半导体生态系统中,盈利才是王道。比较典型的是欧洲三大半导体制造企业,英飞凌、恩智浦、意法半导体,早就采用了Fab-lite策略将部分订单转移至台积电。没见无数Fabless企业迅速崛起,越来越多地出现在全球TOP10榜单中,晶圆厂并不起眼。直到台积电断供华为芯片,成功卡住华为脖子,直到大众、奔驰、通用纷纷停产,欧美各国政府到台积电哭求产能,才实力证明谁是大爷。IC设计是赚钱,可当所有Fabless企业都要仰台积电鼻息时,稀缺性已决定了台积电才是真正的核战略级力量。美国尤其担心中国收复台湾,到时谁卡谁的脖子,还是两说。特别是欧盟,本土半导体企业芯片制程连中国都不如,撑门面的还是美国格芯在德国德勒斯登的晶圆厂,需求最迫切,不得不化身舔狗。根据最新消息,欧盟已计划拿出上百亿欧元补贴邀请英特尔、台积电、三星赴欧建厂。美国财大气粗,拜登早就表示要拿出500亿美元来促进半导体生产,况且有半导体设备在手,也不怕台积电不听话。日本表示爸爸的就是我的,同样有半导体设备,也不虚。在缺芯钱景和政府支持下,晶圆厂们纷纷将扩产提上了日程。本已放弃治疗的英特尔率先跳了出来,野心勃勃地表示要继续向先进制程发起冲击,并投资200亿美元在美国新建两座晶圆厂。格芯弱弱地表示将投资14亿美元以提升其在美国、新加坡和德国的三家晶圆代工厂产能。三星叫嚣要与台积电争雄,将2021年的资本开支提高到300亿美元,并投资170亿美元在得克萨斯州建厂。台积电反手就是一巴掌,在4月1日宣布未来三年将投资1000亿美元增加产能,并且支持高端制程技术的研发。除在美国亚利桑那州投资120亿美元建厂外,近期更是表示要投资28亿美元在南京新建产线,以满足日益增长的28nm汽车芯片需求。沉寂已久的SK也不甘寂寞,提出1060亿美元的投资计划,预计将在今年四季度破土动工,月产能更将达到骇人听闻的80万片……台积电、中芯国际为何被美国吃得死死地,就是因为美国拥有全球最大的半导体设备产能。半导体设备不是一锤子买卖,就算厂商将半导体设备卖给了晶圆厂,但在使用过程中硬件端的校准,软件端的信号采集和参数设置都离不开设备厂商,否则秒变废铁。而美国的应用材料、泛林、科磊是全球最主要的设备供应商,再加上受美国控制的ASML,晶圆厂们谁敢不听?如此重要的半导体设备,自然不是能轻易攻克的,堪称人类制造过最复杂的设备之一。从市场规模看,根据SEMI的数据,2020年全球半导体设备市场达到创纪录的712亿美元,同比增长19%,远超半导体行业平均水平,且在晶圆厂商们的军备竞赛下,未来几年将继续保持高景气度。2020年,中国半导体设备市场规模达到187亿美元,同比增长39%,已成为全球最大的半导体设备市场。自2017年以来,中国已建成39个半导体晶圆厂,同时还有26个晶圆厂正在建设或计划中,照理中国的半导体设备厂商能一波肥。可根据半导体行业“一代设备,一代工艺,一代产品”的经验,半导体设备的研发通常要比芯片制造技术提前两代,这注定是行业龙头们的菜。比如台积电攻克7nm制程时,设备厂商已经在研发5nm乃至3nm设备。晶圆厂在产品和技术上需要不断得到设备厂商的支持,双方关系远比想象的紧密,不然也不会有三星、台积电、英特尔投资入股ASML。在高度垄断的设备市场,应用材料、ASML、泛林、东京电子、科勒的市占率接近70%,其他企业连汤都喝不上。所以别看国内半导体设备市场巨大,国产化率连10%都不到。根据SEMI统计,晶圆制造设备占半导体设备销售额的81%,刻蚀设备、光刻机和薄膜沉积设备又分别占了其中的24%、23%和18%。光刻机,ASML占据了全球80%的市场份额,EUV光刻机更是占了100%,尼康和佳能只能生产低端货。刻蚀机,泛林半导体、应用材料和东京电子占据了全球90%以上的市场份额,哪里还有国内企业啥事。北方华创和中微公司虽是半导体双雄,可行业特性注定了混得都非常凄惨,全靠政府帮衬。2020年,北方华创实现净利润5.37亿元,可扣非净利润仅1.97亿元,市盈率超过400倍。中微公司净利润4.922亿元,扣非后却只有可怜的2332万元,市盈率更没法看。首先我们要明白,中微和北方华创的客户并不是台积电,也不会是三星。以中微公司为例,5nm刻蚀机已经运用于台积电最先进的5nm生产线上,同时开始了3nm刻蚀机的研发。可这并不意味着台积电会大量采购,要知道台积电历来都是想方设法打压大陆半导体产业,不然也不会有张汝京和中芯国际的悲剧。再加上老客户的粘性和更换设备的转换成本,比如良品率不达标及各种未知故障,延期交货谁负责?中微和华创的客户,只能是国内的存储器厂商和低端制程晶圆厂。国内的晶圆厂有中芯国际、华虹、士兰微、广州粤芯等,中微可全覆盖,北方华创除中芯国际的14nm产线,也能包圆了。国内的存储器厂商以3D NAND为主,长江存储、合肥长鑫、紫光存储等都是3D NAND厂商。他们并不需要最先进的制程,现有的193nm浸没式光刻机就已足够,别说中微,连北方华创的28nm刻蚀和薄膜沉积设备都足堪使用。同时他们采用IDM模式,无需像代工厂一样争夺客户,加上都是新建厂商,还未形成客户粘性,更愿意试用新厂家提供的设备。更重要的是在毛衣战的背景下,培育我国自己的半导体设备和材料制造商已成为整个半导体行业的共识,毕竟唯有如此,方能实现自主可控。

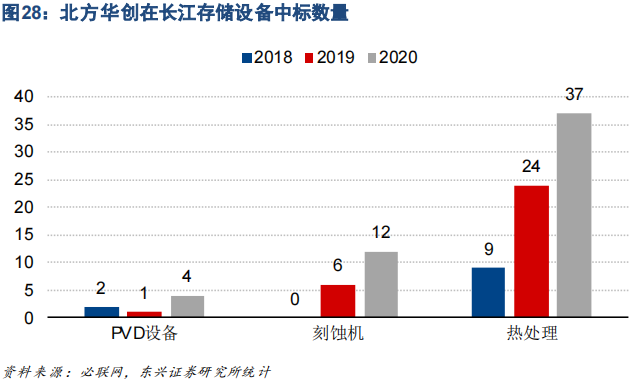

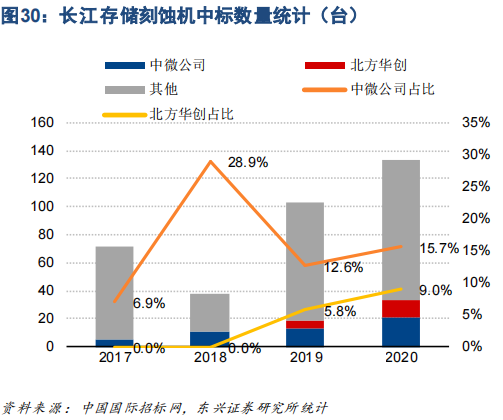

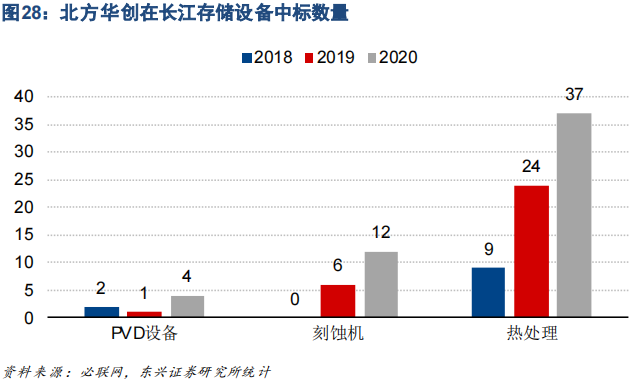

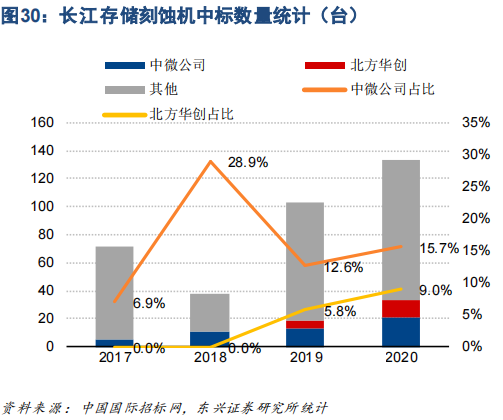

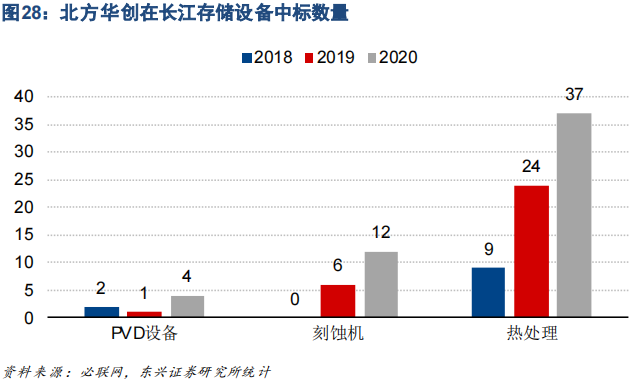

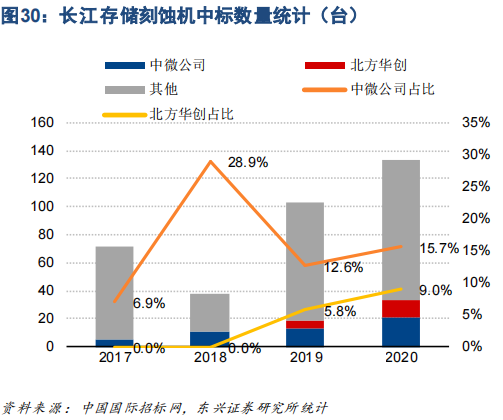

以长江存储为例,从北方华创采购的刻蚀机和薄膜沉积设备呈高速增长态势,2020年增幅尤为明显。

粤芯、积塔半导体、合肥长鑫以及中芯国际等多条产线,均在2020年启动了国产设备采购周期,这也是北方华创和中微2020年业绩大增的主要原因。从北方华创的合同负债看,2021年Q1为44.94亿元,比年初增加了47.43%,2021年继续高增长毫无悬念。中微公司不遑多让,在2020年刻蚀机营收同比增长58.5%的基础上,2021年Q1再次同比大增63.75%,刻蚀机龙头霸气渐显。缺芯事件对中微和华创同样是机会,要知道缺口最大的8英寸产能芯片,主要是低端制程的汽车和物联网MCU等芯片,晶圆厂们扩产能所需要的晶圆设备恰好是他们的菜。以台积电为例,到南京新建28nm产线,中微和华创皆能满足,地方政府不谈谈条件?在半导体产业链向中国倾斜的大趋势下,半导体设备厂商们将迎来绝佳的历史机遇,更别说全国人民心心念念的去美化28nm产线。那么中微公司(688012)和北方华创(002371),谁更好?说来也是狗血,在得先进制程得天下的半导体行业,达到国际先进水平的中微公司胜出不止一筹。EUV光刻机面世前,由于 DUV 光刻机光源精度不足,要想继续提升制程,需要采用“多次曝光”技术,导致刻蚀设备、薄膜沉积设备使用量大幅增加。从晶圆产线价值占比看,2011年光刻机最高能达到33%,现在已下降到23%,薄膜沉积设备从11%提升至16%,蚀刻机则从13%提升到现在的24%,增长最快。即使EUV光刻机面世后,除7nm以下的先进制程外,其他产线仍将以DUV光刻机和多重刻蚀的组合工艺为主,不会减少蚀刻机的使用。同时3D NAND采用将存储单元堆叠的布局,需要大量的通孔和导线等刻蚀,相比2D NAND的制造,3D NAND中刻蚀设备的价值占比由15%提升到了50%。以主攻蚀刻机的泛林半导体为例,近年来业绩的增长主要就是3D NAND厂商的营收贡献从2012年的40%提升到了现在的超70%。中微坐拥最强赛道,制程最先进,结果呢,却跌成了狗屎,惨遭膝盖斩,像极了某家电企业。

问题在哪里呢?或许是北方华创更多元化的业务线,带来的更强确定性有关系。首先,北方华创的芯片设备包含薄膜沉积、氧化扩散和清洗、第三代半导体等十几个领域,体量和稳定性远不是中微可比的。其次,北方华创还有电子元件、光伏设备等其它业务,不单吊在芯片一棵树上,抗风险能力更强。在当下市场信心脆弱,动不动就搞闪崩的情况下,更稳的北方华创自然更受机构青睐。但半导体行业,终究是一个极高技术门槛的行业,技术为王,需要极度的专注。当年的ASML搞光刻机、泛林(拉姆研究)搞刻蚀机,都是依靠专注一个产品,而实现了在行业里的逆袭上位。